初心者向け:株式投資の勉強と始め方

株を始めたいんだけど、色々と難しそう

まずは基本を知りたいな

株式投資は奥が深いですが「ここだけは抑えておきたい」

という基礎を簡潔にわかり易く解説しますね

ここでは最近話題のアメリカ株をメインに説明します

ここでは初心者向けに「 株式投資の基本 」について解説をしていきます。

幅広く扱いますので長文になりますが、これを読めば株式投資の基本が確実に理解できます。

・株式投資を理解できる

・銘柄の探し方、分析手法がわかる

・異なる投資法がわかる

・株の基本の専門用語が理解できる

・短期のデイトレに興味がある方(本記事は中長期投資、ファンダメンタルズがメインです)

・自己責任で投資ができない方

・アメリカ株に興味のない方(本記事は広く一般的な株についての説明ですが、アメリカ株をメインに説明しています)

もしあなたが株をまだ買ったこともない。証券口座もない。

キャピタルゲイン、ETFと言われて理解ができない

という場合は「【初心者向け】株式投資のやり方 完全解説これだけ読めばOK」の記事をまず読んでください。本記事はこの記事の内容を理解した前提での内容になります。

私はどこにでもいる平均年収のサラリーマンですが、現在投資の利益約200万円、毎年30万円の不労所得を得ています。株式投資を始めてから確実にお金が増えています。(実績はこちら)

給与がなかなか上がらない、人生100年の中老後の年金が足りない、今の日本にはお金に向かい風が吹き荒れています。今後の日本を生きる上で、投資の代表格である株式投資は誰もが身につけるべき教養です。

ただ株はリスク商品。

初心者が何も知らずに始めると大損してお金を失うだけにもなりかねません。

株式投資はプロでも損をする世界、甘くはありません。

そのため最低限の勉強が必要になります。

正しい知識と考え方を身につけ、確実に実行をしていけば、資金は必ず増えると私は信じています。

何の武器も持たずに戦場に行くのは危険です。

まずは、ここで基本を理解してから株式投資の実践に役立てていただければと思います。

本記事は出来るだけ簡潔に書いていますが、株の基本を網羅したため長文です。

リンク記事も多いので、ブックマーク頂き何日かに分けて少しづつ読み進めていただければと思います。

途中から読んでも理解できる内容ですので、必要な箇所だけ目次からクリックして飛べますので、ご活用ください。

本記事を読めば株式投資の基本がわかると同時にあなたなのファイナンシャル・リテラシーは一般の人の数倍に上がります。

株式投資の勉強はすなわち広く経済や世界の流れの勉強です。知的好奇心を満たす楽しい作業ですので、是非楽しく学んで、お金を増やしましょう!

0から1に

先程も書きましたが、

まず株について全く何も知らないという方は

「【初心者向け】株式投資のやり方 完全解説これだけ読めばOK」を読んでください。

下記の内容をまとめた記事になります。

・株式投資についての

・どうやってリスクをコントロールしながら儲けるか

・政府も認めた具体的なおすすめ商品

・ロボアドバイザーの活用法

・NISA、iDecoについて

・口座解説と株の買い方

株を始めるにはまず小額買ってみることが重要です。

いくら本やネットで勉強していても実際に買ってみないとわからないことがたくさんあります。

ただ初めはリスクが低めの商品をほんの少しだけ買うことをおすすめします。

おすすめはインデックスファンドやETFです「初めての株式投資おすすめ6銘柄」などを参考にして頂きながら株(ETF,投資信託)を実際買ってみましょう。

この0から1のステップが一番重要です。

投資のスタートは早ければ早いほど有利になります。

株が無事購入できたら、今後の投資パフォーマンスを最大化できるよう株の勉強を続けていきましょう。

計画を立てよう

株式投資を始めていく中でまずお願いしたいのが、目標と計画を立てることです。

「わざわざ計画や目標をたてるの??」と思うかもしれませんが、初めはざっくりでも構わないので目標を設定しておきましょう。

これを決めないと取引をする中でリスクをとりすぎたり、余剰金以外の生活費まで株に突っ込んでしまったりととても危険な状況になる可能性が出てきます。

具体的には下記のポイントに沿って計画を立てることをおすすめします。

①なぜ株式投資をするのか?

②目標額を決める

③投資期間を決める

④目標利回りを決める

⑤シミュレーションで必要資金を確認

⑥資金捻出が難しい場合は調整

⑦NISA,積み立てNISA,iDeco の検討

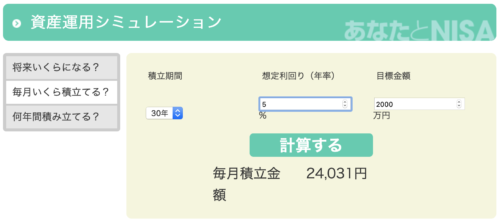

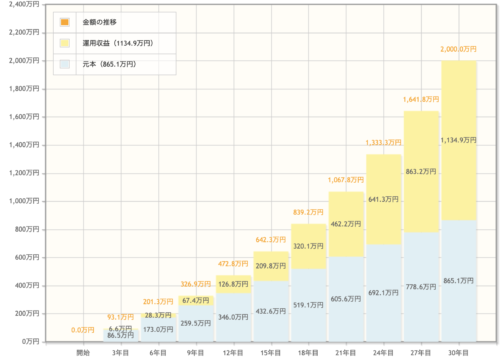

①老後の資金のため

②目標額2,000万円

③投資期間30年

④目標利回り 5% (利回りのリンク)

⑤毎月2.4万円

⑥問題ないのでOK

⑦積み立てNISAを活用

上記は金融庁の資産運用シミュレーションです。是非あなたの目標値を入れて計算してみてください。

投資期間は短くてもOKです。やりながら調整していけば良いのでまずは仮設定でもいいです。

ただ最重要なのは「何のための投資か」「なぜ投資するのか」というところです。

余剰金で、儲かったら少しリッチな海外旅行に行けるという場合と

確実に増やさなくてはいけない子供の教育費のための投資では投資スタイルが全く変わってきます。

自分が何のために投資しているのか、何のお金を使おうとしているのか是非株式投資を始める前に自分の中で整理してみてください。

株式投資の基本的な考え方

ここからは株式投資についての基本を学んでいきましょう。

まず押さえておきたいのは株式投資のベースとなる5つの考え方です。

①投資期間について

まずどの程度の期間投資をするかで投資スタイルが異なります。

1日のうちに売り買いを完結するデイトレーダーから、20年、30年とずっと保有するバイアンドホールド型では投資スタイルが全く違ってきます。

本サイトでは基本的に中長期(数ヶ月〜10年以上)の投資を推奨しており、この後の解説も中長期投資を前提にしています。デイトレ等に興味がある方はすみませんが、今後読み進めていただいてもあまり参考にならないと思いますのでご了承ください。

簡単に説明すると短期は何度も取引を繰り返し利益を積み上げ、中長期は企業の業績や経済情勢を見て複数の株を長くもち、利益を伸ばします。

短期投資は早く利益が出ることが利点。短時間で大きく稼ぐことも可能です。

ただゼロサムゲームに陥りがちなのとギャンブル要素が高くなります。

長期投資は比較的安定的なリターンを期待できること、複利を味方につけることができる点が利点です。

利益確定が遅いのと、間違えると塩漬けばかりになりかねないのが欠点です。

②バリュー株投資とグロース株投資

次に2つの異なる投資法についてです。

株式投資には大きく2つの投資スタイルがあります。

バリュー株投資とグロース株投資です。

バリュー株は本来価値より割安になっていると思われる株を買って将来値上がりすることを期待する投資です。傾向としては比較的歴史が長く安定している企業が対象となりやすいです。

グロース株は現在成長していて今後もどんどん成長してくと思われる企業に投資するイメージです。設立から日が浅く、規模も小さめの企業が対象となりやすい傾向にあります。

バリューもグロースもどちらが優れているというわけではなく、投資の目的によって使い分けたり、性格的に向き不向きもありますので自分にあったスタイルを模索するのが良いと思います。

③ファンダメンタルズ分析とテクニカル分析

3つ目は株の銘柄分析についてです。

株の投資判断をする際にはそれぞれの企業分析が欠かせません。

分析手法は大きく2つ、ファンダメンタルズとテクニカル分析があります。

これらはどちらかを選ぶというよりどちらも確認しながら総合的に投資判断を行った方がベターです。

・ファンダメンタル分析:企業の財務諸表等を読み込み、企業の価値を分析する

・テクニカル分析:過去のチャートを分析して、今後の株価を予測する

ファンダメンタルズ分析が「何を買うか」の分析に対して、テクニカル分析は「いつ買うか」の分析になります。個人的にはファンダメンタルズ分析の方が根拠が強いので重視しています。

④分散投資と集中投資

4つ目はどのくらいの株の銘柄に投資するかです。

分散投資は株式投資の基本です。

何か一つの銘柄にベットするのではなく、自分の考えるベストな銘柄群を作っていきます。

分散投資をすることで、リスクを軽減させつつリターンを狙います。

急に複数の銘柄を買うのは資金的にも難しいですが、少しずつ株を買っていく中で買っている株に偏りがないよう管理していきます。

アセットアロケーションとは株、債券、金などといった投資商品の保有割合のこと。

ポートフォリオとはアセットアロケーションの株の中の具体的な保有銘柄割合のことをいいます。

ただ分散投資が絶対の正解ではありません。資産を大きく増やすには銘柄分析を十分にして勉強をして集中投資もありです。

⑤配当

5つ目の基本は配当についてです。

銘柄には配当があるものと配当がないものがあります。

配当というのは、企業が株主に利益の一部を還元してくれる仕組みです。

銀行の利子のようなものだと考えてもらってもとりあえずは大丈夫です。

配当が投資額の何%出るかということを配当利回りと言います。

企業に持ってまちまちですが、大体 0 〜 3% くらいのイメージです。

3%を超えてくると高配当株と言われます。配当は高ければ高いほどいいというシンプルな話しではありません。

一般的には若く成長が早い企業は配当がない傾向があり、歴史があり地道な成長をしている企業の中には配当の高い銘柄があります。

長期投資においては配当を再投資することで複利も効いて資産を長期的に大きく増やすことが可能です。

どの市場に投資するか?

株式投資の5つの基本を抑えた上で次に実際にどの市場に投資するかを検討してみます。

①どの市場に投資する?

株式投資を始める上でどの市場(どの国)に投資をするかをまず考えましょう。

個人的にはアメリカ、全世界、日本の順でおすすめします。

アメリカ株

一番おすすめな投資先はアメリカ株です。

経済が強く、人口分布も理想的、株主を第一に考えるマインドセットもあるので当分は世界経済の牽引役と見ています。今をときめくGAFAMは全てアメリカ企業ですね。

ただ情報が入りにくい、為替差損リスクというデメリットもあります。

>>「米国株を始める3つの理由」

世界

全世界に投資することも可能です。

一番分散が効く投資法と言っても良いと思います。パフォーマンスとしても世界は緩やかな右肩成長をしていますので悪くないです。

逆にいうと、世界的には物価が緩やかに上がっているので全世界平均成長率くらいで資産を増やしておかないと資産が目減りするということです。

日本株

日本株は自分が生活している国なので、生活との乖離が少ないことがメリットです。

例えば日本がインフレで株価が上がるときにその利益をちゃんと享受できます。これがアメリカ株のみに投資していて仮にアメリカ株が振るわなかったときはインフレで物価上昇しているのに資産は増えず目減りというリスクもあります。ただ現状はこの逆で、日本の株価や経済成長が振るわず、世界やアメリカの方が成長しています。

過去15年のチャートです。水色がアメリカ、青が日本、紫が世界の平均株価です。

実はもう一つ個人的なおすすめの投資先にシンガポールのリートがあります。

私は資産の20%ほどをシンガポールのリートで運用しています。日本から投資できる銘柄が少ないですが、配当が高く価格推移もいいです。

興味がありましたら記事「【海外リートのおすすめ】 シンガポールREITのETF」を参照ください。

もちろん投資先の市場を一つに絞る必要はないので、複数の市場に投資するのも良いです。

むしろその方がリスク分散の意味ではベターです。

②ETF(投資信託)か個別銘柄か

ETFに投資するか個別銘柄に投資するかも検討してみましょう。

ETFと個別株では投資に必要なスキルが全く異なります。

もちろん両方に投資するのもありです。

それぞれのメリット、デメリットを理解して、目的にあった投資をしたいですね。

ETF(投資信託)は様々な銘柄詰め合わせです。(「ETFとは?投資信託との違い」)

分散投資でリスク分散ができているので、個別株ほど銘柄を分析したり勉強をしなくても投資が可能です。

個別株の特徴は良くも悪くもハイリスクハイリターンです。

リターンが伴う銘柄をうまく売買できればETFよりも大きな儲けが期待できます。ただ勉強が必要ですので、ある程度株式投資にコミットする必要があります。

初心者はまずはETFでの運用をおすすめします。

具体的にはアメリカのETF、市場全体の平均を目指すVOO, SPYといった銘柄(もしくはそれに準ずる投信)が良いと思います。

日本であればTOPIXに連動するもの。

株を保有する経験を積んで、もう少しやってみようと思ったら、

QQQなど少し偏りのあるETFを買ってみるのも良いと思います。

個別株をやりたい場合は、投資資金の10%程度に留めておきましょう。

この程度であれば、マーケットが極端に下がっていなければ損は最低限で済むはずです。

ここからはETFと個別株それぞれの投資の仕方について説明していきます。

ETF投資のやり方

ETFは分散投資によるリスク低減が小額でもできる優秀な商品です。初心者からプロまで多くファンがいます。

ETF、インデックスファンド投資の基本的は市場平均に投資をします。

長期投資で積み立てで複利を味方にすることでパフォーマンスも期待できます。

ですので、一度選んだら基本的にはほったらかしでOKです。

実はETFには市場平均以外にも沢山の種類があります。

・高配当株を組み込んだもの

・特定セクターやテーマ株を集めたもの

・レバレッジをかけたもの

・優先株などなど。

ですので市場平均を目指すETFだけでなく、例えばセクター特化型のETFなども組み込み今パフォーマンスの良いセクター(今ならITなど)のETFの比率を高めるなどのETF投資手法も可能です。

ETFと投資信託は、投資対象が同じであれば違いはほとんどありません。

もし積み立て投資をしたいのであれば投資信託、買うタイミングを自分で決めたいのであればETFがおすすめです。

くれぐれも手数料がバカ高い粗悪な投資信託にはお気をつけください。

個別株投資のやり方

次に個別株投資について説明します。

コカ・コーラ、アップル、グーグルなど個別の企業への投資をする方法です。

一企業への投資になりETFよりもリスクが高いため、必要な作業も増えます。

①投資銘柄はどうやって探す?

個別株投資にチャレンジする場合、はじめは小額で始めることを強くお勧めします。

どんな業績が良い企業でも急なスキャンダルや天変地異で打撃を受けることがあります。ETFとは違いリスク分散はないので、十分理解して投資する必要があります。

ではまずどのようにして投資すべき銘柄を探せば良いでしょう?

・自分が好きな商品やサービスを提供している企業

・自分が好きなもしくは詳しいセクター

・会社四季報

・Twitter, YouTubeなどの投資家情報

自分の好きな企業へ投資

一番おすすめなのは自分が好きな商品やサービスを提供している企業です。

好きな商品は消費者に選ばれる理由があります。なぜ自分がその商品を選んでいるのか深堀するとその企業の特異性や今後の将来性も見えるかもしれません。

ちなみに私はadobeのlightroomという写真加工ソフトを使いますが、買い切りタイプからサブスク・オンライン型への移り変わりをユーザーとして体験しました。

始めは余計にお金がかかるから嫌だなと思っていましたが、スマホアプリとデスクトップとのシームレスな使い勝手とアプリが初心者に使いやすい設計だったので、これはカメラ小僧でない一般層にもウケると思い株購入に踏み切りました。Adobeはサブスクを見事に成功させた筆頭企業でその後株価は鰻登りです。

好きな製品の企業であれば新商品の動向を追うのも苦にならず、投資判断に役立ちます。

伝説の投資家ピーターリンチはこの消費者目線で自分がよく知る銘柄にとうしすることで「アマでもプロに勝てる」と発言しています。

「株で勝つ」という名著も出されているのでご興味あれば読んでみてください。

自分が詳しい業界

自分がよく知る業界の銘柄も良いと思います。

業界内部の状況に精通していれば今後の展望も予測しやすいです。

他の人が気づかないポイントにも早く気付けるかもしれません。

株は株価を追うものではありません。企業を追うものです。

その企業についてどれだけわかっているかというのがポイントになります。

会社四季報

会社四季報から選ぶというやり方もあります。

米国版の会社四季報も発行されていますので、ぱらぱらとめくりながらどういった企業があるのか見てみるのも良いですね。

ネットでスクリーニングも可能ですが、紙でペラペラとめくれるのは意外と便利です。

もちろん最新データはネットで拾ってくる必要がありますが、一覧として持っておくのはよいですね。

インフルエンサーをフォロー

TwitterやYoutubeの投資家情報に触れることで新しい銘柄を知ることもできます。

ブログでは現在投資している銘柄のポートフォリオ を公開している方もいます。

下記は質の高い情報発信をしてくれている方々です。(敬称省略させて頂きます)

②銘柄の分析方法(何を買うか)

気になる銘柄が出てきてたら投資すべきか銘柄を具体的に分析しましょう。

株の選定方法は人どれぞれですが、ここでは代表的な分析方法を定性面と定量面の2つから紹介します。

定性面 (経済の堀)

まずは定性面。数値としては捉えられない企業の強みを確認します。

例えば他社が簡単に真似できない特許やブランド、乗り換えコストなどが挙げられます。

これらの競争優位性は「経済の堀」とも呼ばれ、世界で一番有名な投資家ウォーレンバフェットが投資判断の上で常々気にしている重要な点です。

その企業の競争優位性は何か?他社との競争に勝って長く成長、利益を伸ばせるか?ということを自分なりに考えてみるのが非常に重要です。

定量面 (ファンダメンタルズ分析)

次に定量面です。

様々なデータを見ながらファンダメンタルズ分析を行うことで、その企業の価値を値踏みしていきます。企業の業績を見ながら今後の成長ストーリーも描きます。

売上が上がっているか、利益率は高いか、悪い借金がないか。

いくつかの事業分野があれば、今後伸びそうな分野はどれか等業界動向や企業の特異性、経営状況を見ながら伸びそうな企業を探します。

・売上が伸びているか(売上の推移)

・収益は伸びているか(EPSの推移)

・経営は効率的に行われているか(ROA、ROEの確認)

・財務は健全か?(財務諸表の確認)

・四半期決算はコンセンサス予想を上回っているか?

EPS

一株当たりの利益です。

YoY(前年比)の伸び率で企業の成長性を確認できます。

また成長率以上に大切なのが市場の期待を上まることができるかです。

アナリストはEPSの予想値を毎回出します。この予想を上回ることで株価は反応します。

利益が伸びていても予想を下回ると株価は下がったりします。

ROA,ROE

経営がどれだけ効率的にされているかの指標です。

一般的にはROA8%以上、ROE5%以上が優良企業と言われます。

ただ収益性は業界等にもよりますので競合他社との比較が重要になります。

投資家はROEに注目しますが、会社全体を表しているのはROAです。

バリュエーション PERとPBR

数字で業績を確認みた後、それに対して現在の株価が割安か割高かを考えていきます。

株価の割安感を計る代表的な指標はPERとPBRです。

PER

株価収益率。株価が利益の何倍になっているかという指標です。

PERの世界平均値は約16倍、日本株は約14倍、アメリカ株は約20倍です。

これより高いと割高、安いと割安と考えられています。

PBR

株価純資産倍率。株価が純資産に対して何倍になっているかという指標。

1以上だと割高、1以下だと割安と考えれています。

1以下という状況は例えば純資産は1000億円なのに900億円でうられている状況です。

間違いなく割安なのですが、同時に注意も必要です。

ファンダメンタルズ分析に便利なサイト

ファンダメンタルズ分析の際に便利サイトはこちらです。

・Yahoo Finance ・Morningstar ・Finviz ・Teletrader ・TradingView ・buyupside

個別株への投資法についてかなり長くなってきましたので、一度まとめますね。

・自分の好きな企業、詳しい業界への投資がおすすめ

・凄腕投資家をフォローして情報を集めよう

・銘柄分析は定性面、定量面の両面から試みよう

・企業の経営状況を数値とともに確認しよう(ファンダメンタルズ分析)

・現在の価格が割安か、割高か自分なりに判断してみよう

いつ買うか

株式投資で儲ける方法は安く買って高く売ることです。

短期投資、長期投資、バリュー、グロース関わらずこれは同じです。

安く買うことはリスクを抑えリターンを最大にできる最高の行為です。

いくら業績好調でピカピカの企業でも実力以上に評価されている時に買うのは避けたいです。

今の株価は適正価格か?

現在の株価が割安か、割高かを測る指標としてはPER, PBRがありますが、これが全ての正解ではありません。

もう一つ「理論株価」という考え方があります。

理論株価とは理論的に今の企業の利益や資産を合わせていけばこのくらいの株価になるはずという考えです。

理論株価は様々な計算方法があるのですが、例えば簡単な一例は下記の数式になります。

1株当たり純資産価値(BPS)+PER10倍

これは、今ある純資産と今後10年の利益を足したものです。

一つの事例ですので、これをそのまま鵜呑みにはしないでください。

理論株価の場合、今後の売上の伸長率をどうみるかによっていくら織り込むのかが難しいところですが、考え方としては今の資産額+今後の利益がいくら儲かる会社だと未来を見据えて今の状態の企業価値を自分なりに図ることです。

株の適正価格の正解は合ってないようなものですが、大事なことは自分の中で論理的に思考を組み立てて現在の株価の割安感をジャッジすることです。

この作業を頭を使って行うのが株式投資の醍醐味です。

テクニカル分析

もう一つ買いのタイミングの見極めに使えるのがテクニカル分析です。

中長期投資は基本的にはファンダメンタルズを重視しますが、市場のながれや株価推移を捉えれるためにはテクニカル分析も必要です。

テクニカルは需給と人間の心理を見ることができます。

過去のチャートパターンで今後を予測することも可能です。

ドルコスト平均法

矛盾することを言うようですが、長期投資においてタイミング投資は御法度という考え方もあります。

なぜかというと安い時に買って高いときに売るという芸当はプロでも難しいからです。

ドルコスト平均法とは、同じ銘柄を定期的に継続して買う方法です。

例えば毎月1日に2万円など、株価が高かろうが安かろうが同じ金額を買い続けます。

これにより安い場合はたくさん株が買えて、高い場合は少しとなります。

高値での必要以上の買いを避け、安値での買いのチャンスを逃さないというメリットがあります。

時間の分散投資によって守りながらちゃんと買い場を押える。結果パフォーマンスが最大化されるということです。

この場合は銘柄選定が非常に重要になります。

今の株価の動きよりも企業が5年、10年と継続的に成長できるかを見極める必要があります。

ただ2、3年先はなんとなく予測できてもそれ以降は誰も見通せません。

ですので、長期のドルコスト法投資はインデックスファンドやETFといった市場全体にかけるスタイルの方が相性が良いです。

ETF、インデックスファンドへの積み立て投資は現在の投資において一つの最適解です。

マクロ、景況感を身につけよう

「木を見て森を見ず」とならないよう森もみましょう

経済の大きな流れを捉えておくことで投資チャンスに気づいたり、逆にリスク回避ができたりします。ここでは代表的な指標についてご紹介します。

金利

株式投資に一番影響があるのが金利です。

金利は経済の体温と言われますが、金利下がると株価は上がり、金利が上がれば株価は下がります。

これはそれぞれの銘柄の業績と関係なく、市場全体が影響を受けます。

金利の見通しは気にすべき最需要指標です。

各種経済指標

ISM製造業景況感指数

アメリカの350社の購買担当者に景気についてアンケートをしたものを数値化したもの。50以上で好況、50以下で不況。

>>「【初心者向けに解説】ISM 製造業景況感指数、米国製造PMIってなに?」

米国雇用統計

非農業部門の雇用者増加数、失業率、賃金上昇率などがの数字が発表されます。景気の好不調を見るために使える指標です。

雇用社数の推移は10万人を超えるかどうかが一つの目安です。10万人を超えていないとアメリカの労働人口が足りなくなるからです。これに先立ちADP雇用統計というADP社による予測データ、先行指標があります。

CPI

消費者物価指数インフレに関する最重要指標。市場のモノやサービスなどの物価の動向を把握できます。調査対象は家賃や交通費、医療費なども含むので国民の生活水準を示す指標になっています。

VIX指数(恐怖指数)

Volatility Indexの略で、S&P500のオプション取引のボラティリティ=値動きをもとに算出しています。数値が高いほど、投資家が先行きに対して不安を感じているとされます。平時は30以下ほどですが、経済の行き先に不安感が増すと数値が50以上に跳ね上がります。

過去のVIX指数

2008年10月 リーマンショック 89.53

2018年2月 米国景気悪化懸念 50.3

2020年3月 コロナショック 85.47

バフェット指数

バフェット指数とは、株価の割高割安を判断する指標です。時価総額を名目GDPで割り、100を掛けてパーセント表示にした数字で、この数字が100%を上回れば株価は割高、下回れば割安と解釈されます。

著名投資家のウォーレン・バフェットが重視する為バフェット指数と呼ばれています。

>>バフェット指数の確認サイトhttps://www.longtermtrends.net/market-cap-to-gdp/

資産クラス

世の中投資先は株以外にも無数にあります。経済の流れの中で今どこにお金が流れているのかという大局観をつけると資産運用に役立ちます。

資産クラスとは例えば債権、金、原油などなどといった異なるアセットのことです。

>> ビットコインとイーサリアムが高騰 !! 仮想通貨への投資はありか?

>>【金投資のベストなタイミングはいつ?】金の価格が動く要因を知ろう

>>【初心者向けに解説】原油価格の決まり方と経済への影響

いつ買うか、購入タイミングについて少し長くなりましたので、ここまでのことを一度まとめますね。

- PER, PBR, 理論株価などを用いて自分なりに今の株価を値踏みしてみる。安いと思ったら購入

- 移動平均線などテクニカル分析でヒントを得る

- 長期投資はドルコスト平均法という手段も有効

- 銘柄の状況だけでなく、経済情勢や世界の流れを考えて投資タイミングを図る

- 特に重要なのは金利

お疲れ様でした。

ここまでが株式投資の概要になります。

今回本記事に書いた内容が理解できていればあとは興味のある分野を掘り下げて行って自分なりの株式投資を進められると思います。

最後にリスク管理と情報源のご紹介をして終わりたいと思います。

リスク管理をしよう

株はリスク商品ですのでリスクを管理することが非常に重要です。

分散投資はもちろん、ポートフォリオに偏りがないか定期的にチェックしましょう。

個別株の暴落は突如きます。大きな会社だから、今は景気が良いからと腹を括っていると急落が来るかもしれません。必要以上の投資には注意ください。

そして最初に設定した目的やなぜ投資しているかという理由に合致した投資になっているか見直しましょう。

株式投資を進めていく中で損が膨らんで来たときに取り返そうとムキになったり。必要以上の博打株に手を出したりということが起こる可能性はあります。

常に頭はクールに自分の目標達成のために今できる最適解を実行していきたいですね。

もしリスクを取るのなら必ず余裕資金でやってください。

有名投資家の投資法

世の中には伝説と呼ばれる投資家がいます。

先人の知恵から常に勉強を心がけ得たいですね。

ここでは超有名投資家の投資法をご紹介します。

ウィリアム・オニール

伝説のグロース投資家です。CANSLIMという投資法を生み出しました。

詳しくはこちら>>https://froggy.smbcnikko.co.jp/9520/

ピーターリンチ

歴史的なファンドマネージャーとして有名です。徹底的な企業研究を行い、面白くない事業、つまらない名前の企業に投資しろなどの格言を残しています。

詳しくは>>https://zuuonline.com/archives/79874

日本の億り人投資家

日本にも株で1億以上稼いだ人がたくさんいます。

諸先輩の投資法も研究したいですね。

詳しくは>>https://expat-investment.com/millionaire

情報ソース(メディア、書籍)

投資において情報は命です。

ここでは質の高い、信頼できるメディアをいくつかご紹介します。

メディア

アメリカ株の情報を日本語で得られる便利なサービスです。

有料版もありますが、無料でも十分ためになります。

簡単に登録できるので、アメリカ株をやるなら登録しておきたいですね。

ウォール・ストリート・ジャーナル

投資情報の最高峰ウォールストリート・ジャーナルの日本語版です。

有料になりますが、情報の質は高くその価値は十分にあります。

現在2ヶ月100円で購読できる破格のキャンペーン中ですので、試してみても損はないです。

JPMorgan

四半期ごとに金融指標や経済動向のレポートがサイトにアップされます。

グラフが見易くてマクロを捉えるのにとても勉強になります。

MUFG

毎日、毎月投資環境レポートがアップされます。

情報量が非常に多く、なかなか見切れませんが興味のある箇所を拾い読みすることで経済の流れが捉えられるようになってきます。

Bloomberg

直接投資の情報ではないですが、「仕事始めに読んでおきたいニュース」というニュースが毎日5つの政治経済トピックスがアップされて見やすく勉強になります。

google alartでアラートを入れておくと毎日メールにリンクが来るので便利です。

書籍

一冊の良書は何度も読み込むことで常に学びがあります。

これまで読んで特に良かった株の本を12冊選んでみましたので、参考にしてみてください。

>>株の本のおすすめ12選(初心者から上級者、ベストセラーから名著まで)

メルマガ

株式投資に直接の関係はありませんが、著名人のメルマガは学びが多く投資マインドを育てるのに役立ちます。玉石混交のネット情報を読むよりは時代の先をゆく著名人のメルマガの方が学びになります。

堀江貴文のブログでは言えない話ホリエモンのメルマガです。好き嫌いがわかれるかもしれませんが、学びがとても多いメルマガです。月額800円ですが、20日間は無料で読めますので、読んでみて嫌であれば解約してもOKです。

橘玲さんのメルマガです。「お金持ちになれる黄金の羽根の拾い方」などお金やビジネスに関する著作を数多く出版されている方です。論理的で現実に即した情報は賢く生きていくヒントが多くつまっています。月額800円ですが、こちらも20日間は無料で読めます。

最後に

お疲れ様でした。

ここまで長文、読んでいただきありがとうございます。

それぞれの記事や解説があなたの株式投資の役に立ち、あなたの資産形成に少しでも役に立てたらとてもとても嬉しいです。

私は、はじめて株で利益が出た時、配当が月1万円くらいを超えた時とても嬉しかったのを覚えています。

投資はお金とともに世界の動きを知る喜びも運んで来てくれます。

未来に思いを馳せ、未来に希望を持つ行為でもあります。

ときには損を出すこともあるかもしれませんが、納得いく投資をして人生を少しでも自由に生きていける人が一人でも増えればなと思っています。

ともに頑張りましょう!

無料メルマガ「年100回配当」投資術

米国で30年以上の歴史のある金融リサーチ機関、The Oxford Clubが無料メルマガのキャンペーンをしています。

インデックス投資とは全く異なる配当投資法、時間は多少かかるけど誰もが低リスクで再現性高く利回り100%を目指せる方法が学べます。

配当投資で長期保有、着実にコツコツ、安定配当などを得たい人には特にオススメです。

メルマガは完全無料!配信はいつでも止められます。とりあえず情報はとっておきましょう!

コメント