アメリカ株のETFがいいって聞いたけどホントかな?

具体的にどんなETFがよいのかも知りたいな。

こんな悩みに答えていきます。

アメリカ株のETFは成長とリスク分散を同時にとれる優秀な商品です。

今回はアメリカ株のETFに投資をするにあたり押さえておきたいポイントとおすすめ銘柄を5つご紹介します。

私は投資経験ゼロから5年ほどで現在4000万円ほどの資産運用をしていますが、主力はアメリカ株のETFです。(投資実績はこちら)そんな自身の経験も交えお伝えします。

シンガポールと東京二拠点サラリーマン投資家。運用額4,500万円、年間受取配当70万円。

2018年配当の存在すら知らない状況から投資スタート。その後、投資の重要性を知り備忘録としてブログにて発信開始、最高月間4万PV。

2021年Youtube開始、2022年に「シンガポールでのお金の増やし方」を出版(レビュー★4.5)。

シンガポールの日系最大級メディアSingalifeにて継続的に投資セミナーに登壇中。

フィリップ証券はシンガポールで唯一日本語対応のある大手証券会社。金融都市シンガポールのアナリストが作成したアナリストレポートが読める。サービスレベルも高く、手数料も安めなので、これから証券口座の開設を検討されている方はチェックしてみてください。シンガポールの証券会社ですが日本やアジア各国からの口座開設も可能!

アメリカ市場の魅力

投資をする上では投資対象を理解することが重要です。

まずはアメリカ市場の魅力について確認していきましょう。

過去の高いパフォーマンス

アメリカ株は長期的にみるとずっと右肩上がりの成長を続けています。この実績が何よりの魅力です。

オイルショック、リーマンショック、コロナショックなど過去何度もの経済危機を乗り越え、その度に成長を続けてきたのがアメリカ市場です。

規模と影響力

アメリカ市場は世界の株式市場時価総額の半分以上を占めています。

S&P 500やダウ・ジョーンズ、ナスダックなど、世界中の投資家が注目する主要指数が存在し、企業価値が高い企業が多数上場しています。

特に、テクノロジーセクター(Apple、Google、Amazonなど)は、世界経済を牽引する存在です。

経済の多様性

米国市場は幅広い産業セクターを持ち、その多様性がリスクの分散にも寄与しています。

テクノロジー、ヘルスケア、金融、消費財など、各セクターの企業が成長を続け、景気循環や特定の産業の不振による影響を受けにくい点が魅力です。

透明性と規制の強さ

アメリカ市場は、SEC(米国証券取引委員会)によって厳格に監視され、企業の情報開示が非常に透明です。

これによって投資をする際には正確なデータに基づいて判断を下すことができ、不正リスクが低いことが保証されています。

他のエマージングな市場は成長率が高い場合もありますが、透明性が担保されていなかったり国の急な法規制の影響をうけるリスクがあります。

革新と成長

アメリカはイノベーションの中心地。

特にテクノロジー企業は次世代の製品やサービスを開発し続けています。この革新性が、米国市場の持続的な成長を支えています。テクノロジー企業の多くが上場していてるナスダック指数の近年のパフォーマンスは目覚ましいものがあります。

ETFの魅力

次にETFの魅力について解説します。

ETFとは Exchange-Traded Fundの略で日本語にすると「上場投資信託」になります。

株式や債券、コモディティなど、様々な資産を含んだ「詰め合わせ」のような商品で、個別の株式や債券を一つ一つ買うことなく、多くの銘柄に一度に分散投資が可能です。

低コストで分散投資

ETFは、通常の投資信託よりも運用コストが低いため、長期投資において手数料負担が少なく済みます。

また、1つのETFを購入するだけで、多くの企業や資産に分散投資できるため、個別株式のリスクを避けつつ、広範囲なポートフォリオ構築が可能です。

特に長期投資においてリスク分散は重要ですので、ETFは相性がよいです。

取引の柔軟性

ETFは、上場した銘柄ですので証券取引所で常に取引可能です。

株式のように瞬時に購入・売却が可能で、市場価格での取引ができるので市場の急変時でも迅速な対応ができます。

ネットで簡単にリアルタイムに取引ができるのは安心感があります。

手間がかからない

ETFでの投資は個別株投資に比べて手間がかかりません。

個別株の場合は、マクロ経済、景況から業界動向、個別銘柄の経営状況を常時確認しておく姿勢が求められます。PERやPBR等投資指標の確認も必要で非常に手間がかかります。

ETFの場合は市場全体、セクター全体など分散が効いていますので、比較的ゆったりとした態度でのぞむことができます。

バリエーション豊富

ETFは、特定の市場指数(例:S&P 500)を追跡するものから、特定のセクターや地域、さらにはテーマに特化したものまで様々です。

投資家は自分の投資目的に合ったETFを選ぶことができます。

アメリカETFの選び方

ETFは多くの種類が存在するため、自分の投資目標に合ったものを選ぶことが重要です。

アメリカのETFを選ぶ際のいくつかの基準をご紹介します。

投資目的に合ったテーマ選び

まずは自分の投資目的や期間を明確にする必要があります。

長期的な資産形成を目的とするなら、広範な市場をカバーするインデックス型ETFがおすすめです。

短期的な利益を追求するなら、特定のテーマやセクターに焦点を当てたETFに投資をする手もあります。例えば「これからは半導体銘柄だ!」と半導体のETF、SOXXに投資するといった手法も可能です。

ETFに投資をする場合は中身の構成はしっかりと把握しましょう。

経費率(コスト)に注目

ETFの運用にはコストがかかりますが、これが「経費率」として表示されます。

一般的には通常の投資信託よりもETFは経費が安いですが、実際の投資をする際には確認しましょう。

経費率が高いと、長期的には利益に大きな影響を与えるため、なるべく経費率の低いETFを選ぶことが重要です。

流動性と取引量

ETFを売買する際、流動性(どれだけ売買が日々されているか)の高いものを選ぶことが重要です。

流動性が高いと、取引コストが低くなります。特に、人気の高いETFは取引量も多く、迅速に売買が可能です。

配当

一部のETFは、投資家に定期的に配当が支払われます。

配当を重視するのであれば、高配当型のETFを選ぶのがよいでしょう。

ただし、配当には税金もかかるため、必ずしも高配当銘柄がよいとも限りません。総合的なリターンを考慮することが重要です。

株には配当が出る株とでない株があります。ETFも同じです。

一般的にリターンは「配当を出さない無配株」もしくは「配当が少ない株」の方が大きくなります。しかしだからと言って無配株が必ずしも優れているというわけではありません。

詳しくはこちらの記事をどうぞ!

アメリカETF おすすめ5選

ここからは初心者におすすめなアメリカETFを5銘柄ご紹介します。

今回は以下のポイントを踏まえて5つの銘柄を選定しています。

・過去のパフォーマンスがよい

・高い流動性

・組み込み銘柄が多く分散が効いている

・初心者も比較的安心な王道銘柄

*以下情報はすべて2024年9月25日時点のものです。

① VOO

VOOはバンガード社が運用するETFでS&P500指数のパフォーマンスへの連動を目指します。

大型株を投資対象としておりアメリカの優良企業全体に投資ができる、とてもありがたいETFです。

同じくS&P500指数を目指すETFに SPY と IVV がありますが VOOの方が手数料安くおすすめです。( VOOは0.03%,SPYは0.0945%, IVVは0.04%です。)

バンガード・S&P 500 ETF

インデックス :S&P500指数

資産総額 :$ 542Billion

構成株式銘柄数 : 500

経費率 :0.03%

配当利回り :1.28%

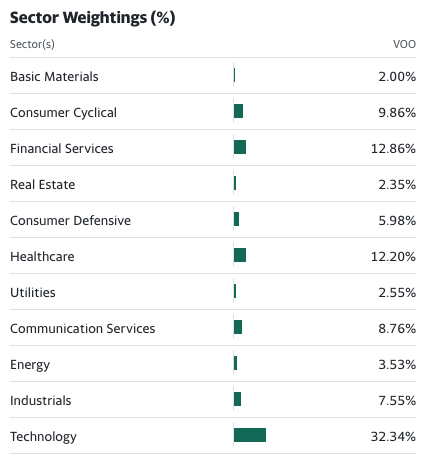

組み込みセクターと銘柄

VOOは四半期ごとに時価総額加重均を用いて保有銘柄を調整しています。

テクノロジー銘柄の存在が大きい現在はテクノロジーが32%で一番高い比率です。続いて金融、ヘルスケア、循環消費財となっています。

エネルギーや公共系は組み入れ比率が低めです。

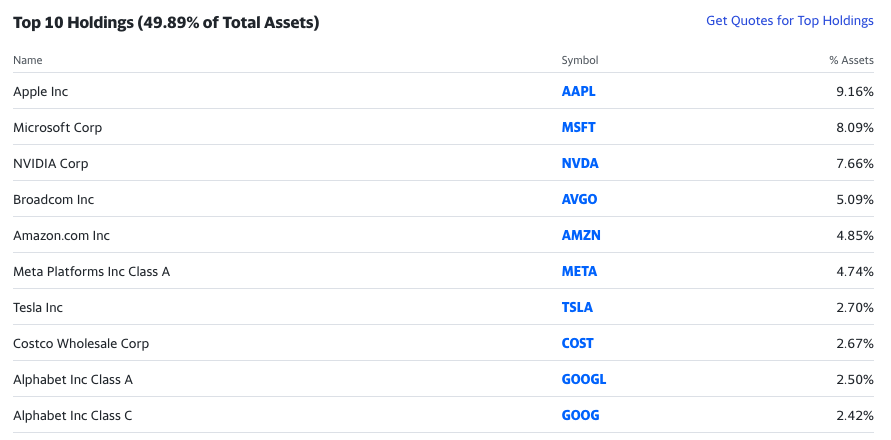

組み込み銘柄TOP10です。

今をときめくマグニフィセント・セブン銘柄が並びます。比重が大きいのがApple,Microsoft,Nvidiaあので6%ほどの組み入れ比率です。

とりあえずアメリカの大企業株に幅広くという方にはオススメです。

チャート

過去10年のチャートです。

長期でみると右肩上がりを形成していますが、途中にはコロナショックやリーマンショックなどの暴落局面もありましたので、そのような暴落のリスクは認識しておきたいところです。

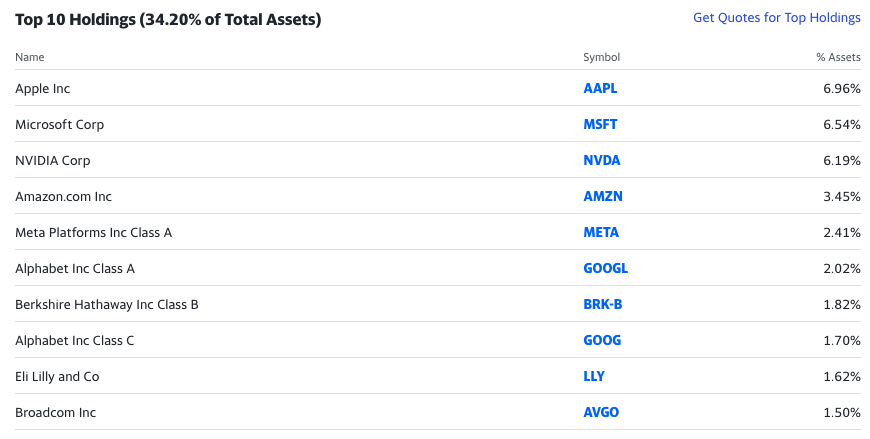

過去パフォーマンス

過去10年のトータルリターンです。

2018年と2022年はマイナスですが、それ以外の年は高いパフォーマンスを出しています。

VOOは私も保有している主力銘柄の一つです。

時価総額も大きく取引量がおおい。手数料も安く、分散投資が気軽にでき、パフォーマンスもいいので、おすすめです。

② DIA

DIAはSSGA社運用のダウジョーンズ工業株価インデックスへの連動を目指すETFです。

ダウは米国を代表する30の銘柄で構成され100年以上の歴史を持つ最も古い米国株式市場の指数です。ニュースでもよく聞きますね。

厳選されたエース30社に一度に投資できるこちらもありがたいETFです。

SPDR ダウジョーンズインダストリアルアベレージETF

インデックス ダウジョーンズ工業株価平均

時価総額 USD 35 Billion

構成株式銘柄数 30

経費率 0.16%

配当利回り 1.58%

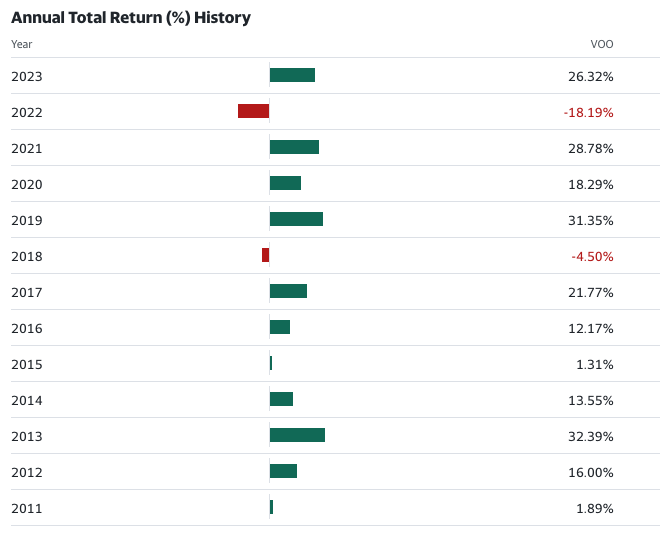

組み込みセクター比率と銘柄

組み入れセクターはトップが金融、続いてヘルスケア、テクノロジーという感じです。

VOOと比べるとテクノロジーの比率は低め、資本財(Industrials)の比率が高いのも注目です。

各セクターの一流企業の集まりですね。

組み込み銘柄は30なので各銘柄の比率はVOOに比べると高めです。

ダウ30に厳選された銘柄にある程度分散先を狭めたい方にはおすすめです。

チャート

過去10年のチャートです。

DIAもVOO同様右肩上がりのチャートです。

本記事の最後に各ETFの比較チャートも掲載していますので参考にしてみてください。

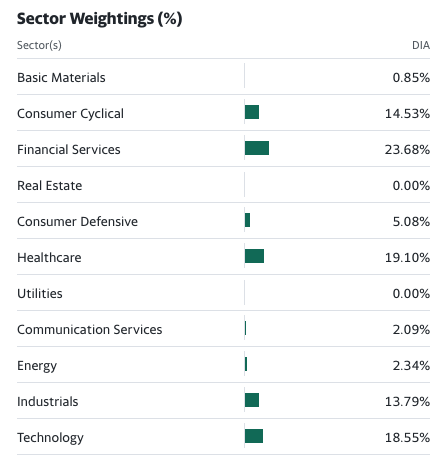

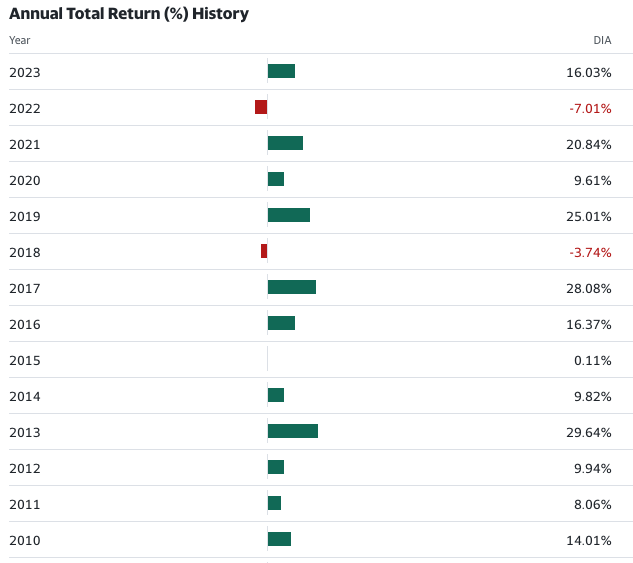

パフォーマンス

2010年以降の毎年のトータルリターンです。

VOO同様2018年、2022年以外はすべてプラスです。2018年と2022年の下げ幅をみてもわかるとおり、VOOの方がパフォーマンスは高めですが、安定感はDIAの方がある印象です。

ダウ工業30種は毎年厳選された企業が選ばれます。その都度DIAの組み入れも変わることになります。

ダウ30種を使ったダウの犬戦略という投資戦略もありますので、興味ある方はチェックしてみてください。

③ VYM

VYMはバンガード社が運用するFTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指したETFです。

ハイディビデンドとは英語で高配当の意味で、高配当株のインデックスを目指しています。

大型株で予想配当利回りが市場平均を上回る銘柄を、重点的に組み入れています。

アメリカの優良高配当企業全体に投資ができる、配当好きにはありがたいETFです。

ブラックロック社が運用する HDV も内容はほぼ同じですが、手数料がVYMへの方が安いのでVYMがおすすめです。 VYMは手数料が0.06% 、HDVは0.08%です。

バンガード・米国高配当株式ETFインデックス

ベンチマーク :FTSE ハイディビデンド・イールド・インデックス

時価総額 : USD 58 Billion

構成株式銘柄数: 400

経費率 : 0.06%

配当利回り : 2.80%

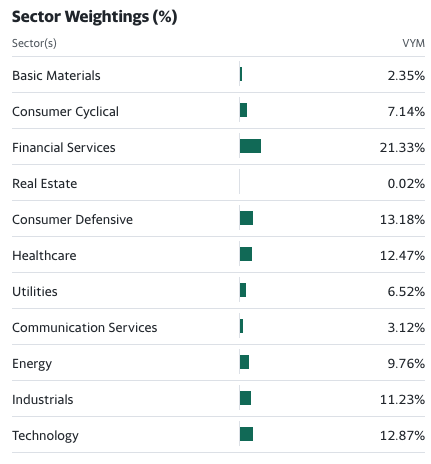

組み込みセクター比率と銘柄

組み入れトップは金融セクターです。続いて生活必需、テクノロジー、ヘルスケアの比率が高いです。

高配当銘柄は歴史の古い企業もおおく最近好調のテクノロジー株の組み入れが限定的になります。

組入れ銘柄トップ10です。JPMorgan、Exxon Mobil、P&G、など優秀な連続増配株がずらっと並んでいます。生活に密着した老舗企業が多く、大きくは崩れないであろう安心感もあります。

爆発的なキャピタルゲインはのぞみにくいですが、分散投資をしながら配当を得たい人にはおすすめです。

チャート

過去10年のチャートです。

長期的にはこちらも右肩上がりの素晴らしいチャートです。

近年はテクノロジー系を多く含むETFほどではありませんが、配当がでる旨味がありますので、どちらをとるかというところかもしれません。

パフォーマンス

2010年以降のトータルリターンです。

VOO、DIA同様2018年、2022年以外はプラスです。2018年、2022年もマイナス幅はVOOやDIAより小さいので暴落に強いということも言えそうです。

VYMは私も保有しており、毎年配当を楽しみに受け取っています。

高配当銘柄への投資は株価のうごきに注意が必要ですが、VYMは分散も聞きながら値動きがよいので安心して持っていられます。長期高配当株投資を希望なら検討しておきたい銘柄です。

④ QQQ

QQQはインベスコ社が運用するナスダック100指数のパフォーマンスへの連動を目指したETFです。

ナスダックは米国にある世界最大のベンチャー向けの株式市場です。QQQはナスダック上場の時価総額トップ100に連動することを目指しています。

近年はS&P500やダウをしのぐ成績をだしています、ハイテク、新興企業に分散投資をしたい場合はとても便利なETFです。

インベスコQQQ

インデックス :ナスダック100指数

時価総額 : USD 294Billion

構成株式銘柄数: 100

経費率 :0.2%

配当利回り : 0.61%

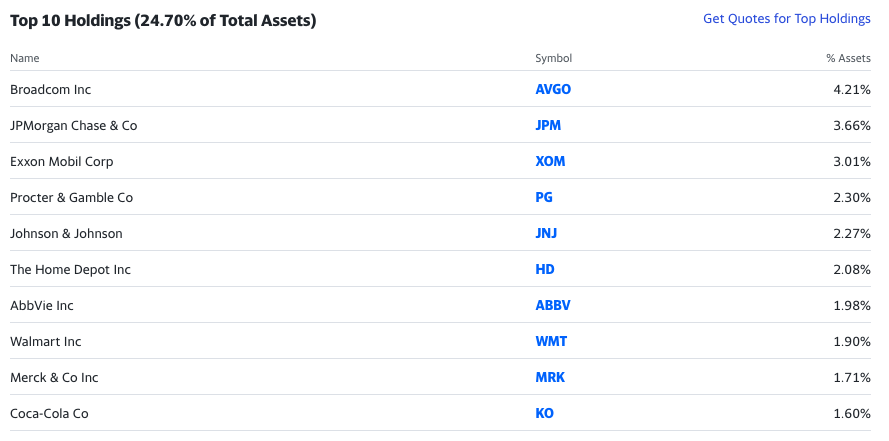

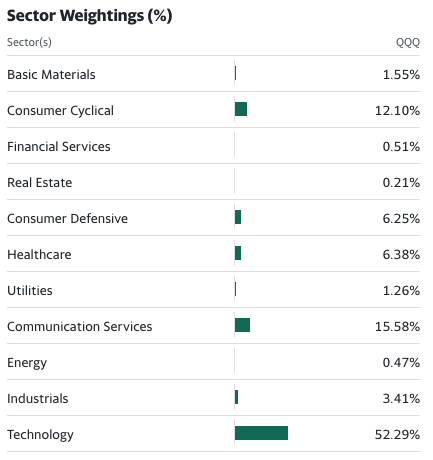

組み込みセクター比率と銘柄

ITテクノロジーの比率が52%と半分以上を占めています。

かなり偏りがありますので、テクノロジー株を信じれないのであれば投資すべきではないでしょう。

トップ10の組入銘柄、マグニフィセント7銘柄が並んでいます。

トップ10銘柄で半分ほどを構成しているので、これらの顔ぶれをみてよいと思うかどうかで投資判断をしてもよいかもしれません。特にApple,Microsoft,Nividiaの組み入れがそれぞれ約7%以上と比率が大きいです。

チャート

過去10年のチャートです。

これまで上げてきたどのETFよりもするどい鋭角で株価が上がってきています。ここ10年市場を牽引してきたテクノロジー株の成長性を感じるチャートです。

キャピタルゲインを考えるならパフォーマンスは抜群にいいETFです。

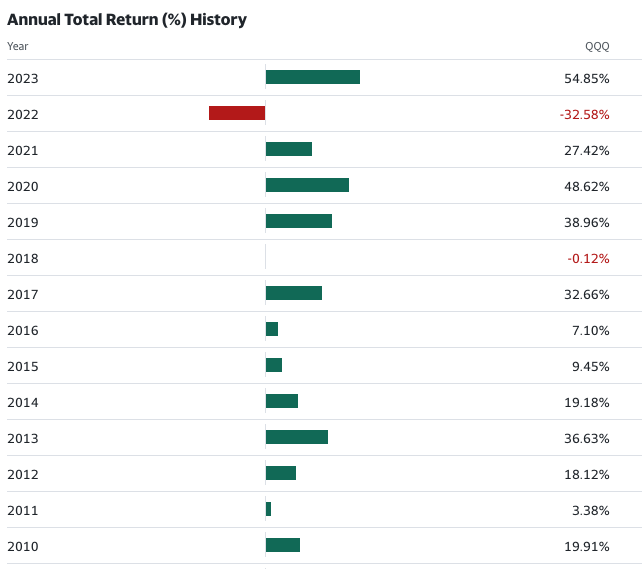

パフォーマンス

2010年以降の毎年のトータルリターンです。

2022年はマイナス32%と散々でしたが、2018年の下げは限定的。2023年は+54%、2020年は+48%など驚異的なパフォーマンスをみせている年もあります。

VOO,DIA,VYMに比べて各年のパフォーマンスに開きが大きいのが特徴です。

QQQの近年のリターンはめざましいものがあります。 ナスダック上場のイケイケ新興企業群に投資したい方にはおすすめです。

私もQQQに投資をしていますが、保有ETFの中でぶっちぎりで成績がいいです。

⑤ VT

VTはバンガード社が運用するFTSEグローバル・オールキャップ・インデックスのパフォーマンスへの連動を目指すETFです。

米国を含む全世界の先進国株式市場および新興国株式市場への幅広く、1銘柄で世界分散投資ができるETFです。分散投資の極みでしょうか。

バンガード・トータル・ワールド・ストックETF

時価総額 USD 40 Billion

構成株式銘柄数 8337

経費率 0.08%

配当利回り 1.88%

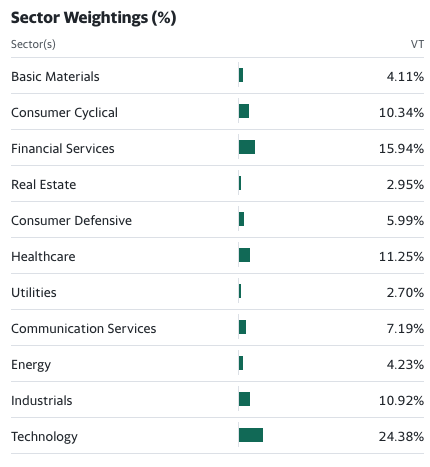

組み込みセクター比率と銘柄

テクノロジーセクターの組み入れが一番高く25%弱あります。

続いて金融、ヘルスケアとVOOと少し似た構成です。

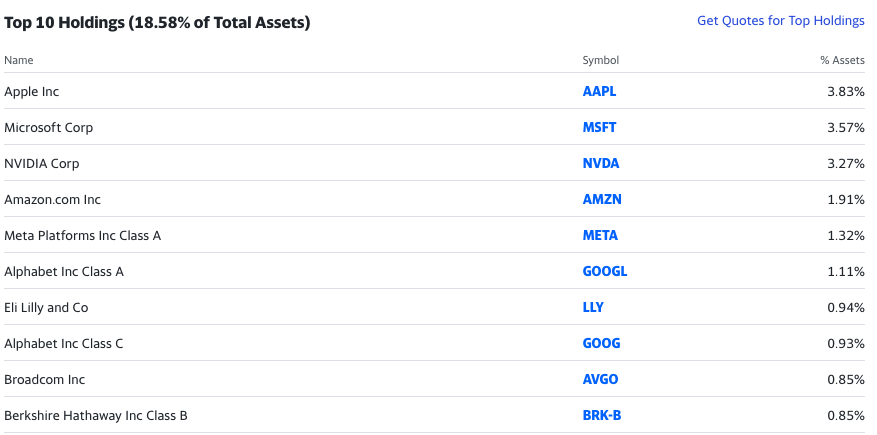

組入れトップ10銘柄です。

世界の株式とはいえ、上位は10銘柄はアメリカ株。以前は外国株でTencentが10位に入ってきていましたが、現状は比率が下がっています。

チャート

過去10年のチャートです。

アップダウンを繰り返しながらも全体的には右肩上がりで成長しています。

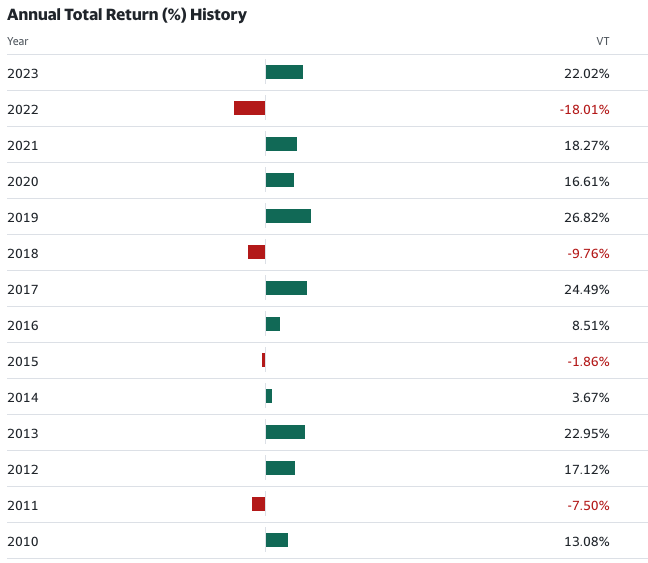

パフォーマンス

2010年以降の毎年のパフォーマンスです。

VOOなどに比べるとマイナスがでている年が多いです。それでもほとんどの年はプラスで20%近いパフォーマンスを維持していますので優秀。

VTは世界各国の8000を超える銘柄が組み込まれています。

アメリカ株の比重は大きいですが、アメリカ株だけでは不安という方、新興国にも少し興味があるという方にはおすすめのETFです。

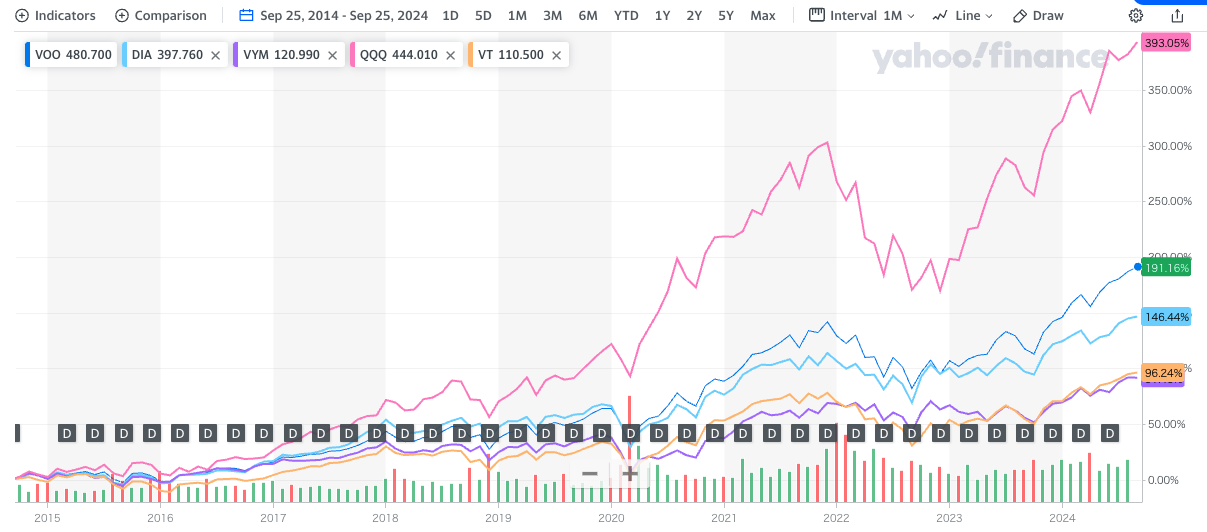

おすすめアメリカETF5選、チャート比較

今回おすすめでピックアップした5銘柄の過去10年(2014~2024年)の比較チャートです。

2018年以降、QQQがとびぬけて成績がいいのがわかります。

続いてVOO, DIA, VT, VYMという順です。

ただVYMは他のETFに比べて配当が多く出ていますのでそこは考慮する必要があります。

未来はわかりませが、過去10年をみる限りはアメリカのテクノロジー株への投資が正解だったということがわかります。

おすすめ証券口座

最後にETFを購入するのにおすすめな信頼できる証券口座をご紹介します。

1. 楽天証券

初心者にも使いやすく、取引手数料が安い点が魅力です。

特に、楽天ポイントを使った投資が可能で、口座開設から投資までの手順も簡単です。多くのETFに対応しており、初心者でも取引がスムーズに行えます。

2. SBI証券

業界最大手の一つで、取引手数料が業界最安水準です。

豊富な商品ラインナップと、使いやすいツールが揃っているため、初心者から経験者まで幅広く支持されています。また、積立投資やNISA対応も充実しています。

3. フィリップ証券

グローバルに展開する証券会社で、海外投資、特にアジアや米国市場に精通しています。シンガポールの口座になりますが日本や他の国に在住していても取引可能なため、海外駐在などの可能性がある方は持っていて損のない証券口座です。

またマルチ通貨機能があり、換算レートもよいのでUSDなどの外貨での運用、両替に力を発揮します。アクセスできる銘柄数が日本の証券会社とは桁違いなので興味がある方は一度試してみることをおすすめします。

まとめ

ETFは投資初心者からプロまで投資をしている優良商品です。

今回紹介したETFはどれも時価総額1兆円を超える巨大ETF。取引量も多く流動性も高い王道ETFですので比較的安心して投資ができます。

自分が対象としたい市場を考えてその市場のインデックスに沿ったETFを買ってみるのは、よい選択肢だと感じます。

投資初心者は、まず小額でETFを買ってみることをおすすめします。

投資は実際に銘柄を買ってみてそれぞれがどんな値動きをするのか、配当はどんな感じでもらえるのか等体験することがとても重要です。そうすることでだんだんと自分に合った投資スタイルがわかってきます。

ETFであれば日々チャートにかじりつく必要もありませんし、経済のニュースをマクロで追いながらある程度ほったらかしの態度でいられるので初心者にも相性がよいです。

今回紹介した銘柄はDIA以外は実際に私もすべて保有しており充分な含み益でています。安心して長期でもてるのが何よりの利点だと感じています。

コメント