投資手法にファンダメンタルズとテクニカルがあるって聞いたけど

何が違うの?

どっちがいいの?

ファンダメンタルズ分析、テクニカル分析

どちらも投資判断に役立つ考え方です。

それぞれの特徴、どのように使えるか解説しますね。

株式投資では投資判断のための銘柄分析手法として「ファンダメンタルズ分析」と「テクニカル分析」という大き2つの異なるアプローチがあります。

どちらか一方が優れているということではなく、それぞれアプローチ方法が異なり、確認できる内容が違います。

投資は何となくやって利益がでるほど甘くありません。特に個別株銘柄は分析手法を学び自分に合った方法で仮説を持って投資していくことが重要です。

ここでは、投資初心者向けに銘柄分析の基本となる「ファンダメンタルズ分析」と「テクニカル分析」の概要とそれぞれのメリットとデメリットを解説していきます。

各指標のおおよその目安となる数値についても記載しています。

是非、今後の投資の参考にして見てください。

ファンダメンタルズ分析とは

ファンダメンタルズ分析とは「 企業の業績や財務状況を分析して企業価値を判断し、株の売買判断をする方法 」です。

株価は企業の業績に中長期的には連動する(企業業績が上がれば株価も上がる)と考え、主に財務諸表を分析し現在の株価が妥当な金額なのか判断します。割安と判断すれば買いに動きます。

ある企業の企業価値はいくらなのか、その企業の本質的な価値はどこにあるのか。様々データや情報を駆使して多面的に分析するのがファンダメンタルズ分析になります。

特に長期投資においては銘柄分析のコアとなる部分です。

ファンダメンタルズ分析に使われる数字は無数にありますが、ここでは代表的なものを紹介します。

業績:会社が儲かっているか、成長しているかを確認

売上

事業の売上を確認し順調に伸びているかをみます。

投資家は売上より利益を優先しますが、利益をだすにはまず売上という源泉が必要です。

特に利益がまだ出ていない新興企業の場合は売上の伸びが最重要指数になります。

PSRを見ることで他社や業界平均と比べることができます。

PSRが高ければ割高と判断できます。

PSR: 株価売上倍率(Price Sales Ratio )の略。

【 PSR = 株価 ÷ 1株あたりの売上 】

株価を一株当たりの売上で割って数値を算出して、売上に対する株価の割安度を計る。

営業利益

利益は最重要項目。利益がしっかりと伸びているかを確認します。

前年からの何%伸びているか、利益の伸びは加速しているか鈍化しているのか、利益率は改善しているか、同業他社と比べ優位かなどを確認してきます。

株価指標としてはEPSが伸びているか、PERの水準がどの程度かも見ていきます。

もちろん利益が伸びていて、利益率も改善している銘柄がよいです。

EPS: 1株あたり利益(Earnings Per Share)の略。

【 EPS = 利益 ÷ 発行株数 】

利益を発行株数で割って一株当たりの利益を算出

過去のEPS値や同業他社との数値比較で株の割安度を計ります。

PER:株価収益率(Price Earnings Ratio)の略

【 PER = 株価 ÷ EPS(一株あたりの利益) 】

株価を一株当たりの利益で割って数値を算出して

収益に対する株価の割安度を計ります。

差別化ポイント

その企業の強み、他社が簡単にまねできないポイントがなにかを探ります。

同業他社とサービスを比較したり財務諸表から利益構造に着目したり具体的に商品をつかうことができれば使ってみるなど様々なアプローチが可能です。

差別化ポイントは規模、固有の技術、特殊認可、乗り換えコスト、場所な多岐にわたります。

特に長期投資をする際は重要な点で、投資の神様ウォーレン・バフェットも差別化ポイント=経済的な堀の重要性を何度も説いています。

財務、キャッシュフロー:経営が安定しているか

自己資本比率

純資産のうちの自己資本の比率を確認します。

自己資本比率が低いと借金だらけで首が回らなくなる恐れがあります。何か合ったときに体力がないと持ちこたえることができません。

通常自己資本率が40%以上なら安全と考えます。

自己資本利益率

自己資本比率(ROE)をみることで効率的に経営がなされているかの確認ができます。

ROE:自己資本利益率(Return on Equityの略)

【 ROE = 利益 ÷ 純資産 】

純資産は株主資本とも言われ、株主から集めた資本になります。

ROEが高いということは、より少ないお金で多くの利益を生み出せているということになります。

通常ROEが10%以上であれば効率的な経営がなされているとされます。

株価純資産倍率

株価が割安か、割高かを株価と純資産の比率から確認する指標になります。

PBR: 株価純資産倍率 (Price Book-Value Ratioの略)

【 PBR = 株価 ÷ 1株あたりの純資産 】

PBRがいくらであれば割高かは判一概には言えませんが、1以下であれば割安と考えます。

流動比率

流動資産を流動負債で割って算出

流動資産とは1年以内に現金化できる資産。流動負債は1年以内に返さないといけない借金です。流動比率をみることで1年以内に返済する必要がある借金を返す余裕が有るか確認できます。

150%以上が理想。

100%をきってくると基本的にはお金が回りません。

有利子負債依存度

資金調達を借金に頼りすぎていないかを確認する。

50%以上なら危険です。

営業キャッシュフロー

本業の利益でお金がちゃんと回っているか確認します。

この他にも投資キャッシュフロー、財務キャッシュフローもそれぞれの活動による実際のお金の流れを確認する為に使われます。

決算とコンセンサス予想

ファンダメンタルズ分析では株価は業績に連動すると考えますが、業績が伸びる中で市場の予想を上回っていくことが重要です。

企業は四半期に一度決算を出します。

決算発表の前にはプロのアナリストによる売上とEPSのコンセンサス予想がでています。企業の決算がこのコンセンサス予想を上回ることで株価は伸びていきます。

仮に売上成長+20%、EPS成長+30%と素晴らしい数字を決算でだしても、コンセンサス予想がそれを上回っていたら投資家は失望して株が売られて株価は下がってしまいます。

決算でコンセンサス予想を上回ることができるか、個別株への投資の際は毎四半期の決算に注意が必要です。

ファンダメンタルズ分析のメリット

- 長期投資には有用

- 理論的に銘柄選定が可能(根拠をつくれる)

- 基本的に情報は過去のもので株価に織り込み済み

- 企業価値を正しく判断できると勝率があがる

ファンダメンタルズ分析のデメリット

- 分析に時間と手間がかかる

- 自分の分析が正しいとは限らない

- 短期売買には向かない

- 業績が良くても株価が上がるとは限らない

テクニカル分析とは

テクニカル分析とは 「 これまでの値動き、チャートを研究することでトレンド(これから値上がり基調か値下がり基調か)やパターンを把握し今後の株価を予測する」 ものです。

株式相場は同じようなパターンを繰り返したり、特定のパターンが出たあとは特定の動きをすることがあります。こういった値動きをチャートを追いながら見極めます。

テクニカル分析に関しては、当たる確率の高い行動の回数を重ねることが重要になります。

テクニカル分析の手法や指標は無数にあるのですが、ここではいくつか代表的なものをご紹介します。

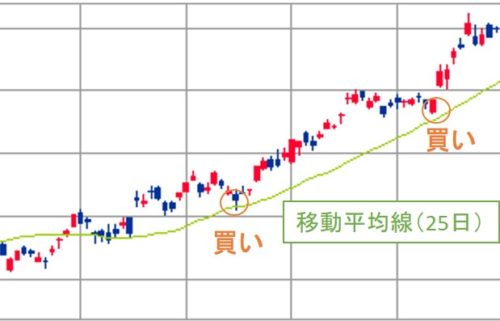

移動平均線

移動平均線とは、一定期間の株価の終値の平均株価を線でつないだものです。

期間は、5日、25日、50日、200日など様々です。

期間が短かいとより短期的なトレンドをみることができます。複数の移動平均線をみることで短期、中期、長期的なトレンドを探ることが可能です。

上昇トレンドの際は移動平均線まで株価が落ちてきた際が買いサインと捉えます。

逆に移動平均線を大きく割り込み始めた場合は下落トレンドになる可能性があるので売り、損切の検討が必要となります。

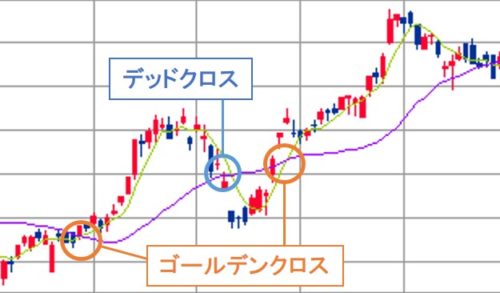

ゴールデンクロス / デッドクロス

短期と長期の移動平均線を引いた時に、短期の移動平均線が長期の移動平均線を下から上に突き抜ける(クロスする)ことをゴールデンクロスといいます。買いシグナルです。

相場が上昇トレンドに入ることが多く、このあと株価が上昇する期待が高まります。

逆に短期の移動平均線が長期の移動平均線を上から下へ交差した場合は、デッドクロスと呼び、相場が下降トレンドに入ったことを示します。

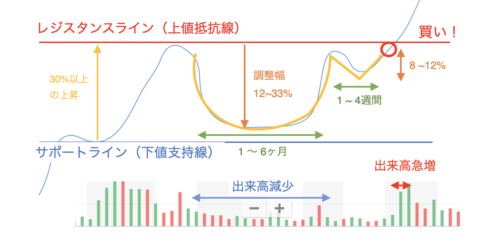

カップ・ウィズ・ハンドル

取っ手のついたカップのようなチャートパターンを形成するとその後強い上昇トレンド入りすることがあり、買いシグナルとして有名です。

アメリカの有名なグロース株投資家オニールが考案したもので、信頼度が高いとされています。

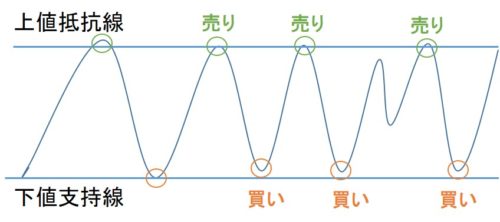

ボックス

株の中には一定の値幅で上昇、下落を繰り返す銘柄があります。

箱の中で株価が動いているようなのでボックスと呼ばれています。

この特性を利用し、下値で買って上値で売るを繰り返すことで利益を上げることができます。

ポイントを知れば、株が上がっても下がっても利益ができるできるテクニカル手法となります。

テクニカル分析は、その他にも参考にできる数多くのチャートパターンがあります。

興味のある方は https://orekabu.jp/how-to-read-the-chart/ を参照ください。

テクニカル分析のメリット

- 投資家心理の予測に役立つ

- 株価の動きを視覚的に理解できる

- 経済や銘柄に関する深い知識がなくても取引ができる

- 分析力を向上させて精密に分析することで、予測精度が高まる

テクニカル分析のデメリット

- 指標が多くてどれを使えばいいか迷う

- 短期トレードになることが多く、値動きに振り回される(値動き以外によりどころがない)

- サインを見極めるのは簡単でない

- 売買回数が多いので手数料に注意が必要

- そもそも触ってはいけない銘柄も

まとめ

ファンダメンタルズ分析

・中長期投資向け

・企業の業績、財務を確認し現在の株価の妥当性を判断

・企業分析の精度が上がれば、儲けやすい

・ただし株価が業績が必ずしも連動するとは限らない

テクニカル分析

・短期投資向け

・チャートでトレンドや値動きのパターンを研究して将来の株価を予測

・チャート分析の精度が上がれば、儲けやすい

・ただし売買頻度が高く値動きに一喜一憂すると精神的に辛い

いかがだったでしょうか?

ファンダメンタルズは「何を買うか」テクニカルは「いつ買うか」という見方もできます。

ファンダメンタルズはダイヤの原石をみつけることに時間をかけます。それがダイヤであれば時間をかけて磨けば磨くほど価値は大きくなって儲けも大きくなります。

テクニカルは今動いている売買の中に飛び込んで利益を取りに行きます。市場の波乗りがうまいと次から次に利益を確定して短期間でも大きくなります。

投資家は多くの場合、どちらかの手法に傾倒しますが、もちろんどちらか選ばなくてはならないというものでもないので、基本のところはどちらも理解しながらバランスよく投資判断をする方法もあります。

是非自分にあった分析方法を探ってみてください。

本記事があなたの投資に少しでも役に立てたら嬉しいです。

それでは、また👋

コメント