PERって、よく聞くけどイマイチわからない

どう使えるの?

PERは株式投資の基本ですね。

基礎から、少し深いところまで解説しますね。

投資をはじめると様々な専門用語を見聞きすると思います。

中でもPERは株式投資における基礎中の基礎、代表的な指標です。

ここで初心者向けにPERの基礎的な考え方と使い方を解説していきます。

PER とは ?

PERは Price Earning Ratio の略語です。

Price=株価 と Earning=利益 の Ratio=比率という意味です。

日本語で「 株価収益率 」 となります。

PER = 株価 / EPS ( 一株当たりの利益)

株価を一株当たりの利益で割った数値がPERです。

ここでの利益とは「税引後当期利益」のことを指します。

「税引後当期利益」とは原価、販売費、営業外収益、法人税等企業活動において発生した全ての費用差し引いた後最終的な利益です。純利益ともいわれます。

PERは現在の株価が一株あたりの利益の何倍か?ということです。

一株あたりでなく株全体的に考えると、ある企業の時価総額(株価x発行株数)がその企業の利益の何倍かということを表しているのがPERです。

現在の株価が現在の企業の何年分の利益を織り込んでいるのか、何年で元がとれる水準なのかという見方もできます。現在の株価がどれだけの成長を見込んでいるのかということを示す数値にもなります。

株価: 1000円 EPS: 50円 PER: 20倍

1000 / 50 = PER 20倍

PERは株価やEPSの変化によって動きます。

- PERが大きくなるのは株価が上がった時とEPSが下がった時

- PERが小さくなるのは株価が下がった時とEPSがあがった時

PERの考えた方、使い方

市場平均と比較しよう

PERは株の割安感を把握できる指標です。

まずは市場の平均値と比べることでざっくりその株の割高感を掴むことができます。

市場平均PERと比べてPERが大きければ割高です。小さければ割安となります。

具体的な市場平均PERをみてみます。

こちらは日経平均の過去10年のPER推移です。

おおよそ13 ~ 15倍をといったところです。

こちらはアメリカS&P500のPER推移です。近年高めに推移していますが、PER約20倍が平均といったところです。

このように市場によってPERの水準も異なります。

ちなみに世界平均は約16倍ほどになっています。

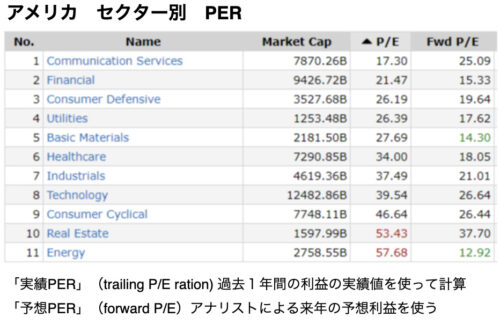

PERは業界(セクター)によっても異なります。

市場平均と比べるとともにセクター平均、競合他社との比較をするとより効果的です。

こちらは2021年3月現在の各セクターのPER平均値です。

自分のきになる銘柄のPERとセクター平均を比べることも参考になりますし、それぞれのセクターのPERを俯瞰することで現在どこのセクターが人気あるのかも確認できます。

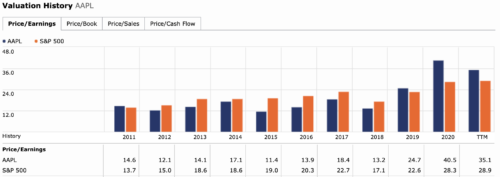

過去のPERと比較しよう

気になる銘柄の過去のPER推移を確認するのも参考になります。

例として、こちらはAppleの過去10年のPER推移です。

2020年はPER40と過去から比べるとPERがかなり大きくなっていて割高感があることがわかります。

これはコロナによる金融緩和で金利が下がったことが主たる原因かと思います。

(金利と株価の関係は記事「初心者向け【金利と株価の関係】 なぜ金利が上がると株価はさがる?グロース株が売られる理由」も参照ください。)

PERは低ければよい?

PERは低い方が基本的には割安でお買い得なのですが、

PERは小さければ小さいほど割安で良いという単純な話しではありません。

「PERが低くてお買い得!」と思っても

実はただ人気がなくて誰も買わないから株価が低くPERも低いかもしれません。

逆に「PERが高くてこれは割高!」と買わなかった株が

その後もどんどん株価が上昇することがあります。

株A 株価: 1000円 EPS: 50円 PER: 20倍

株B 株価: 1000円 EPS: 10円 PER: 100倍

例えば、この場合株A、株Bどちらが投資対象として、よいでしょうか?

普通に考えれば株BはPERが高すぎなので、株Aの方が買いやすそうです。

しかし、仮に株B期待の成長企業だと話は変わります。

株B

株価: 1000円 EPS: 10円 PER: 100倍

↓

株価: 1000円 EPS: 30円 PER: 33倍

仮に株Bが翌年3倍の利益成長するとPERは一気に100倍から33倍となります。

一気にPERが下がります。(もちろん成長すれば、また株価はあがる可能性が高いですが)

株Aの成長率が仮に5%だとすると、PER20だとしても株Bに比べて割高に感じるかもしれません。

このようにPERはその企業への期待の表れでもあり、PERが高いか手を出してはいけないということではありません。

特に若めのIT、テクノロジー企業はまだ利益が小さいところもあるので、PERの数値が参考にならない企業もあります。

ですので、PERは安い方がよいと単純に考えるのでなく、その意味を考えることが重要になります。

PERはあくまで企業の純利と株価の関係性を表している数値ですので、この数値を高いと感じるか低いと捉えるかは投資家の考え方によります。

盲目的にPERだけをみて投資判断はできませんが、株価の評価をする際の貴重な指標になります。

PERの逆数は益利回り

PERをもう少し深堀りすると、PERの逆数は益利回りになります。

益利回りとは市場が株式市場にどれだけのリターンを求めているかということです。

株の益利回り = EPS / 株価

例) EPS50円 / 株価1000円 = 益利回り5% =PER20

上の例のように、PER20というのはその株から5%のリターンを期待していますよという意味にもなります。

少し難しい話になりますが、仮に金利が上がって株価下がったとすると益利回りは高くなります。

(株と金利はシーソーの関係にあり、金利が上がれば株は下がり、金利が下がれば株はあがります)

EPS50円 / 株価1000円 = 益利回り5% = PER20

↓ 金利上昇、株価下落

EPS50円 / 株価800円 = 益利回り6.25% = PER16

これまで5%のリターンを期待されていたものが、金利上昇により株価が下落したことで、期待されるリターンが6.25%に跳ね上がりました。

このようにPERの逆数を考えることで市場がその株、もしくは株式市場全体にどのくらいのリターンを期待しているのかを確認することもできます。

まとめ

PERとは株価収益率 PER = 株価 / EPS

- 高いと割高、低いと割安

- 市場平均PERやセクターPERが一つの基準

- PERは予想EPSを使用

- PERが安くて割安に見えても人気も将来性もないだけかも

- PERが高くて割高に見えても将来性を考えると高くないかも

- 市場全体の株に求める益利回りの確認にも使える

株式投資を始めるとまず目にするのがPERかもしれません。

色々な企業のPERを確認してみて肌感覚を身につけよう!

コメント