貯金もう少しで1000万円ほどだけど

資産運用しようかな?何がおすすめなの?

資産が1000万あると資産運用の重要性は上がってきます。

私は現在2000万円ほどを実際に資産運用していますが、

株などの配当収入で年間30万円、含み益300万円以上になっており資産運用の重要性を身にしみて感じています。

ここでは実体験含め、金融資産1000万の資産運用の考え方とおすすめ商品をご紹介します。

- 貯金が1000万円を超えたら気をつけること

- 資産運用の種類

- おすすめ資産運用方法

- 実際の1000万円の資産運用例

貯金が1000万円超えたら

銀行口座をわけよう

貯金が1000万円を超えたらまず銀行を分けましょう。

ペイオフという制度をご存知でしょうか?ペイオフとは、仮に銀行が倒産した場合でも、預けている預金は元本1,000万円とその利息までは保証されるという制度です。

銀行が倒産しても1000万円までは返ってくるということです。逆にいうと1000万円を超える額については返ってこない可能性があるということです。

このため、すでに複数の口座に分けている人はよいですが、もし1000万円全額1つの銀行にあずけているのであれば、別の銀行口座を解説して残高を1000万円以下にしておきましょう。

資産運用の重要性を知ろう

貯金が1000万円を超えたら資産運用について真剣に考えることをおすすめします。

日本で貯金が1000万を超えている世帯は全体の約15%です。すでに1000万円の貯金を築いた人は他の人よりも収支管理が優れている証拠です。資産運用をはじめても順調に資産を増やす可能性が高いです。

投資は元本が小さいとリターンが限定的でなかなか資産が増えません。

しかし1000万円くらいから資産運用の意味が大きくなっていきます。

長期運用で複利を味方につけて、さらに1500万円、2000万円と資産を増やすことができれば

資産は加速度的に増えていきます。

これは書籍「21世紀の資本」で経済学者トーマスピケティが唱えた「 r > g 」の式でも表されています。

この式の「r」は資本収益率を示し、「g」は経済成長率を示します。

これは働いて得る労働収入よりも資産が生み出す収益の方が大きくなるという現実を説明した式です。

資産を持っている人はどんどんお金が増えて、資産をもたないものは労働を重ねてもなかなかお金が増えないということです。

資産運用では通常年利3〜5%ほどを目指すのが一般的です。

仮に1000万円を10年運用した場合、利回りによってこのくらい結果が変わってきます。

| 想定利回り(年率) | 2% | 3% | 5% | 7% |

|---|---|---|---|---|

| 運用結果 | 1,219万円 | 1,343万円 | 1,628 万円 | 1,967万円 |

リスクはありますが、7% で運用できれば2倍の2000万円に資産が増えます。

また今後積み立て投資、例えば年利5%で毎月5万円を積み立てられれば

1000万円が8年で2000万円に増えます。

2000万円から3000万円は6年ほどで可能です。

このように富は加速します。

何もお金が増やすだけが人生では無いですし、お金を増やす方法は資産運用だけでもないので、誰もが資産運用で2000万円、3000万円を目指すべきとは思いませんが、1000万円の資産を手にしている人には資産でお金を増やす選択肢がでてくきます。

これは数百万円の預金額の人にはまだイメージできにくい世界です。

今後も積極的資産を増やすか、それともある程度今ある資産を守りながら堅実に運用するか

このあたりは個々人の考え方や価値観にもよりますが、

折角の1000万円、貯金しておくのはもったいないです。

現金は目減りします。資産運用はしないのもリスクです。

自分の資産を守る意味でも、増やす意味でも資産運用を強くおすすめします。

>>投資しないリスク!?貯金はノーリスク?これからの日本を生き抜くリスクのとり方

詐欺に気をつけよう

貯金が1000万円を超えると、どこから聞きつけたのか怪しい勧誘が増えます。

向こうからくる甘い誘いには気をつけてください。

以外としっかりと堅実な人が金融知識が乏しいばっかりに勢いにまかせて悪質な投資案件につかまってしまったりします。

おいしい案件は私達庶民のところに情報は回ってきません。利回りは5%を上回ってきたら眉唾です。節税できる、元本保証付きというのも一部だけを切り取っている可能性もありますので自分で内容を確認しましょう。

とにかく向こうからやってくる儲け話はほぼ詐欺だと思ってください。

保険の勧誘も多いですが、保険は投資目的で購入するのはおすすめしません。投資商品にしては利回りが著しく低いからです。通常3〜7%くらいの利回りを目指すのが一般的ですが、保険の貯蓄型等は0.2~0.4%の利回りです。

資産運用を考える

資産運用とは、資産を現金でなく他の金融資産(株や不動産)などで運用することです。

各金融商品を紹介する前に、投資商品を選ぶ考え方について3つ紹介します。

今後の人生での収支をを考える

まず考えたいのが手持ちの1000万円が今後どのタイミングで必要になるかです。

2年後の教育費、5年後の住宅購入、老後の備えなど、様々なケースがあると思います。

数年のうちに使うお金はすぐに使える現金もしくは株、リートといった流動性の高い商品で運用。まだ当分使う予定のないお金であれば即金性よりリターンを求めても良いかもしれません。

実際に資産運用商品を選ぶ前に今後の人生でいつくらいにどのくらいの金額が必要か一度考えてみることをおすすめします。

リスクとリターン

次にリスクとリターンです。

金融資産にはリスク資産と安全資産があります。

・リスク資産

値動きがあり損をするリスクのある資産、その分リターンは望める

例:株、リート、不動産

・安全資産

基本的に元本割れなし(もしくはその可能性が著しく低い)、リターンは限定的

例:現金、定期預金、貯蓄型保険、国債

投資においてどれだけリスクを許容できるかは、ライフステージや性格によっても異なります。

自分にベストなリスク資産と安全資産の割合を考えていくのが重要になります。

攻めたい人はリスク資産の比率を高め

安全に運用したい人はリスク資産の比率を高めています。

キャピタルゲインとインカムゲイン

投資には大きく2つの儲けがあります。

キャピタルゲインとインカムゲインです。

・キャピタルゲイン

値上がり益、例えば株や不動産を安くで買って高く売ることで得られる利益

リスクはあるものの当たると大きい

・インカムゲイン

株の配当や不動産の家賃収入といった資産を保有していると定期的にもらえる収入

インカムゲインはリターンは数%ですが、安定的に確保できる

これから資産運用をする商品がキャピタルゲインを目指すものなのか、インカムゲインを得るものなのかという視点をもつと投資目的もより明確化してきます。

資産運用の種類

それでは代表的な資産運用の種類をみていきましょう。

| 投資 | リスクとリターン | 流動性 | 必要資金 | 手間 | 利益のタイプ |

| 仮想通貨 | ★★★★★ | 高 | 少 | 多 | キャピタルゲイン |

| FX | ★★★★ | 高 | 少 | 多 | キャピタルゲイン |

| 株式投資 | ★★★★ | 高 | 少 | 多 | キャピタルゲイン& インカムゲイン |

| 不動産 | ★★★ | 低 | 多 | 多 | キャピタルゲイン& インカムゲン |

| REIT | ★★★ | 高 | 少 | 少 | キャピタルゲイン& インカムゲン |

| 金 | ★★★ | 高 | 少 | 少 | キャピタルゲイン |

| 投資信託 | ★★★ | 高 | 少 | 少 | キャピタルゲイン& インカムゲン |

| ETF | ★★★ | 高 | 少 | 少 | キャピタルゲイン& インカムゲン |

| 社債 | ★★ | 低 | 多 | 少 | キャピタルゲイン& インカムゲン |

| 国債 | ★ | 低 | 少 | 少 | キャピタルゲイン& インカムゲン |

| 預金 | ★ | 高 | – | 少 | インカムゲイン |

仮想通貨

超ハイリスクです、年齢がまだ若くて遊んでみたい方はやってみてもおもしろいと思います。

ただなくなってもいい額にとどめておいてください。

私は20万ほど入れていて、今は100万以上になっています。

なので無理に止めもしませんが、もちろん半分以下になるリスクも十分にあります。

FX

ハイリスク、ハイリターン

短期で売買を繰り返すことで短い時間でお金を増やす(もしくは減らす)ことが可能です。

またレバレッジをきかせられるのが魅力でもありリスクが高いところです。

おすすめは口座はDMMのFX口座

株

一番おすすめが株式投資です。

中でもETFや投資信託で全世界もしくはアメリカの株式に分散投資をするのがおすすめです。

株と聞くとリスクが高いと感じる方もいるかもしれませんが、様々な金融商品の過去50年以上のリターンを研究した結果一番パフォーマンスが高かったのが株だったという有名な研究データもでています。

私も資産の30%ほどを株で運用しています。

おすすめはSBI証券

か楽天証券です。

不動産

一般的に株より少しリスクが低めとされ人気もあるのが不動産です。

実物不動産を投資目的で購入することももちろんできますが、リートを買うことでもっと簡単に不動産に投資をすることもできます。

リートは株のように市場で取引が簡単にできて複数不動産への分散投資もできますので、自由度や利益は実物不動産よりも見劣りしますが、身軽なのは大きなメリットです。

配当が高いのが特徴です。

私も資産の16%ほどをリートで運用してます。リートは株のように証券口座で取引できます。

債権

資産運用で安全資産の代表が債権です。

債権の種類にもよりますが、日本やアメリカの国債であれば安全性は極めて高いです。

債権は不景気に株や不動産が下落する局面でもあなたの資産を下支えするのに役立ちます。

個人向け国債や市場で取引される国債ETFというものもあります。

リターンはあまり狙えませんので、組入比率の検討が必要です。

タイプ別おすすめ資産運用

ここではタイプ別に個人的なおすすめ運用を紹介します。

リターン重視(利回り5%以上を目指す)

リスク資産70% 株 、REIT、投信

安全資産 30% 債権、現金

リターンを目指すならば株、リートなどのリスク資産を70%くらいはいれたいところです。

比較的安定的に伸ばすならば世界全体もしくはアメリカ全体にかける投資信託やETFがおすすめ。

リートはやってもやらなくてもよいと思いますが、不動産に明るい人はトライしてみるのもよいと思います。

安全資産は現金よりも債権でもっていたほうが利息がつくのでよいかなと思います。

通常国債は一定期間売却できませんが、途中解約や市場で買えるアメリカ債権ETFも選択肢としてよいと感じます。

バランス型(利回り3%ほどを目指す)

リスク資産 50% 株、REIT、投信

安全資産 50% 債権、現金

安全性をもっと高めたいならばリスク資産と安全資産を半分半分くらいにしてもよいと思います。

ただもしまだ20代、30代で若いならばリターンをもっと狙いところです。

リスク資産と安全資産の中身はリターン重視型と同じです。

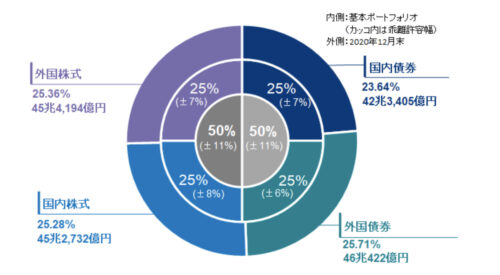

この比率は私たちの年金を運用しているGPIFと同じです。

バランス型としましたが、かなり防御力の高い、堅い資産運用です。

投資の世界では自分の年齢分の比率で債権(安全資産)をもつという考え方もあります。

例えば30歳であれば30%、40歳なら40%の安全資産に割り当てるということです。

年齢があがるにつれリスク許容度は低くなりますので債権の比率をあげていくという考え方です。

面倒なことは嫌い、投資は誰かにまかせたい

もし投資の銘柄選びやポートフォリオをつくるのが面倒、誰かにお願いしたいと考えている方はロボアドバイザーという最近人気のサービスもあります。

これは株や債権やリートなど様々な商品をプロの理論に基づいてロボアドバイザーがあなたに代わって資産運用をしてくれるサービスです。

手数料は運用額の1%。これで投資のわずわらしさから開放されます。もし投資に手間を極力かけたくない場合は選択肢としてありだと思います。

便利な世の中になりました。

おすすめは業界No.1のWealthNaviかAiを駆使したパフォーマンス重視のROBOPRO です。

>>【完全解説】ロボアドの王道:ウェルスナビの評判、メリット・デメリット

>> 【完全解説】FOLIO ROBO PRO 新世代の進化型ロボアド 実績、評判

実例:1000万円の資産運用

最後に私の資産運用のポートフォリオ実例を紹介します。

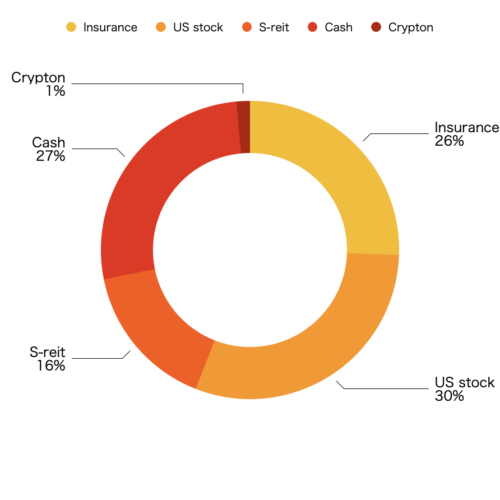

私は現在総資産約1500万円、金融資産で1000万円を運用しています。

現在年利10%以上で回せています。

詳細はこちら

安全資産53%, リスク資産47%です。

ほぼ半分づつになっています。

まず保険で26%運用しています。

私はシンガポールに住んでおりシンガポールで貯蓄型保険を購入しています。

日本の貯蓄型保険は利回りがとても低いのでおすすめできませんが、シンガポールは4%ほどと非常に高いため購入をしています。保険会社が潰れない限り元本割れの心配もないので堅い資産です。

現金は30%ほど保有。

株の買い増しをするためにとっています。

保険はすぐには引き出せないのでリスク資産は流動性の高い株、リートに投資をしています。

保険で安全に4%の利回りを期待できるので、株やリートはそれ以上のリターンをねらって投資をしています。

リートはすべてシンガポールのリートです。配当が高く、インカムゲインだけで4%ほどです。これに値上がりも追加されます。シンガポールのリートは世界的に見ても配当が高く、基本的に地価はあがっていますので、投資対象として魅力的です。日本から投資できるETFもあります。

株はすべてアメリカ株です。ETFと個別銘柄に投資しています。

ETFはVOOというアメリカの主要銘柄に分散投資をするもの、VYMという高配当株に分散投資するもの、QQQという若手IT企業に分散投資をするものがおすすめです。

近年はアメリカ株特にテクノロジー関連が好調だったため今の所いいペースで伸びています。

長期的には2030年までに5000万円を目指しています。

まだ資産運用をはじめて2年ほどですが、所感としては株やリートをやる場合はインデックス(ETF)で全体的に分散投資をして個別株には手を出さなくてもよいかもしれません。

楽しめる人はいいですが、個別株は値動きも激しく時間も取られます。リスクも高いので投資ということに興味がない人はやらなくてもよいかと思います。

ただ資産運用自体は強くおすすめします。

あまり無責任なことはいえませんが、正しく行えば資産は必ずといっていいほど増えていきます。

リスクをとることは、悪いことではありません。

リスクをとらずにリターンの可能性をつぶす方がよっぽどリスキーだと今は感じます。

まとめ

・1000万円は富を加速させる足がかりとなる

・資産運用は、資産を増やす意味だけでなく守る意味でも重要

・金融商品の特性を理解してから投資をしよう

・今後のライフプラン、リスク許容度、リターンの種類について検討しよう

・おすすめは株と債権の組み合わせ(流動性が高く、過去のパフォーマンスがいい)

コメント