高配当ETFはVYMがいいって聞いたんだけど、どんな銘柄なの?

他のETFよりもいいのかなぁ?

VYMはアメリカの高配当株に分散投資した優秀なETFです。

私も90万円ほど保有しています。株の情報をまとめましたので参考にどうぞ!

ここではアメリカ高配当ETFの VYM について解説します。

- VYM の概要

- 特徴

- 構成銘柄

- 株価推移

- 配当実績

- 類似ETFとの比較

- どんな人に向いているか

アメリカ株高配当ETF:VYMとは?

VYMはバンガード社のアメリカの高配当株に投資するETFです。

投資対象は400銘柄以上で分散が効いていて、リスク分散をしながら3%を超える高配当を受け取れる銘柄です。

これまでの株価パフォーマンスも良く、トータルリターンで考えると昨年までVOOを凌ぐようなリターンを出していました。

アメリカの高配当ETFは他にもいくつかありますが、分散が効いている点、手数料が一番安い点、株価推移を考えると個人的には一番おすすな高配当ETFが VYM です。

実際私も現在90万円ほどを VYM で運用しており、順調に資産が増えています。

・アメリカ優良高配当銘柄に一度に投資できる

・3%を超える高い配当

・400以上の銘柄に広く分散投資が可能

・セクターの偏りも他の高配当ETFに比べると少ない

・手数料が他の類似ETFを比べて最安値

・REIT(不動産)銘柄の組み入れがない

・コロナ前まではVOOを凌ぐリターンを出していた

VYM の基本データ

- 時価総額 : USD 33.98B ( 3.56兆円)

- 配当利回り: 3.62%(年4回)

- 経費:0.06%

- 銘柄数: 413

VYM は世界的に人気なETFです。時価総額が3兆円を超えており流動性の問題はありません。

配当利回りは3%を超えており、年に4回。経費は0.06%ととても安く抑えられています。

VYMの構成銘柄

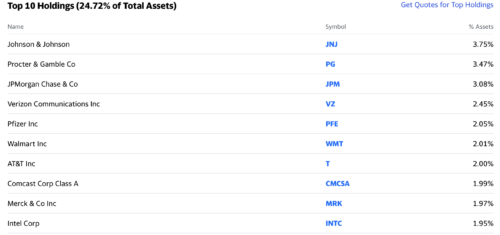

VYMの構成銘柄は413ありますが、下記がトップ10銘柄です。

聴き馴染みのある Johnson&Johnson、P&G、JP Morgan, Intelといった有料企業が並びます。

Pfizer, Merkといった製薬会社も入っていますね。

Verizon、AT&Tはアメリカの大手通信会社、Walmartはスーパーです。

一番比率が大きいJ&Jでも4%以下とかなり分散が効いていることもここからわかります。

セクター比率は金融が約20%のウェイトを占めています。

その次に生活必需、ヘルスケアがそれぞれ15%

公共、資本財、テクノロジーがそれぞれ10%ほどです。

非常に実直というか地味というか生活の基盤を支えるセクターに投資しているということです。

歴史が古い企業も多く、成長はそれなりだが配当を出すというのが高配当銘柄です。

生活必需セクター、ヘルスケアセクターは不況に、金融セクターは回復の際に強いセクターですので、攻めというよりも守りの性格が強いです。

例えばS&P500と比べるとS&P500はテクノロジーセクター比率が25%あり、トップ10 銘柄にはApple, Micrsoft, GoogleといったGAFAM銘柄がずらりと並びます。

ですので、VYMに投資するということはGAFAMへの投資はしないという判断とも言えます。

もちろんどちらも持つのもありですね。

VYMのチャート、株価推移

上記は2020/11月現在の過去5年間のチャートです。

コロナまでは順調な右肩上がりでした。

コロナで大打撃を受け株価が30%以上暴落しますが、その後持ち直しを見せつつあります。

現在グロース株からバリュー株へのセクターローテーションが起こっていますので、今後速いペースで回復する可能性があります。

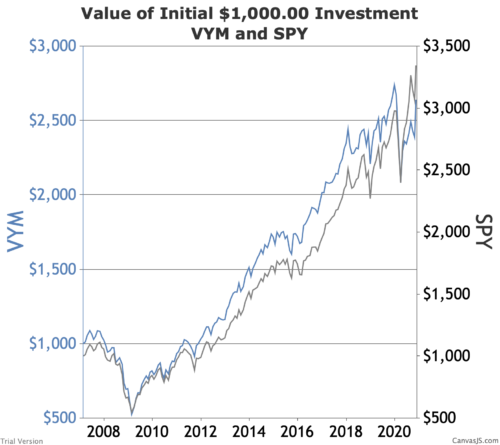

VYMのパフォーマンス S&P500ETFとの比較

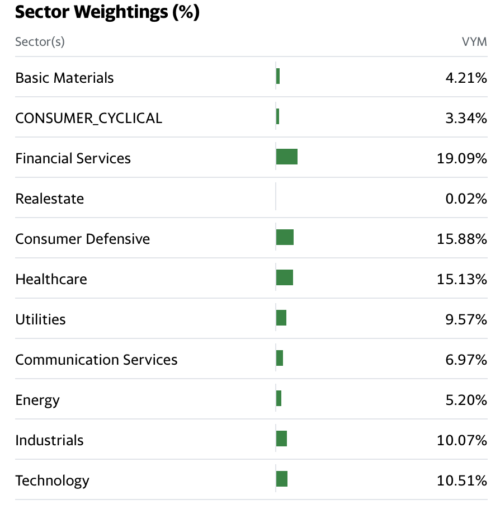

過去のトータルリターンの推移です。

2008年のリーマンショックと2018年は赤ですが、それ以外は10%を超えるパフォーマンスを出しています。

2020年はおそらく赤でしょうが、過去のパフォーマンスをみると今が絶好の仕込み時期かもしれません。

上のチャートはS&P500ETFのSPYとの比較です。

2007年から2020年11月のトータルリターンです。

*トータルリターンとは配当含む、配当再投資をした際の比較です。単純な株価比較とは異なりますので、ご注意ください。

ご覧の通りコロナ以前はVYMが勝ち、コロナ後はSPYの勝ちです。

コロナ後はマーケットにお金がジャブジャブ投入されたため、グロース株特にSaasやリモートワーク株がバブル並みに高騰しました。VYMは成長株への投資していないので、ここでパフォーマンスが開きました。

ただ今後ワクチン等でコロナが収束して行くとVYMは急速に盛り返すのではと考えています。

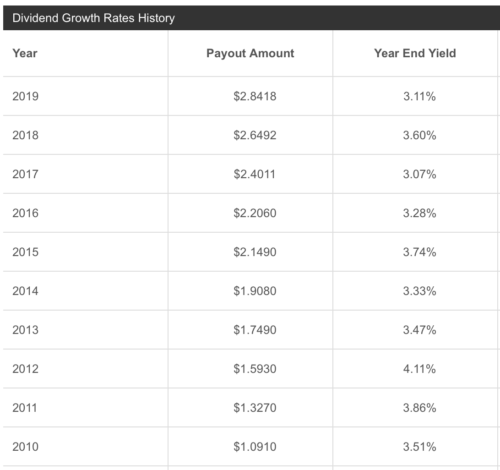

VYMの配当実績

VYMの旨味は配当ですね、実際どのくらい配当が出ているか見ていきましょう。

過去10年の配当実績と配当利回りです。

配当利回りは3〜4%、配当金は2010年のUSD 1.09 からずっと増配です。

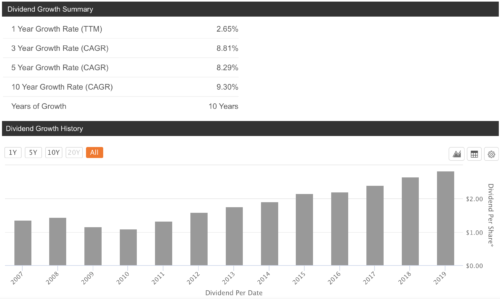

配当実績をチャートにしたものです。2010年以降はずっと増配ですね。

10年で配当の増配率は9%です。直近1年で2.65% の増配率です。

高配当銘柄は増配しているかが肝ですので、ここはクリアですね。

配当利回りもコンスタントに3%以上を保っているのは嬉しいところ。

類似ETFとの比較

アメリカ株の高配当ETFはVYM以外にもいくつかあります。

代表的なものでは、HDV、SPYD、VIG あたりでしょうか。

HDV, SPYDはかなり内容が似ています。VIGは10年以上連続増配株への分散投資ETFです。

| 組入銘柄数 | 配当利回り | 手数料 | |

| VYM | 413 | 3.64% | 0.06% |

| HDV | 74 | 4.04% | 0.08% |

| SPYD | 80 | 3.32% | 0.07% |

| VIG | 212 | 1.77% | 0.06% |

VYMは組入銘柄が多いので分散がかなり効いています。

現状配当利回りが一番高いのがHDV。

VIGの配当利回りは高配当とは言えないレベルですので、高配当としての投資先ではないかもしれません。

手数料はVYM, VIGが一番安いです。

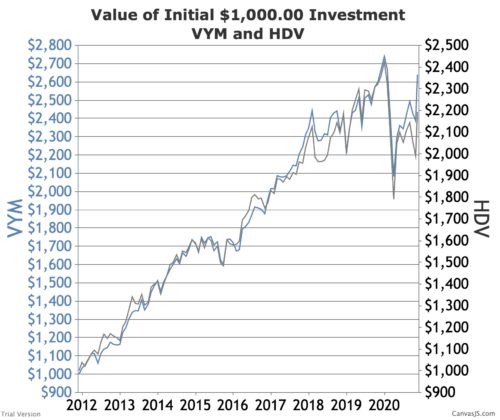

それぞれのトータルリターンを比較してみましょう。

比較期間2011/11 – 2020/11

平均年間リターンはVYM が11.39%, HDVが9.12%

VYMの勝ち!

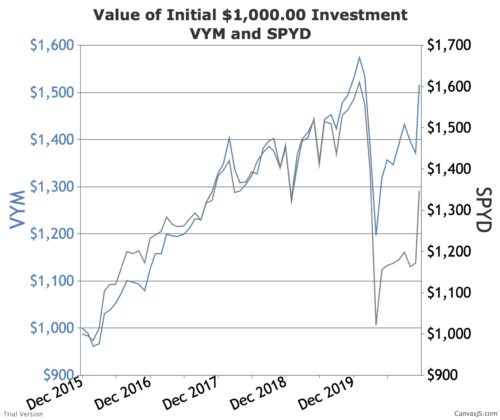

比較期間2015/11 – 2020/11

平均年間リターンはVYM が11.39%, HDVが9.12%

VYMの勝ち!

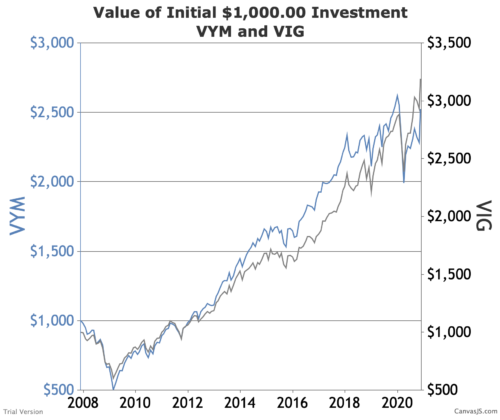

比較期間2007/11 – 2020/11

平均年間リターンはVYM が7.38%, VIGが9.33%

VIGの勝ち!

パフォーマンスはVIGが一番良いという結果になりました。

VIGはコロナ後の回復がVYMより早くこれがパフォーマンスに影響しています。

ただVIGは配当は2%を下回っていますので、高配当の中で一番パフォーマンスが良いのはVYMとなります。

手数料も一番低いのでベストの選択肢だと信じて私も投資を続けています。

ただ高配当という切り口でないならVIGといったETFへの投資検討もありですね。

VYMはこんな人におすすめ

VYMは分散も効いていて、パフォーマンスもよく、配当も高いというかなり優秀なETFです。

ただ投資先はイケイケのGAFAMのような銘柄出なく、J&J、P&G, Pfizerといった地道に生活を支える大企業が多いので株価が暴騰するといったETFではありません。

それでも長い間着実に増配を続け、株価の推移も右肩上がりです。

分散が効いていますので、手間なくある程度安心してほったらかしにできます。

資産を確実に増やしていきたい人、配当を受け取りたい人、株の初心者にはおすすめな銘柄です。

長期投資で資産を増やすのが目的であれば配当は再投資した方がよいです。

ただそもそも配当を再投資することを考えるのであればVOOなどのS&P500全体に投資をするETFの方が資金効率はよいかもしれません。

アメリカETFの再投資はSBI証券でしたら自動で再投資の設定が可能です。

もし全自動にしたい方はSBI証券

で口座開設を検討してみてください。SBI証券は業界No.1の安心できる証券会社です。

個人的に配当の旨味は受け取った配当をどうするかを選べることにあると感じています。

資産を増やすには再投資をする方がいいですが、たまには肩の力を抜いて、配当金で食事に行くというような楽しみに使ってもいいのかなと思います。

まとめ

・VYMは高配当400銘柄に分散投資できる優秀なETF

・類似ETFの中でもコスト、パフォーマンス共にNo.1

・GAFAMなど成長株に投資したい人には向かないETF

・リスクを抑えながら高配当株に長期投資をしたい方にはとてもおすすめ

・長期運用するなら配当は再投資!(SBI証券なら自動化も可能)

無料メルマガ「年100回配当」投資術

米国で30年以上の歴史のある金融リサーチ機関、The Oxford Clubが無料メルマガのキャンペーンをしています。

インデックス投資とは全く異なる配当投資法、時間は多少かかるけど誰もが低リスクで再現性高く利回り100%を目指せる方法が学べます。

配当投資で長期保有、着実にコツコツ、安定配当などを得たい人には特にオススメです。

メルマガは完全無料!配信はいつでも止められます。とりあえず情報はとっておきましょう!

コメント