つみたてNISAをはじめたいけど、どんな種類があるの?

どうやって選べばいいのかな?

おすすめを知りたい!

つみたてNISAの銘柄は100以上あります。

選ぶの大変そうですが、大枠を押さえれば大丈夫。

具体的なおすすめ銘柄もご紹介しますね。

つみたてNISAのおすすめ銘柄

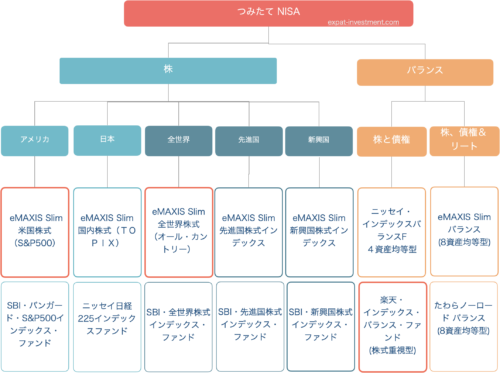

初めに結論ですが、つみたてNISAのおすすめ銘柄を分類ごとにわけた図がこちら

選んだポイントはそれぞれの分類で標準的な内容であることと、手数料の安さです。

赤枠の商品が個人的には特におすすめな商品です。

それでは詳しく解説していきます。

つみたてNISAの銘柄

つみたてNISAは非課税で投資ができる個人が資産形成をする上で非常に心強い制度です。

現在選べる銘柄は193銘柄あります。(つみたてNISA対象商品のリスト)

大きく3つに別れます。

・インデックス投資信託:167本

・インデックス投資信託以外の投資信託(アクティブ運用投資信託等):19本

・上場株式投資信託(ETF):7本

インデックス投資信託とは指数に連動するような商品で、平均値を狙うような投資となります。

インデックスとは例えば日経平均、NYダウといった指数です。

アクティブ運用とは平均以上のパフォーマンスを目指すものでファンドマネージャーの手腕が問われます。

ETFとはインデックスファンドと内容は同じですが上場しているという違いがあります。

本記事では①インデックス投資信託にフォーカスしておすすめをご紹介します。

理由はアクティブファンドは確かに平均以上の高いパフォーマンスをだせる可能性がありますが、

その分手数料も高くなるためです。

また、つみたてNISAは基本的に長期投資を前提とした制度です。

10年、20年と長く投資していくので、パフォーマンスよりも地道に積み立てて複利をきかせながら資産を築くのがよいと思います。

もしもっと短期間で大きく稼ぎたいと考えるのであればNISAで投資をするか。もしくはつみたてNISAで平均値をとりながら、追加はNISAでない普通の株取などでハイリターン商品にトライするという方法がおすすめです。

それではつみたてNISAでおすすめなインデックス投資信託をみていきましょう。

株式100%か、バランスか

つみたてNISAのインデックス銘柄は大きく2つにわかれます。

・株式100%のインデックスファンド

・バランス型インデックスファンド

株のインデックス・ファンドは100%株で運用する投資信託です。

対象は日本株やアメリカ株、世界全体の株にかけるということも可能です。

株は歴史的にどの金融商品(債権、金、不動産など)よりもフォーマンスが優れていることで知られています。

幅広い株に分散投資をしてパフォーマンスを期待するのが株100%のインデックス・ファンドです。

バランス型インデックスファンドとは、株以外の債権、リートといった商品も組み入れてた投資信託です。

株はパフォーマンスが高い分、リスクも伴います。

このリスク部分を軽減するために他の商品を組み入れます。

特に債権はお金をかしてその利子を受け取る商品で、元本割れリスクは極めて低いので、お金を守るのに効果的です。

パフォーマンスは少し落ちても守りも固めて資産運用をしたい方には向いています。

一般的にはリスクは 海外株>国内株>リート>債権 となります。

それでは、株式のみに投資をするインデックスファンド、バランス型インデックスファンドそれぞれのおすすめ銘柄をご紹介します。

株のインデックスの各種おすすめ

株のインデックス・ファンドの対象は5つあります。

各対象それぞれ2銘柄づつおすすめ銘柄をご紹介します。

おすすめ理由は基本的に手数料の安さです。

全世界株

全世界の株に一気に投資できるインデックスファンドです。

個人的に一番おすすめです。

世界の株価はずっと右肩上がりです。

牽引役はアメリカですが、今後中国などの新興国も存在感をましてくるかもしれません。

全世界にかけておけば例え牽引役の国が変わっても変わらず資産を伸ばしていくことができます。

例えばアメリカ、日本という単一の国にだけ投資しているとその国にブレーキがかかると資産形成もうまくいかなくなります。そういったリスクを全世界まるごと投資してしまえば解消されます。

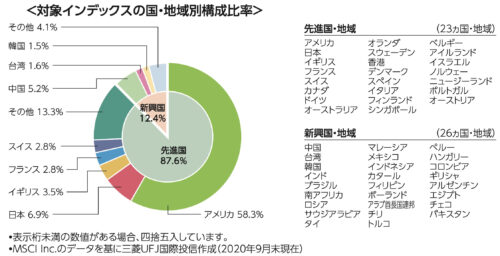

こちらは「 eMAXISSlim 全世界株式(オール・カントリー)」の2020年9月時点の構成比率です。

構成比率はファンドによって多少異なりますが、現状は60%近くがアメリカ、日本とヨーロッパで30%ほど、新興国が12%となっています。

全世界株投資信託のおすすめ商品

eMAXISSlim 全世界株式(オール・カントリー)

SBI・全世界株式インデックス・ファンド

アメリカ株

アメリカの株の全体に投資するインデックスファンドです。

アメリカ株は過去どの国よりも株が強い国です。

アメリカ株が強い理由として、強い企業が誕生しやすいこと、株主還元意識が染み付いてることがあげられます。

一国にかけるというリスクはありますが、リターンを求めるのであればアメリカ株への分散投資はありだと思います。

今の時点ではアメリカ株への投資が一番賢い選択だと感じます。

ただこれが10年、20年後どうなっているかは全くわかりません。

アメリカ株投資信託のおすすめ商品

eMAXIS Slim 米国株式(S&P500)

SBI・バンガード・S&P500インデックス・ファンド

日本株

日本株に分散投資をするインデックスファンドもあります。

海外の株への投資は必ず為替リスクが生じますが、日本株に投資していればこのリスクは発生しません。

また、仮に今後日本が世界の平均より高いインフレ率で物価がどんどんあがるというようなことが起こると世界やアメリカに投資していては物価上昇についていけなくなります。

個人的にはこういったこと現状は想像しにくいのですが、可能性はあります。

そういった意味では、自分の住んでいる国の株を購入しておくというのはリスクが低くなります。

日本株投資信託のおすすめ商品

eMAXIS Slim 国内株式(TOPIX)

ニッセイ日経225インデックスファンド

先進国

先進国の株に投資をするインデックスファンドです。

ヨーロッパ、アメリカ、日本などの株に分散投資をすることになります。

先進国の株は新興国に比べて価格が比較的安定しているので、アメリカ株だけだとちょっと怖い、

でも新興国の株には手を出したくないという人にはおすすめです。

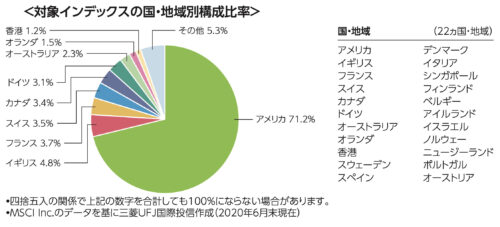

こちらは「 eMAXIS 先進国株式インデックス」の2020年6月の構成です。

22カ国の株への投資、70%以上がアメリカ株となります。

先進国株投資信託のおすすめ商品

eMAXIS Slim 先進国株式インデックス

SBI・先進国株式インデックス・ファンド

新興国

新興国の株に投資をするインデックス・ファンドです。

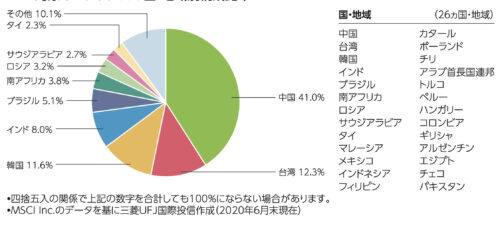

中国、台湾、韓国、インド、ブラジル、南アフリカといった国の株に投資をします。

新興国、特に中国やインドにはまだまだ成長のポテンシャルがあります。

インフラ、政治、法整備などのハードルはありますが、今後アメリカを凌ぐ成長をみせることは大いにあると思います。

株の中では一番リスクの高い商品となりますが、リターンも期待できるかもしれません。

ただやはり不確定要素が多いので、ある程度限した投資をされることをおすすめします。

こちらは「 eMAXIS 新興国株式インデックス」の構成例です。

中国、インド、南ア、ロシアといった国が並びます。

現在はアメリカ株が人気ありますが、以前はBricsはじめ新興国への投資熱が高かった時期もありますのでまたそんな時代が来るかもしれません。

新興国株投資信託のおすすめ商品

eMAXIS Slim 新興国株式インデックス

SBI・新興国株式インデックス・ファンド

バランス型インデックス投信のおすすめ銘柄

バランス型には大きく2つ種類があります。

それぞれ2銘柄づつおすすめをご紹介します。

おすすめの理由は手数料の安さとです。

株と債権のインデックス・ファンド

バランス型の中で、株と債権に投資をするタイプのものです。

債権は元本割れリスクがほぼない商品ですので、組み入れることで安心を担保できます。

株50%、債権50%のものや

株70%、債権30%のものなど

比率は商品によって変わりますので、必ず投資する前に確認しましょう。

各ファンドのウェブサイトには必ず、投資信託説明書(交付目論見書)、月次報告書があり、そこで確認できます。

考え方としてはパフォーマンスを出したいなら株の比率が高い商品。

パフォーマンスより安全を重視するなら債権の比率が高い商品を選ばれるとよいです。

株+債権のバランス型投資信託のおすすめ商品

ニッセイ・インデックスバランスF 4資産均等型

国内株25%, 先進国株25%, 国内債券25%, 先進債権25のバランス型。手数料は0.14%と最安値。

非常にバランスのとれたポートフォリオ。年金を運用しているGPIFに似た構成です。

楽天・インデックス・バランス・ファンド (株式重視型)

世界株70%、世界債券30%のバランス型。手数料は0.218%と若干高いが、パフォーマンスを重視しながらも最低限の守りを築きたい方におすすめ。

株、債権、リートのインデックス・ファンド

株と債権にプラスアルファでリートを組み込んだタイプになります。

リートは不動産投資の一種です。

株と債権とはまた違った性質の商品です。

リートへの評価は人によってわかれるところですが、リスクとしては株より少し低いくらいです。

元本割れのリスクもある商品です。

できるだけ広く分散を聞かせることでパフォーマンスを安定させたいと考える方は

広く様々な商品を組み込んだバランス型も検討の余地ありです。

ちなみに、つみたてNISAは別に1銘柄だけにしないといけないわけではないので、自分で好きなように組み入れる方法もあります。

投資を続けていくと株が上がって当初より株の比重が大きくなり、バランスが崩れることがあります。

バランス型はこういった時に自動でリバランス(元の比率に戻す)をしてくれるというメリットがあります。

ただその分手数料が若干高いというデメリットもついてきます。

株、債権+リートのバランス型投資信託のおすすめ商品

eMAXIS Slim バランス (8資産均等型)

株式(国内、先進、新興国)37.5%, リート(国内、先進国)25%、債権(国内、先進、新興国)37.5%といった構成の投資信託です。偏りなく幅広く分散が可能です。手数料も0.14%と最安値です。

たわらノーロード バランス (8資産均等型)

eMAXISと内容は全く同じです。

株式(国内、先進、新興国)37.5%, リート(国内、先進国)25%、債権(国内、先進、新興国)37.5%といった構成。手数料も0.14%と最安値です。

各商品のチャート比較

こちらは各代表的な商品の過去3年のチャートを比較したものです。

アメリカ株

全世界株

バランス型

日本株

の順でパフォーマンスがよいです。

こちらは投資信託の比較ではないのですが、2008〜2020年のそれぞれの商品のインデックスを比較したものです。

下記がパフォーマンスの良い順です。

アメリカ株(赤)

先進国株(紫)

全世界株(緑)

国内株(青)

米国リート(灰)

米国国債(黒)

新興国株(橙)

これまでの数値だけみるとアメリカ株が一番パフォーマンスがよいです。

黒色の債権を見ていただけるとわかりますが、2008年のリーマンショックでも価格は下がらず一定です。ここからも債権の組入は強い防御になることがわかります。

つみたてNISAおすすめ銘柄トップ3

最後にこれまでご紹介してきた中から個人的におすすめトップ3をご紹介します。

1、全世界株 :eMAXIS Slim 全世界株式(オール・カントリー)

一番のおすすめは全世界株です。

株100%ですので、リスクがある対象ですが、これまでのパフォーマンスを鑑みるとやはり株が一番資産運用にはいいのではと感じます。

ただ一国にかけるのは怖いので少しリスクが軽減できる全世界がよいかと思います。

2,バランス :楽天・インデックス・バランス・ファンド(株式重視型)

世界株70%と世界の債権30%を組み込んだバランス型です。

バランス型50%株、50%債権もよいと思いましたが、もう少しリターンを狙いたいとの思いからこちらにしました。

債権が入っているので全世界株よりはリスク低めです。

株も債権も世界のインデックスというのも選んだポイントです。個人的には日本株には悲観的ですので

株の組み込みはアメリカか世界が好きです。手数料が0.218%と最安値というわけではないですが、許容範囲かと思います。

もう少し安全に行きたい人は株50%債権50%もよいと思います。

3,アメリカ株:eMAXIS Slim 米国株式(S&P500)

アメリカ株100%の投信です。

リスクは高いですが、リターンは一番期待できる商品です。

現在世界の経済の牽引役はアメリカです。そして今後もアメリカ株は強いと考えます。

これまで何度も暴落していますが、その度に持ち直して伸びています。

10年後どうなっているかはわかりませんが、投資対象としては長期でみても魅力的だと感じます。

まとめ

いかがだったでしょうか?

銘柄数も多いのでなかなか悩ましいですが、まずは株だけのものにするか、債権やリートを組み入れたものにするかを選んでください。

株であれば手数料が安いという理由で選んでもらって基本問題ありません。

バランス型は中身の構成比率をちゃんと確認してから投資を初めてみてください。

本記事があなたの資産形成に少しでも役立てばとても嬉しいです。

コメント