ここではシンガポール在住者向けにシンガポールの貯蓄型保険について資産運用の面から解説します。(保障内容については触れませんので、ご了承ください。)

私はシンガポールにきてから様々な投資を行い現在3000万円ほどを運用。貯蓄型保険も2つ資産運用目的で1000万円以上を購入しています。(私の投資実績はこちら)

日本では魅力がないとかなり叩かれている貯蓄型保険ですが、シンガポールの保険は投資商品として優秀です。利回りもよく、元本保証がされているので将来のために確実に資産形成をしたい方にはおすすめです。

とはいえ、保険にはまとまった金額も必要ですし契約期間も長いので慎重に検討する必要があります。

ここでは契約前に知っておきたい情報をまとめています。

「実際の利回りは?」

「どんなリスクがあるの?」

「日本に帰ったらどうなるの?」

など今後シンガポールで保険購入をされる方の参考になればと思います。

*シンガポールでの保険購入が可能なのはシンガポール在住者のみです。日本の方は購入できませんのでご承知おきください。

< 関連記事 >

【シンガポール在住者向け】資産運用まとめ (シンガポール在住のメリットを生かして資産を築こう!)

「 銀行口座とクレジットカードの選び方 - 金利とキャッシュバックを最大化する方法 - 」

「【シンガポール在住者向け】おすすめ!シンガポールの証券口座5選と各社比較 」

3/31まで限定!バフェッサまつりで投資を学びながら豪華商品もゲット!

日本一の投資スクールGFSの2時間にも及ぶ充実の動画講座が今だけ無料で視聴できます!

90%以上の満足度の講義を視聴しながら、Amazonギフトカード最大3000円分やパソコンも狙えるチャンス。

この機会をつかって効率よく金融リテラシーをあげよう

*倍速で見れば1時間で投資に必要な情報インプットできます!

・世界一の投資家の知恵とNisaで損しない方法を知れる!

・投資初心者でも何から始めればよいかがわかる!

・日本一の投資学校の信頼できるコンテンツ

\ 累計72万人以上が視聴!満足度93%以上! /

↓ スマホですぐ視聴可能!↓

シンガポールの貯蓄型保険がおすすめな4つの理由

シンガポールの貯蓄型保険は、日本からの駐在員はもちろん地元シンガポーリアンにも人気な商品です。

シンガポールが人気な理由は大きく4つあります。

- 高い利回り

- 元本保証

- 運用が簡単

- 手間がかからない

高い利回り

シンガポールの貯蓄型保険はおよそ4%の高い利回りが期待できます。

運用利回りは、その時の経済状況や保険会社での運用手腕によって異なりますが、過去7年ほどは4〜4.5%の実績で動いています。日本の貯蓄型保険は0.5%ほどですので、比較にならないくらい利回りがいいです。

仮に4%でお金を回せれば低リスクで20年で資産は2倍になります。

元本保証

貯蓄型保険は元本保証のある商品です。満期まで支払いを完了すれば元本が戻ってきます。

通常の投資商品はリターンをとろうとすると元本割れのリスクを取る必要がありますので、ほぼノーリスクで資産運用できるのは大きなメリットです。

安全に資産を増やしたい人には向いています。

運用が簡単

通常資産運用や投資をする際にはそれなりの知識が必要です。

株やFXなどは経済や金融の知識がないと大きく損をする可能性があるので危険ですし投資信託であっても内容を理解していないと粗悪な商品に気づけずに失敗する場合があります。

貯蓄型保険も契約前に内容確認は必要ですが、他の投資商品に比べて特別な知識がほとんどいりません。誰にでも簡単に資産運用ができる商品です。

手間がかからない

貯蓄型保険は、購入後の手間がかからないのもメリットです。

株、投資信託、リートなどの投資商品は日々値が動くため値動きをチェックする必要があります。値が動いて自分のポートフォリオのバランスがくずれたらリバランスを行う必要があります。

投資が好きな人はいいのですが、興味のない人にとっては苦痛でしょう。

貯蓄型保険は一度契約してしまえばその後は払込をするだけです。自動引き落としにすれば、保険会社からのレポートを確認する以外解約まで何もする必要がありません。

資産運用に手間をかけたくない人には向いています。

日本の貯蓄型保険との違い

利回りが日本の4倍以上ときくと「すごい!」と思うと同時に「なぜそんなに違うのか?」が気になるところです。

同じ貯蓄型保険でも、なぜ日本とシンガポールでここまで違うのか3つのポイントで紹介します。

- 金利水準が違う

- 保障よりも運用重視

- 金融リテラシーの違い

金利水準が違う

シンガポールは銀行の金利でも0.5%以上、国債は利回りで2%以上あります。日本は銀行金利は大手だと約0.001%ほど、国債の利回りで0.5%ほどです。

そもそもの金利水準が異なります。

あらゆる投資商品はその国の金利、国債の利回りをベースに作られています。

日本の場合1%の金融商品であっても国債の2倍となり魅力的に映りますが、シンガポールで利回り1%の商品をだしても資産運用としては意味がないので誰も買いません。

ベースとなる金利水準の違いが貯蓄型保険の利回りの違いにも反映さています。

保障よりも運用重視

シンガポールの貯蓄型保険は全体的に保障内容よりも運用利回りを重視しています。

日本の保険はあくまで何かあった際の備えとしての保障機能の充実を重視しています。

この考え方の違い、訴求の違いが利回りの差をつけています。日本では様々な特約やサービスをつけることで保障を手厚くするような差別化がされています。条件も多くなるため複雑化しています。

例えばシンガポールの生命保険は死亡した際の保障はあれど、それ以外の条件は少なく至極シンプル。どちらかというと資金をどれだけ集めてどれだけ上手く運用できるかに力を入れています。

結果的に利回りがよくなります。

金融リテラシーの違い

シンガポーリアンの金融リテラシーの高さもシンガポールの貯蓄型保険の利回りを押し上げている要因の一つです。

あらゆる商品は需要と供給によって成り立っていますので、賢い消費者が多いほど下手な商品は市場から消えていきます。

シンガポールには年金がなく、代わりにCPFという公的な強制的な確定拠出年金のようなものがありますが、原則自分で積み立てた分しか老後受け取れません。途中住宅購入や教育費などで使うことも可能ですが、そのあたりのやりくりを全て自己責任で行います。

そもそも華僑でお金へのアンテナが高い上にCPFなどの制度もあし、資産運用への感度が高いです。

そもそも CPFは4%の金利がつくので(2022年時点で)、長期運用で4%を下回る商品は投資メリットを感じません。

日本は残念ながら投資に対するリテラシーが低いので保険会社だけが儲かるような粗悪品でも市場に出回っているという現状があります。

シンガポールの貯蓄型保険は何で運用されているのか?

ここで、シンガポールの貯蓄型保険の運用先の例をご紹介します。

保険会社は貯蓄型保険の加入者のお金を集めて、投資をします。そしてそのリターンを加入者に還元します。

ただ毎回儲かった分をすべて還元するのではなくて、想定以上の利益はプールをして、保険金利払いやパフォーマンスの悪かった際の年に還元につかったりします。投資環境の悪い局面でもプール資金で乗り切れるのが、貯蓄型保険のメリットです。

それでは実際に保険は何に投資をしているのでしょう?

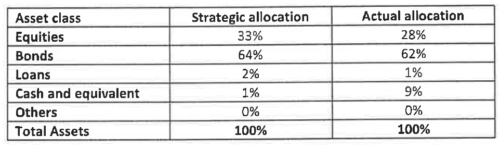

一例として下記は私が実際に加入している貯蓄型保険の投資先です。

Equities:株、Bonds:債券、Loan:ローン、Cash:キャッシュ

この例では60%以上を債券(国債や社債)、30%ほどを株式で運用しています。Strategic Allocationは当初の戦略、Actual Allocationは実際に投資した各アセットの比率です。

保険の場合は主たる投資先は債券です。シンガポールの国債や社債、外国の国債も入ります。そのため国債の利回りが重要なベンチマークとなります。

保険を契約する際はこれまでのアセットアロケーションは確認しておきましょう。

ざっくりのイメージとしては、株式の比率があがるほどアグレッシブ、債券の比率があがるほど保守的、リスクが低いととることができます。

保険以外のおすすめ商品

ちなみにシンガポールで資産運用を考えるのであれば、選択肢は貯蓄型保険以外にもあります。

このサイトではシンガポール駐在員向けにシンガポールでお金を増やす方法について発信していますが、シンガポールでの資産運用としておすすめな投資先は下記の3つのです。

- 貯蓄型保険

- シンガポールリート

- アメリカETF

それぞれの投資商品の特徴やメリット、デメリットは「【シンガポール在住者向け】おすすめ投資3選 〜在星中に資産を築こう!〜」を参照ください。

この3つの商品の中で個人的におすすめなのは、まず貯蓄型保険を検討することです。

貯蓄型保険で必ず増やしたいお金を増やしておいて、その上でさらに資産運用を加速させるためにインカムゲインを狙うならシンガポールリート、キャピタルゲインを狙うならアメリカ株をおすすめしています。

私自身はこの3点すべてに投資をしています。

貯蓄型保険は守りの投資、アメリカ株は積極的にリターンを狙い、シンガポールリートは長期保有で配当収入が狙いです。

資産運用の入り口としてシンガポールの貯蓄型保険がよい商品と思いますが、他にどんな選択肢があるのか、他の投資商品とくらべた時のメリット、デメリットも把握した上で投資できると納得度もあがります。

シンガポール貯蓄型保険の保険会社各社

こちらはシンガポールの代表的な保険会社です。

| 会社名 | 設立年 | 格付け(S&P) |

| Prudential | 1849 | AA |

| AIA | 1919 | AA- |

| AXA | 1817 | AA- |

| Manulife | 1897 | AA- |

| NTUC | 1970 | AA- |

| Great Eastern | 1908 | AA- |

| Tokio Marine | 1879 | A+ |

| 日本生命 | 1889 | A+ |

保険は運用期間が長いので信頼できる安定した経営をしている保険会社を選ぶことが重要です。

この点、シンガポールにある大手保険会社は世界的に格付けも高く、信用度が高いので問題ありません。各社、日本の保険会社より信用度が高いです。

まずは気になる2、3社に問い合わせをして条件を比較検討すると良いと思います。私はこれまでGreat Eastern, Prudential, Manulife, 東京海上に相談をして条件確認しましたが、その際は各社大きな違いはありませんでした。

英語が不安な方は日系の東京海上にされるのもよいと思います。特に終身を検討する際もしもの時に残された方が英語で対応するのが難しい場合日系保険会社は心強いです。

ただ契約の内容、構造を理解していれば、あとは主要な単語さえ覚えてしまえば理解できるので、そこまで心配はしなくともよいかもしれません。

シンガポール貯蓄型保険の種類

貯蓄型保険と一口にいってもいくつか種類があります。

下記は代表的な貯蓄型保険です。

< 学資保険 >

子供の教育資金を作る為の保険です。

16歳から20歳くらいまでの間段階的に返戻金を受け取る事ができます。

< 終身保険 >

満期なしの生命保険。

生命保険ですので死亡した場合は保険金が受け取れます。

保険料払い込み後、返戻金を受け取れます。

< 養老保険 >

生命保険の一種です。

保険料払い込み後に返戻金を受け取れます。

運用期間や払込期間の設定を比較的自由に選ぶことができます。

< 年金保険 >

老後資金を作るための保険です。

60歳など所定の年齢になったら年金として受け取れます。

老後、教育など目的に応じた商品がラインアップされていますので、希望にあう商品を選びましょう。

シンガポール貯蓄型保険の選び方

貯蓄型保険と一口にいっても様々な選択肢がある中どれに決めれば良いのか。

貯蓄型保険に求めるポイントは人それぞれですが、保険を選ぶ際のヒントを3つご紹介します。

- 支払い金額と期間

- 利回り

- 受け取り時期と方法

支払額と払込期間

貯蓄型保険で何年後にいくらの資産をつくっておきたいかを考えて、必要な支払額と払込期間を逆算します。

リターンだけを考えると、投資においては長期間運用することで「複利の効果」が効き資産を効率的に増やすことができます。

ただ例えば教育となるとそこまで長期間運用できない場合もありますし、老後資金として長期間運用が可能でも積立金額を大きくするとそれまでの生活が苦しくなるかもしれません。

未来を見据えて無理のない範囲で利益を最大化できる支払額と期間を選びましょう。

利回りを確認する

資産運用目的で購入する場合は何よりも利回りを確認しましょう。

シンガポールの保険会社は日本の保険会社のようにわかりにくい表記や言い回しはしないのでわりと簡単ですが、もしよくわからなかったら担当者に確認してください。

これまで約4%との利回りが期待できると言ってきましたが、これは私の経験値のところもあり、大きくは外れていませんが、実際は3~4%と考えておくほうが安全かと思います。保険の払戻金は保険会社の運用如何で変動します。

保険証書には保証されているGuarantee金額と運用がうまくいった際に上乗せされるNon-Guarantee金額が提示されます。通常はGuaranteeで2%前後, Non-Guaranteeで4%~5%弱で提示されていることが多いです。

保険会社の運用によってうまくいけば4%以上もらえますが、下手すると3%もいかないということになります。ですので最低限保証されている金額と運用がうまく行った際の最高利回りを確認してください。

同時に、過去の運用実績も確認しておくと傾向が掴めるので安心です。

受け取り時期と方法

支払いが済み、満期となった場合の払戻金の受け取り方法も確認しましょう。

学資保険のように16歳から20歳くらいまでの間、段階的に返戻金を受け取るものや、養老保険などで一括で受け取れるもの、年金保険のように満期後は毎月振り込みの格好でうけとれるなど様々です。

通常受け取り口座はシンガポールの銀行口座になりますが、多くの人にとって満期は日本で迎えることになります。この場合最終的には海外送金も必要になりますので、そのあたりも加味して購入する保険を決めていくのがよいでしょう。

海外送金は絶対にWiseがおすすめ!安くて、早くて、簡単!

例えばUSD1000の海外送金をするのに銀行だと手数料3000円で1週間かかるところがWiseだと800円で2、3日ほど。登録も送金も抜群のUIで使いやすいく、セキュリティ対策も万全。金融リテラシーが高い海外駐在員はもれなく使っています。

急な送金に備えて、まずは登録して一度つかってみよう!

シンガポール貯蓄型保険購入の際の注意点

シンガポール貯蓄型保険を実際に購入する際に気を付けておきたいポイントを3つ紹介します。

- 余裕のある支払い計画

- 長期間資金がロックされる

- わからないことはその場で確認

余裕のある支払い設計を

貯蓄型保険を契約する上でやってはいけないことが「途中解約」です。

せっかく貯蓄型保険でリスクを最低限に固く運用をしていても、途中解約すると元本割れします。これでは貯蓄型保険を購入した意味がありません。

特に支払い期間を長く取る場合は数年後ライフスタイルが変わっても問題なく払込できるかをしっかり考えておく必要があります。

仮にシンガポール駐在時はキャッシュフローが潤沢であっても日本に帰国後は給与も減り、教育費や医療費も嵩むこともあり得ます。

この場合は支払い期間を短くしたり、契約額を減らしたりしておく方が安全です。

長期間資金がロックされる

貯蓄型保険は株やリートなどと異なり流動性がありません。

株やリートであれば好きな時に好きなだけ売ることができます、保険は解約したくとも元本割れしてしまうので途中でやめるることができません。

メリットが多い貯蓄型保険の最大のデメリットがこの資金が長期間ロックされてしまう点です。

今は思い付かなくとも、今後急にお金が必要になることがあるかもしれません。もしくは今は株の相場が悪くて貯蓄型保険のローリスクで4%の利回りが魅力的に映っても、数年後には株がどんどんあがって貯蓄型保険では損をしている気分になるかもしれません。

貯蓄型保険のフレキシビリティーのなさは充分認識した上で購入しましょう。

わからないことはその場で確認

保険会社とのやりとりは基本的に英語になります。シンガポールの保険は設計がシンプルですが、わからない箇所は都度確認をして、すべて条件をクリアにしてから契約をしましょう。

内容がわからないものへ投資するのが一番お金を減らす行為です。簡単な英語で話せば充分つたわるので、理解できるまで質問しましょう。

保険会社も売りたいので丁寧に説明してくれます。

貯蓄型保険の実例・契約書の見方

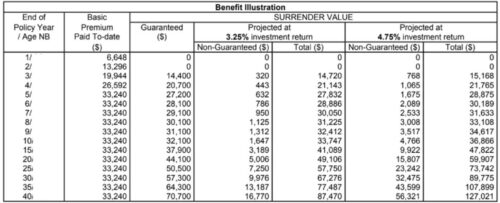

こちらは貯蓄型保険の実例です。

Death Benefit : 死亡した際にもらえる保険金

Guaranteed : 保証されている保険金額

Non-Guaranteed: 非保証金額(パーフォーマンス次第)

Surrender Value : 解約した際の金額

Total Premiums Paid:保険料の支払額

一番左が年数、次に保険料、Surrender Valueというところが各年次で解約した際に支払われる保険料です。Surrender ValueはGuranteedとNon-Guranteedに分かれています。

例えば15年後の支払い済み金額はSGD33,240でGuaranteed金額はSGD 37,900、うまくいって3.25%で運用できればSGD 41,089、さらによくて4.75%で運用できればSGD 47,822となります。

上記以外にも実際の貯蓄型保険の利回りの実例を「シンガポールのお金の増やし方」という本で公開しています。

興味がありましたこちらも確認ください。

シンガポール貯蓄型保険の必要書類・購入の流れ

① 保険会社に相談、各社比較

気になる大手保険会社に問い合わせを入れます。

英語が不安な場合は東京海上や保険の代理店を利用するのもありです。

どんな目的でいくくらいを考えているのかを伝えて提案を受けます。

必ず別の会社との比較をすることをおすすめします。

② 必要書類準備→契約書サイン

商品を選んだら必要書類を提出します。

必要書類は通常下記の4点になりますが、各保険会社によって必要となる書類等が多少異なることがありますので確認ください。

1. パスポートコピー

2. EP両面コピー(DP)

3. 現在シンガポール住所を証明できる書類 (3ヶ月以内の公共料金Bill等)

4.シンガポールの銀行口座情報

提出書類をすべて提出したら、保険会社側の質問(例えば喫煙するか、これまでの投資経験等)に応えて契約書にサインをします。(質問については難しいことはありませんので特に準備不要です)

③ 保険会社による審査→払込

提出書類をもとに1~2週間ほどで保険会社が契約の審査を行います。

審査が終了次第、保険会社から連絡が入り、審査を通過した場合は第一回目の保険料の支払いが可能になります。

④ 保険料第一回目の支払い

指定された口座に保険料を振り込みましょう。

一括の場合は一回目で終わりですが、月払いなど複数回にわたって支払う場合は次回の支払期限等もしっかりと考慮しておきましょう。

⑤契約完了

保険会社から契約書類が送付され、契約が完了です。

帰国後、満期保険金にかかる税金

シンガポールの貯蓄型保険は契約する際にはシンガポール在住である必要がありますが、一度契約してしまえばその後外国に移り住んでも問題ありません。日本に帰国後も問題なく保有して運用できます。

日本に帰国したら住所変更や電話番号の変更手続きだけ忘れずに行いましょう。

無事契約満期となり、払い戻しの時期になると登録している銀行口座に保険料、払い戻し金が振り込まれます。

保険金にかかる税金はその時住んでいる国の法律に則ります。

日本の場合は日本の税理士に確認下さい。

あくまで参考のためですが、多くの場合で保険金は一時所得の扱いになり所得税の対象となります。

日本における満期保険金は一時所得になり以下の計算式で課税対象金額が計算されます。

一時所得の計算:(満期保険金-支払保険料-特別控除50万円)÷2

参考リンク

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1755.htm

上記の計算で算出した一時所得を他の給与所得などと合わせ総所得とし、そこから控除、しかるべき税率で課税となります。

保険の払戻金の利益が50万円(1年で)に満たない場合は課税はされません。

ですので例えば養老保険等で年間が利益が50万以下になるように払戻をうければ理論的には税金はかかりません。

例えば、下記のようなの場合、満期保険金600万円(儲け200万円)にかかる税金は7.5万円(3.75%)となります。

詳しい計算方法は: https://www.hoholine.com/guide/choice/tax-maturityincome

ただ給与や控除額によって税率は変わりますので、一概には言えません。契約者や受取人などの設定によっては贈与税が適応されることもありますので、詳しくは日本の税理士にご確認下さい。

Q&A よくある質問

貯蓄型保険に運用の手数料はかかりますか?

保険は保険金の支払い以外に運用期間中に特に手数料はかかりません。

貯蓄型保険のデメリットは?

人によりますが、自由に資金を動かしたい人にとっては長期間資金がロックされてしまうこと(契約内容を原則途中で変えられない)がデメリットになります。

また3%以上のリターンを目指す人にとっては貯蓄型保険は物足りないと感じるでしょう。

貯蓄型保険はノーリスクでしょうか?

貯蓄型保険は元本保証がされていますので、ちゃんと満期まで払込をすれば損をすることはありません。

最悪保険会社が倒産した場合もSDICという機関による救済処置があります。ただシンガポールの保険会社は日本の保険会社よりも安全性が高いので倒産することは考えにくいです。

よってリスクはゼロではないですが限りなく低いです。

貯蓄型保険は、いくらくらいから買えますか?

保険商品によって様々ですが月額SGD20-30から購入できるものもあります。

一括で支払いたいという場合は、例えばManulifeのManulife Goal 10という短期運用のものでは保険金額SGD10,000のものもあります。

いくらくらいの資産形成をしたいか保険会社に相談されるとオプションが提示されます。期間や保険金額は融通が効くことも多いので是非相談してみてください。

まとめ

・シンガポールの保険はリスクほぼなしで利回り約4%を期待できるの優良商品!

・運用金額、期間はよく考えて無理なく活用!

・他の投資商品も検討しながらバランスの良いポートフォリオを!

・帰国後の保険金受け取りは課税対象、詳しくは税理士へ!

・シンガポール貯蓄型保険が買えるのは駐在中だけ!チャンスを活かしてお金をふやそう!

コメント

はじめまして。

シンガポール在住5年目になるガリガリ大学と申します。

利率が非常に魅力的なので、娘の教育資金として積立保険を考えております。

日本へ帰国後に払戻金を受け取る場合、税金は発生しますか?

受取額から掛け金を引いた利益分に所得税が発生するものと思いますがご存知でしょうか?

先日、口座開設しているDBS銀行から売り込みがあり、話しを聞いてきました。

保険の内容はほとんど同じでした。

日本側での税金について聞いてみましたが、「税金はかからない」と言っていましたが怪しいと思っています。

下記、他に聞いてきた内容です、ご参考まで。

・日本人駐在員の場合は駐在歴3年が経つとこの積立保険に加入する資格ができる。国籍によって異なるらしい。

・払戻金を受ける前に銀行が倒産してしまった場合、掛け金の75%まで政府(再保険会社?)が保証する

・積立の途中で日本に帰国しても契約は継続、日本から積立することも可能。

・娘に譲渡することも可能。(日本に帰国している場合は贈与税が発生すると思われる。)また、孫世代まで譲渡して運用することも可能。

コメントありがとうございます。

保険会社にも確認をとってみましたが、シンガポールでは法令で保険代理店による税務についてのアドバイスは禁止されているようで、明確な返答は頂けませんでした。よってDBS銀行の「税金がかからない」という発言、厳密には法令違反にあたりそうです。

そして私の理解では税金がかからないということはないと思います。

私の理解では、一般的には下記の扱いになると思います。(すみませんが、最終的には日本の税理士さんにご確認をお願いします)

日本帰国後に払戻金を受ける場合は、所得税の対象となる。

所得税は、一時所得もしくは雑所得の対象となるため以下の計算式で課税対象金額が計算される。

【一時所得の場合】(満期保険金-支払保険料-特別控除50万円)÷2

【雑所得の場合】 受取金額全額

そして保険の解約返戻金を受け取る際には一時所得になるとの理解ですので、

最初の計算式で算出されることになるとの理解です。

ご参考までに、下記のリンクはお役に立てればと思います。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1755.htm

https://hoken.niaeru.com/media/tips/kaiyakuhenreikin-tax/

尚、銀行(保険会社)が倒産した場合、掛け金の75%まで政府(再保険会社?)が保証するとの話は初耳でしたので、こちらも確認したところ、シンガポールでの保険会社・銀行が倒産した場合、SDIC (Singapore Deposit Insurance Corporation)のスキームより最低の保障がされているとのことです。

商品によって保障の上限額が異なりますが、例えば終身保険は$100,000の保証があります。ですので75% というより額で決まっていそうです。

保険を複数持っている場合などSDICの保証額はケースバイケースのようです。

SDICのWebsiteに情報ありましたので、よろしければご活用ください。

https://www.sdic.org.sg/public/pp_overview

https://www.sdic.org.sg/calc/pop_calc

以上、不十分かもしれませんが、現状私の方で確認できた内容返答致します。

ご質問及び情報提供ありがとうございます。

はじめまして

保険のボーナス加算がよくわからないのですが、3.25%と4.75%での運用成績は毎月変わるのでしょうか?

また報告あるのでしょうか?

解約時にのみ分かるのでしょうか?

30年後の解約時にどちらか決まるのでしょうか?

基本的質問で申し訳ありませんが

よろしくお願いします

コメントありがとうございます。

保険のボーナス料率は基本的には1年毎に加算されていきます。

毎年レポートが送られてきてそこに結果として何パーセントのボーナスが付いたのかの記載があります。

ただ保険商品によって異なる場合もありますので、具体的な商品が決まりましたら保険会社に確認の方をお願い致します。

こんばんは

マレーシア・クアラルンプール在住の日本人です。

私はマレーシアの銀行系保険会社から貯蓄型保険を投資目的で2022年6月に購入しました。

保険料:月MYR1000(JPY30000)、保険期間20年です。

投資先は①マレーシアの国債社債投資信託②マレーシアの株式投資信託の2つです。

①は過去の運用実績22年間で180%の成長率(利益率?)があり単縦計算で年平均8%の成長率(利益率)です。

日本語で貯蓄型保険を検索すると悪い内容ばかり(投資効率が悪い、手数料が高いなど)で不安になっていました。今後はそんなに成長しないかもしれませんが、最低払込期間の6年は全うしたいと思います。

コメントありがとうございます。

マレーシアの国債利回り高いですね!

マレーシアの貯蓄保険については詳しくありませんが、香港やシンガポールの貯蓄型保険(おそらくマレーシアも同じ)日本での貯蓄型保険とは全くベルものですので、日本での貯蓄型保険へのネガティブコメントは気にされなくても良いかと思います。

またブログでもそのあたり解説しようかと思いますが、日本の貯蓄型保険は粗悪商品ですが、シンガポールの貯蓄型保険の投資効率は悪くないと思います。

保険のデメリットは支払いができなくなるリスクなので、私もKLCCと同じく払込を全うしたいと思います。