資産運用で大切なのはアセットアロケーションです。

アセットアロケーションとは、直訳すると資産配分。

例えば株で20%、現金を80%など、資産をどのような配分で持つかを考えるということです。

実は投資では何に投資するかよりも、どんな組み合わせで投資するかの方が重要だと言われています。

アセットアロケーションは投資、資産運用をする中で必ず理解しておく必要がある必須事項です。

ここでは投資初心者やこれから資産運用を考えている人向けにアセットロケーションについて解説します。

・アセットアロケーションの意味

・アセットアロケーションの考え方、作り方

・アセットアロケーションの参考例

アセット・アロケーションとは

アセットアロケーションとは

アセット=資産、アロケーション=配分

の意味で、

資金を複数の投資対象に分散することでリスクを低減しつつ理想的なリターンを得ようとする行為を指します。

「リスクを抑えながらも、リターンを得る」というところがポイントです。

通常ハイリターン商品はハイリスクで、ローリスク商品はローリターン。リスクとリターンは表裏一体です。

しかし、分散投資をすることでリスクを抑えながらリスク以上のリターンを目指すことが可能ということです。

具体的には目指すリターンを得るために株式などのハイリスク商品を買う一方でリスク低減のために例えば債権などローリスク商品を一緒に買っておくといった手法になります。この割合を調整することでリスクとリターンを管理します。

アセットアロケーションの考え方はアメリカの経済学者ハリー・マーコウィッツは、1952年にポートフォリオの選択と題した論文を発表したことで広まりました。

マーコウィッツさんは論文で

「金融リスクは高いリターンを得るためには必要不可欠」

「ポートフォリオ全体のリスクは適切な分散投資によって調整することができる」

「リスクを抑え一定のリターンを期待する上ではポートフォリオとして多数の銘柄や複数の資産に分散投資するのが有効である」

と主張しました。

今では一般的な考え方ですが、この主張は当時の投資の考え方を根本的に変えた革命的なものであり、彼はその後ノーベル経済学賞を受賞します。

アセットアロケーションを組み立てる

アセットアロケーションを組み立てる際にいくつか考える要素があります。

3つのお金から考える

個人的におすすめなのは、まず3つのお金から考える方法です。

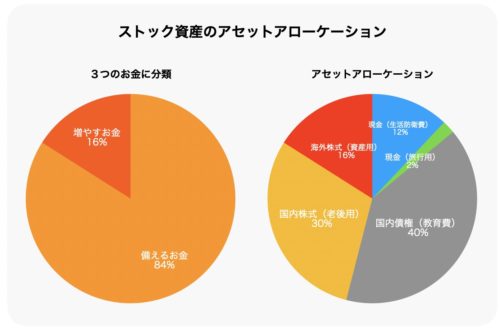

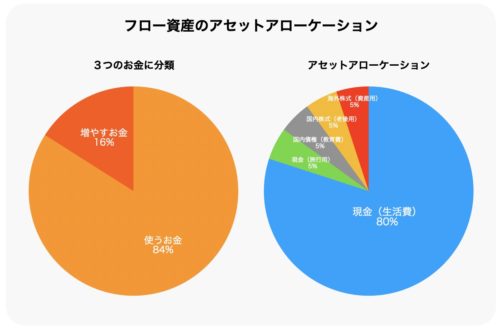

3つのお金「使うお金」「備えるお金」「増やすお金」をストック資産とフロー収入にわけて考え、それぞれに資産を当て込みます。

「使うお金」は日々の生活費、「備えるお金」は今後必要なお金、「増やすお金」はお金を生むものに投資をすることです。詳しくは

例えば500万円の総資産があり、毎月収入(手取り)20万円あると仮定して、

下記のようにお金をわけてみて、それぞれの運用資産を決めていきます。

500万円の資産、毎月20万円のフロー収入がある場合

資産総額(ストック)500万円

・使うお金 : 0万円 = 現金

・備えるお金: 420万円 = 現金、国内債券、国内株式

・増やすお金: 80万円 = 海外株式

毎月の収入(フロー)20万円

・使うお金 : 16万円 = 現金

・備えるお金: 3万円 = 国内債券、国内株式、現金

・増やすお金: 1万円 = 海外株式

お金を増やすポイントとしては「増やすお金」をすこしでもいいので毎月の収入から捻出することですね。

リスクの分散

各投資商品のリスク度合いを知り、適切に選びます。

増やすお金はリスクをある程度とってもいいですが、例えば今後確実に必要になってくる教育費や老後資金の為の運用をハイリスク商品ばかりで構成するのは危険です。

ハイリスク商品ばかりでは、最悪資産をなくしてしまいます。

かと言って怖がってローリスク商品ばかりで資産を形成してもパフォーマンスはあがりません。

各種投資商品のリスクと期待できそうなリターンを鑑みてアセットアロケーションをつくっていきます。

投資商品各種の特性は「投資/資産運用10種類一覧 それぞれのリスクとメリット、デメリット 」をどうぞ。

同時に自身のリスク許容度も確認しておきましょう。

投資商品の相関関係を確認する

折角複数の投資先に分散投資していても似たような値動きをする商品を複数持っていても意味がありません。

選んだ商品がそれぞれ補い合うような、効果的な分散投資になっているか確認も必要です。

投資商品には景気がいいときに強い商品、景気が悪くても打撃が限定的な商品など、それぞれ特性があります。異なる投資商品でも相関関係が強いものや弱いものがあります。

逆に動くものや全く相関がない商品を組み入れることによって初めてリスクを分散することができます。

一番一般的な分散は株式と債券の組み合わせです。

株式と債券は基本的には逆相関関係にあるので、例えば株が下がっている時に債権が支えてくれます。

もっと詳しい各種投資商品の相関関係については「 資産クラスの相関関係 改めて確認しておきたい分散投資のポイント」を参照ください。

カントリー、為替リスク

商品は複数選んでも、一つの国に100%投資するのもリスクがあります。

例えば、日本の債権、日本の株式、日本リートなど投資先を全て日本にすると災害などで全てが影響を受ける可能性もあります。

自分の住んでいる国への投資は基本的にはおすすめなのですが、アセットアロケーションから考えると偏っています。

すべて外国商品での運用となると為替リスクも追加されます。

ポートフォリオとの違い

アセットアロケーションと似た言葉で、ポートフォリオという言葉がありますが意味が少し異なります。

・アセットアロケーション:資産をどの投資対象に投資するかの配分

・ポートフォリオ:投資対象の中で具体的にどの銘柄に投資するかの配分

アセットアロケーションは例えば50%株式、50%預金株式といった配分。

ポートフォリオは例えば50%トヨタ、20%Facebook, 30%P&Gなどといった感じです。

もしあなたがETFや投資信託を買うと、ETFや投資信託は複数の個別銘柄の寄せ集めなのでETFのポートフォリオというものが存在します。

ETFについて詳しく知りたい方は「ETFって何? 投資信託と違い、メリット&デメリットは?( 図解付き!)」をご覧ください。

アセットアロケーションの一例

最後に実際のアセットアロケーションの一例をご紹介します。

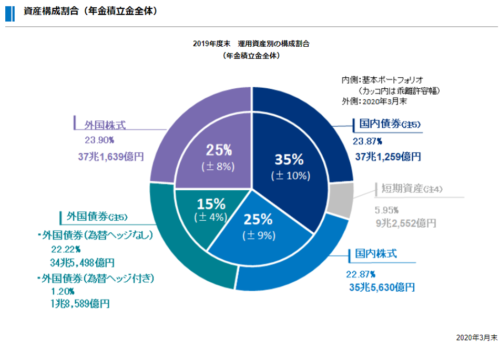

こちらは政府によって運用されている私たちの年金のアセットアロケーションです。

政府は実に155兆円もの年金資金を運用しています。

私たちの大事な大事な年金。減ったり、なくなったりしたら絶対まずいお金ですよね。

絶対に減らせないお金をうまく運用するため、日本の金融のトップが考え付いた資産運用のアセットアロケーションです。これをベースに考えてみるものもよいかもしれません。

ちなみに私個人の現在のアセットアロケーションはこちらです。

まとめ

・アセットアロケーションは銘柄選び以上に大事

・3つのお金を意識してそれぞれのアセットに意味を持たせるのがおすすめ

・値動きが連動しないような分散を心がけよう

・リスクを確認しながら定期的に見直そう

コメント