FIREあこがれるなぁ

うちみたいな子供2人の4人家族でもできるのかな?

ここでは4人家族のFIREに必要なお金や期間について解説していきます。

- 4人家族のFIREに必要な資金

- 資金を貯めるために必要な投資期間

- 現実的なラインと、どうやったら達成に近づくか

家族持ちのFIREは、独身や子供のいない夫婦に比べてハードルが高いです。

不可能ではないですが、かなりの難易度です。

でも初めからあきらめては何事も達成はできません。

具体的な実現性を確認することで見えてくることもあります。

私自身、2人の子供を持つ家族持ちです。現在金融資産4000万円ほど(本サイトで運用実績公開しています)ですのでFIREにはほど遠いですが、FIREへの憧れからFIREについて真剣にシミュレーションしてみましたの、4人家族でFIREを目指したい方は一読ください。

シンガポールと東京二拠点サラリーマン投資家。運用額4,500万円、年間受取配当70万円。

2018年配当の存在すら知らない状況から投資スタート。その後、投資の重要性を知り備忘録としてブログにて発信開始、最高月間4万PV。

2021年Youtube開始、2022年に「シンガポールでのお金の増やし方」を出版(レビュー★4.5)。

シンガポールの日系最大級メディアSingalifeにて継続的に投資セミナーに登壇中。

今だけ!2時間分の投資オンライン講座が無料!

最短で投資を体系的に学び、NISAで資産を増やす方法、損をしないためのティップスが確認できる動画講義が今だけ無料です!2時間以上の充実の内容、効率よく金融リテラシーをあげよう。

*倍速で見れば1時間で投資に必要な情報インプットできます!

・世界一の投資家の知恵とNisaの活用方法

・4年以内に毎月10万円の利益を目指せる投資法

・日本一の投資学校の信頼できるコンテンツ

↓ スマホですぐ視聴可能!↓

FIREの基本的な考え方

FIREとはアメリカに一大ムーブメントになった Financial Independence Retire Early : 経済的自立、早期退職の略語。

早くに資産を築いて、仕事をリタイヤして資産収入だけで生活していくことを指します。

FIREを達成するには「年間支出の25倍の資産を築き、それを4%で取り崩していく」というのが定説です。

例えば 年間支出が300万円なら25倍の7500万円あればリタイヤ可能。

リタイヤ後は7500万円の資産を毎年4%=300万円を取り崩しながら生活をします。

FIREのための必要資金 = 年間支出 x 25

4%の取り崩し率はアメリカで60歳のリタイヤ後、これまで貯めた資産をできるだけ資産を長持ちさせられるためにするのに適切な取り崩し率とされています。

アメリカ株の成長率7%をベースに、アメリカのインフレ率3%を差し引いて計算されています。

日本の場合はインフレ率が近年1%を切っているので、取り崩しを4%以上にしてもよさそうですが、為替リスクや税金、手数料も考えると4%で計算しておいた方が妥当です。

また、そもそも4%の取り崩しは通常の60歳のリタイヤを前提にしています。

貯めた資産を30年ほどで取り崩すことを考えています。

30代、40代のアーリーリタイヤを目指す場合は、リタイヤ後に50年、60年という長い取り崩し期間が残っっています。その間、しっかりと資産を保てるかを考えておく必要があります。

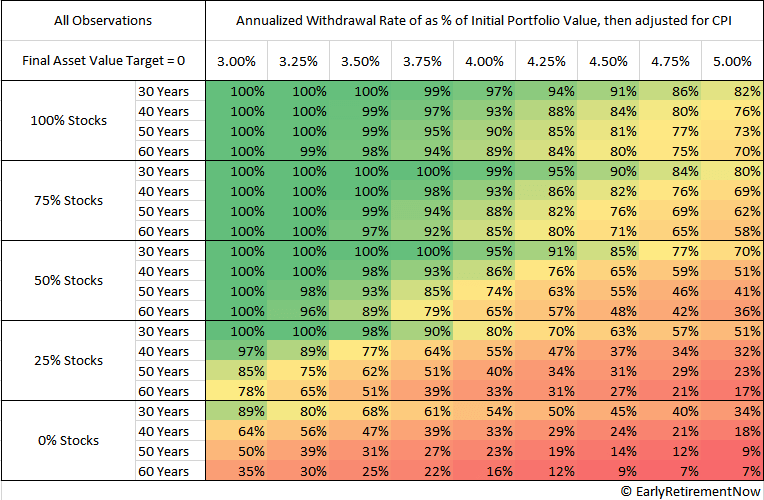

こちらは運用商品と取り崩し率、資産がどれだけ長持ちするかを表した表です。1871~2015年の過去の値動きを基に算出されています。

例えば50%アメリカ株50%債権で4%取り崩しの場合は30年間は資産がなくなることはないですが、50年になると資産が残る確率は74%、60年だと65%となります。

であれば株100%持っておいた方がよいと考えるかもしれませんが、株はリスクが高い商品ですので晩年に株100%保有するのはおすすめできません。暴落が起きたときに一気にお金がなくなるからです。

今回はセオリーどおり、FIRE資金は年間支出の25倍でFIRE後は4%の取り崩しで計算をしていきます。これは50%株、50%債権の場合30年であれば95%の確率で資産が残ります。40年で86%、50年で74%となります。

前提

4人家族のFIRE資金計算は家庭によって変わりますが、ここでは下記の条件で算出していきます。

構成:父35歳、母32歳、第一子4歳、第二子0歳

教育:2人とも中学校までは公立、高校私立、大学私立理系(下宿)

生活費:4人のとき33万円、3人で30万円、2人で28万円

生活費は4人で暮らしている際は月33万円、その後第一子が大学で下宿をはじめたら30万円、

第二子が大学で下宿をはじめたら28万円とライフステージ毎に変えています。

33万円の内訳

| 項目 | 費用 |

| 家賃 | 120,000 |

| 食費 | 70,000 |

| 水道光熱費 | 20,000 |

| 通信費 | 20,000 |

| 交際費 | 20,000 |

| 趣味娯楽費 | 20,000 |

| 日用消耗品 | 10,000 |

| 保険・医療費 | 15,000 |

| 雑費、教育 | 35,000 |

| 合計 | 330,000 |

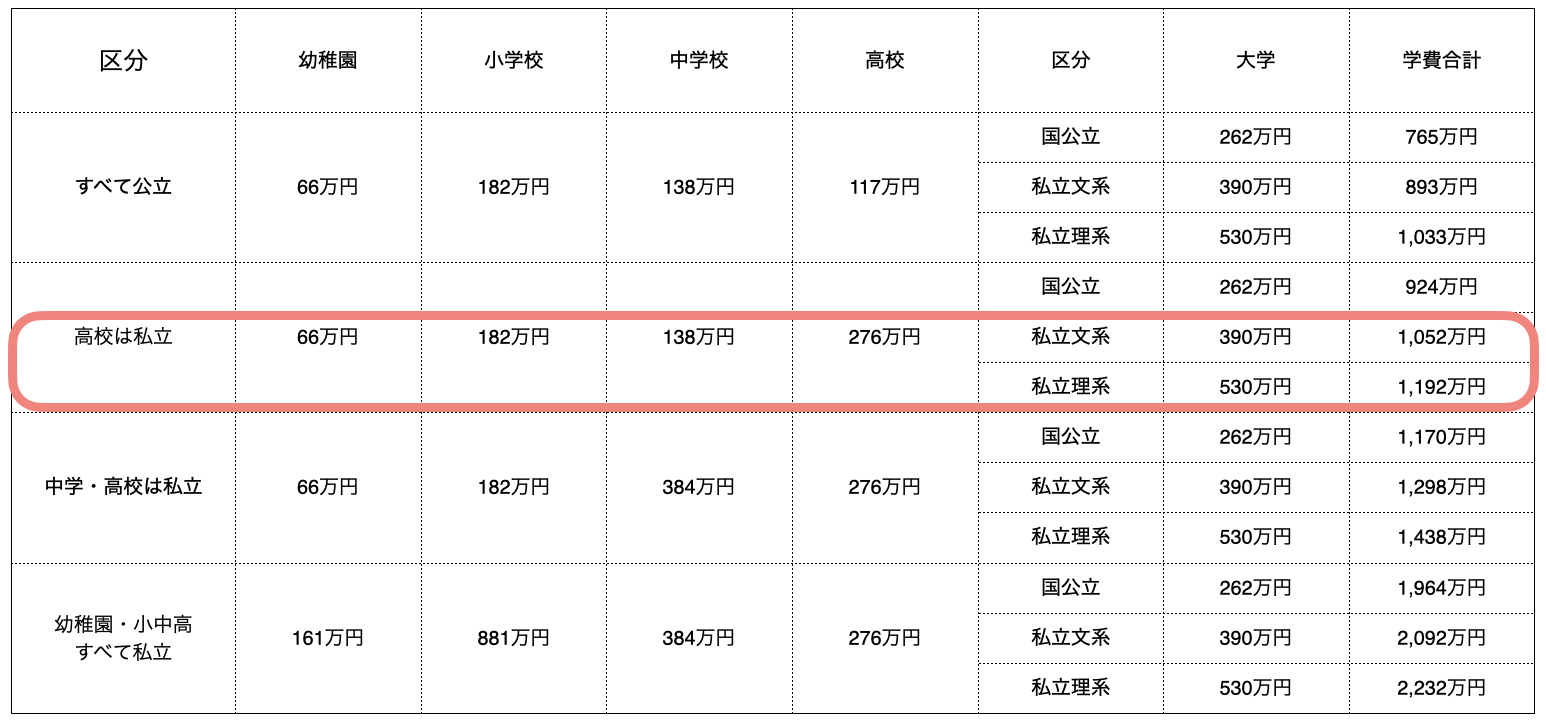

教育費は子供二人とも中学校までは公立、高校私立、大学私立理系(下宿)の想定。

1人あたり学費総額1192万円。これに塾、習い事、大学の際の下宿代などを入れて1人あたりの教育費は総額約2100万円で計算しています。

学費内訳

一生涯でいくらお金がかかるかの目安や考え方は「一生涯で必要なお金は? ライフプランを作成してみよう」も参照ください。自分の求めてるライフスタイルを実現するのにいくら必要なのかの具体的イメージを持つことは重要です。

この前提でフルリタイヤ( Lean FIRE )とバリスタFIREという2つのFIREで計算をしていきます。

バリスタFIREとは、従来の週5日9時5時のフルタイムで働くのはやめて、週3日やパートなどで生活費を補いながら生活をしていくFIREになります。

まずはFIRE:フルリタイヤから見ていきます。

4人家族でFIRE:フルリタイヤの場合

必要資金

| 年数 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 夫婦年齢 | 35 | 36 | 37 | 38 | 39 | 40 | 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 | 51 | 52 | 53 | 54 | 55 | 56 | 57 |

| 子供1 年齢 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 子供2 年齢 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 教育費 (万円) | 4,148 | 4,126 | 4,098 | 4,058 | 4,007 | 3,953 | 3,891 | 3,764 | 3,639 | 3,532 | 3,426 | 3,252 | 3,005 | 2,801 | 2,610 | 2,236 | 1,860 | 1,506 | 1,162 | 775 | 550 | 325 | 100 |

| 生活費 (万円) | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,900 | 9,000 | 9,000 | 9,000 | 9,000 | 9,000 | 8,400 | 8,400 | 8,400 | 8,400 |

| 必要資金(万円) | 14,048 | 14,026 | 13,998 | 13,958 | 13,907 | 13,853 | 13,791 | 13,664 | 13,539 | 13,432 | 13,326 | 13,152 | 12,905 | 12,701 | 11,610 | 11,236 | 10,860 | 10,506 | 10,162 | 9,175 | 8,950 | 8,725 | 8,500 |

こちらが年別の4人家族のFIRE必要資金です。

4人家族でのFIRE必要資金は教育費がからむので複雑です。

考え方としては、まず年間の生活費の25倍でFIRE必要資金を一度はじきます。

ここでは家族4人で33万円ですので、33万円x12ヶ月x25倍=9900万円となります。

ここにその後必要になる教育資金を足していきます。

例えば父35歳時は子供が4歳、0歳これから2人分総額4148万円の教育資金の準備が必要になります。

ですのでFIRE必要資金は9900万円+4148万円で約1億4000万円となります。

もし10年後、父45歳時にはその後に必要な教育費は3426万円になります。

FIRE必要資金は9900万円+3426万円で約1億3300万円となります。

では次に今算出した必要資金をつくるのに、毎月いくら投資をすればよいか見ていきましょう。

必要資金をつくるための投資額

必要資金の表を見てわかると思いますが、4人家族FIREに必要な資金は毎年異なります。必要になる残り教育費が毎年減っていくからです。

ですので、ここでは10年後、15年後、20年後で必要資金をつくるまで、いくらの積立投資が必要化みていきます。

利回りは7%と10%の2つで見ていきます。

7%というのはアメリカ株の過去20年の平均リターン、10%は過去30年の平均リターンです。

通常資産運用においては保守的に3〜5%くらいで考えるのが一般的ですが7%を目指すのは難しくはありません。10%は投資環境によっては難しい局面もでてきます。

ちなみに7%のリターンというのは100万円を投資して1年で107万円になるということです。

翌年は元本が107万円に増えていますので、107万円に7%の利益がのり、114万4900円となります。利益は複利で増えていきます。

| 毎月の積立金額 | 利回り | 積立期間 | 運用総額 | 必要資金 |

| 12万円 | 10% | 20年 | 9112 | 8950 |

| 18万円 | 7% | 20年 | 9376 | 8950 |

| 28万円 | 10% | 15年 | 11605 | 11610 |

| 37万円 | 7% | 15年 | 11727 | 11610 |

| 66万円 | 10% | 10年 | 13519 | 13326 |

| 78万円 | 7% | 10年 | 13500 | 13326 |

こちらがそれぞれの投資期間と必要積立金額です。

例えば毎月12万円を積立て10%で運用できてば20年でFIREが達成できます。

仮に10年で達成しようと思うと利回り7%なら毎月78万円、利回り10%なら毎月66万円の積立投資が必要になります。

気持ちとしては10年くらいで達成してしまいたいですが、毎月70万円も投資に回すのはかなり無理ですね。。

期間を20年としても毎月20万円近くですので、簡単ではありません。

期間を30年と長くとれば積立金額は抑えられますが、60際になって資金ができてもFIREというか普通のリタイヤですね(笑)

家族FIRE、、ほぼ無理ゲー。ハードルがかなり高いです。

それでは次に同じ要領で、バリスタFIREを検討したいと思います。

3/31まで限定!バフェッサまつりで投資を学びながら豪華商品もゲット!

日本一の投資スクールGFSの2時間にも及ぶ充実の動画講座が今だけ無料で視聴できます!

90%以上の満足度の講義を視聴しながら、Amazonギフトカード最大3000円分やパソコンも狙えるチャンス。

この機会をつかって効率よく金融リテラシーをあげよう

*倍速で見れば1時間で投資に必要な情報インプットできます!

・世界一の投資家の知恵とNisaで損しない方法を知れる!

・投資初心者でも何から始めればよいかがわかる!

・日本一の投資学校の信頼できるコンテンツ

\ 累計72万人以上が視聴!満足度93%以上! /

↓ スマホですぐ視聴可能!↓

4人家族でFIRE:バリスタFIREの場合

バリスタFIREとはフルタイムでは働かないが、ある程度の収入をパートやバイトなどで得るFIREの1種です。

ここでは ①月10万円の収入がある場合 ②月20万円の収入がある場合 の2パターンで計算していきます。

①必要資金:FIRE後も月10万円稼ぐ場合

| 年数 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 夫婦年齢 | 35 | 36 | 37 | 38 | 39 | 40 | 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 | 51 | 52 | 53 | 54 | 55 | 56 | 57 |

| 子供1 年齢 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 子供2 年齢 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 教育費(万円) | 4,148 | 4,126 | 4,098 | 4,058 | 4,007 | 3,953 | 3,891 | 3,764 | 3,639 | 3,532 | 3,426 | 3,252 | 3,005 | 2,801 | 2,610 | 2,236 | 1,860 | 1,506 | 1,162 | 775 | 550 | 325 | 100 |

| 生活費(万円) | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,900 | 6,000 | 6,000 | 6,000 | 6,000 | 6,000 | 5,400 | 5,400 | 5,400 | 5,400 |

| 必要資金(万円) | 11,048 | 11,026 | 10,998 | 10,958 | 10,907 | 10,853 | 10,791 | 10,664 | 10,539 | 10,432 | 10,326 | 10,152 | 9,905 | 9,701 | 8,610 | 8,236 | 7,860 | 7,506 | 7,162 | 6,175 | 5,950 | 5,725 | 5,500 |

基本の生活費33万円のうち10万円は労働収入で稼ぐので資産収入で賄うのは月23万円(年間276万円)

生活費を賄うために必要なFIRE資金は276x25=6900万円

35歳時は2人分の教育費が総額4148万円必要なので、6900+4148でFIREのための必要資金は約1.1億円になります。

45歳時にはその後に必要な教育費は3426万円になりますので、6900万円+3426万円でFIREの必要資金は約1億300万円となります。

50歳時にはその後に必要な教育費は2236万円になりますので、6900万円+2236万円でFIREの必要資金は約8600万円となります。

②必要資金:FIRE後も月20万円稼ぐ場合

| 年数 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 夫婦 年齢 | 35 | 36 | 37 | 38 | 39 | 40 | 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 | 51 | 52 | 53 | 54 | 55 | 56 | 57 |

| 子供1 年齢 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 子供2 年齢 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 教育費 (万円) | 4,148 | 4,126 | 4,098 | 4,058 | 4,007 | 3,953 | 3,891 | 3,764 | 3,639 | 3,532 | 3,426 | 3,252 | 3,005 | 2,801 | 2,610 | 2,236 | 1,860 | 1,506 | 1,162 | 775 | 550 | 325 | 100 |

| 生活費 (万円) | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,900 | 3,000 | 3,000 | 3,000 | 3,000 | 3,000 | 2,400 | 2,400 | 2,400 | 2,400 |

| 必要資金 (万円) | 8,048 | 8,026 | 7,998 | 7,958 | 7,907 | 7,853 | 7,791 | 7,664 | 7,539 | 7,432 | 7,326 | 7,152 | 6,905 | 6,701 | 5,610 | 5,236 | 4,860 | 4,506 | 4,162 | 3,175 | 2,950 | 2,725 | 2,500 |

基本の生活費33万円のうち20万円は労働収入で稼ぐので資産収入で賄うのは月13万円(年間156万円)

生活費を賄うために必要な資金は156x25=3900万円

35歳時は2人分の教育費が総額4148万円必要なので、3900+4148でFIREのための必要資金は約8000万円になります。

45歳時にはその後に必要な教育費は3426万円になりますので、3900万円+3426万円でFIREの必要資金は約7300万円となります。

50歳時にはその後に必要な教育費は2236万円になりますので、3900万円+2236万円でFIREの必要資金は約5200万円となります。

では次に今算出した必要資金をつくるのに、毎月いくら投資をすればよいか見ていきましょう。

必要資金をつくるための投資額

4人家族FIREに必要な資金は毎年異なります。

ここでは①資産収入とは別に毎月10万円の収入がある場合②資産収入とは別に毎月20万円の収入がある場合の10年後、15年後、20年後で必要資金をつくるまで、いくらの積立投資が必要かみていきます。利回りは7%と10%の2つで見ていきます。

こちらがそれぞれの投資期間と必要積立金額です。

①毎月10万円の収入がある場合

| 毎月の積立金額 | 利回り | 積立期間 | 運用総額(万円) | 必要資金(万円) |

| 8万円 | 10% | 20年 | 6074 | 5,950 |

| 12万円 | 7% | 20年 | 6251 | 5,950 |

| 20万円 | 10% | 15年 | 8289 | 8,236 |

| 26万円 | 7% | 15年 | 8241 | 8,236 |

| 51万円 | 10% | 10年 | 10447 | 10,326 |

| 60万円 | 7% | 10年 | 10385 | 10,326 |

10年でバリスタFIREを達成しようと思うと利回り7%なら毎月60万円、利回り10%なら毎月51万円の積立投資が必要になります。

15年なら利回り7%で、26万円。20年なら12万円です。

②毎月20万円の収入がある場合

| 毎月の積立金額 | 利回り | 積立期間 | 運用総額 (万円) | 必要資金 (万円) |

| 4万円 | 10% | 20年 | 3037 | 2950 |

| 6万円 | 7% | 20年 | 3125 | 2950 |

| 13万円 | 10% | 15年 | 5388 | 5236 |

| 17万円 | 7% | 15年 | 5388 | 5236 |

| 36万円 | 10% | 10年 | 7374 | 7326 |

| 43万円 | 7% | 10年 | 7442 | 7326 |

10年でバリスタFIREを達成しようと思うと利回り7%なら毎月43万円、利回り10%なら毎月36万円の積立投資が必要になります。

15年なら利回り7%で、17万。20年なら6万です。

フルリタイヤよりは積立金が減りましたが、それでも簡単ではありませんね。

また、バリスタFIRE後、10万円、20万円という収入を50代、60代にいかにつくっていくかも考える必要があります。

若い時ほど潤沢には働き口がないことも予想できます。

気持ちとしては10年くらいで達成してしまいたいですが、毎月70万円も投資に回すのはかなり無理ですね。。

期間を20年としても毎月20万円近くですので、簡単ではありません。

とはいえ、より現実的なのはバリスタFIREかと思います。

個人的にはバリスタFIREを実現するまでは副業で毎月20万円をつくることを目標にするのがよいかと思います。

副業について詳しく知りたい方は「副業で収入UP!サラリーマンにおすすめな副業一覧12選」を参照ください。ポイントは自分にあったものを続けることです。

自分が楽しく続けられるものであれば、楽しくお金を稼ぐことができます。もし毎月20万円の副業収入を実現できればバリスタFIREの実現までの時間を縮めることもできます。

4人家族のFIREは不可能ではないが、目指す価値はあるのか?

ここまで家族4人でのFIREに必要なお金や期間をみてきました。

家族4人生活費毎月33万円で仮定すると

・フルリタイヤを10年で達成するには利回り7%で毎月78万円、

15年だと毎月37万円の積立が必要

・バリスタFIREの場合、FIRE後の労働収入10万円とすると

10年で達成するには利回り7%で毎月60万円、

15年で26万円の積立が必要

今回は毎月33万円の生活費で計算しましたが、生活費をもっと節約することができれば必要資金は減ります。

ただ今回は例えば旅行などといった追加発生する費用は含まれていませんので家計的に余裕があるというわけでもありません。

またFIRE達成を後ろ倒しにすることで毎月の投資額は抑えられますが、その分教育費を支払いながら毎月の投資額を確保する期間が長くなるのでこれも中々しんどいです。

FIREを目指して、その過程で生活が困窮して折角の家族4人の生活が楽しめないのでは意味がありません。

4人家族は単身者や子供なし夫婦では、絶対に味わえない喜びが確実にあります。

家族で楽しむのは、何もお金がかかることばかりではありませんが、必要なお金もあります。

個人的にはそういった家族を幸せにするお金は使うべきだと感じます。

FIREの記事を書いておきながらなんですが、、お金は結局使うためにあります。人生を豊かにする道具ですので、道具に振り回されないようには気をつけたいところです。

もしFIREが自分の幸せにつながるのであれば、おすすめはバリスタFIREでFIRE後に10万円を稼ぐ想定で、毎月20万円の積立をするラインです。

これはがんばれば目指せると思います。

利回り10%で運用できれば15年でバリスタFIRE達成です。

条件としてはパートナーの協力が必須です。1馬力ではかなり難しいです。

また夫婦のうちのどちらか、もしくは両方がビジネスを立ち上げをはじめるのもおすすめです。

バリスタFIREはFIRE後も収入が必要ですので、この収入の種を現役のときにつくっておきます。

労働収入よりはストック型の収入の方がよいかと思います。

最近では手作り品をネットで簡単にネットで売れたり、文章を書くのが好きな人はNoteなどで販売することもできます。

詳しくは「副業で収入UP!サラリーマンにおすすめな副業一覧12選」を参照ください。

こういった自分の商品をつくって売ることで売上をつくっていければ、FIRE後も楽しく10万、20万円くらいは稼いでいくことができると思います。

実際に我が家は毎月20万円以上を主にアメリカ株&全世界株のインデックスファンドに積立投資をしています。以前はもっと入金していた時期もありますが、5年ほどで現在全体の投資資産は4000万円ほどになっています。(投資の軌跡はこちら)

これは投資成績もありますが、共働き+副業で入金力を上げていること、我慢のない範囲での節約をしていること(そもそも副業を含め仕事が好きなので余計なことにお金を使う時間がない、、)が大きいと思います。

副業はしっかりと取り組めば誰でも月5万円は稼げます。

自分の好きなことで多少の収入を得ながら、生活を支えるお金の大半は資産収入がある。

個人的にはこれが理想のかたちです。

*投資や副業の相談がある方は問い合わせからご連絡いただければ30分ほどの無料相談をご提供します。

何に投資をするか

本記事もかなり長くなってきましたので、細かくは解説しませんが、投資をするならアメリカのインデックスに投資するのがよいと思います。

過去のパフォーマンスが一番よいです。

おすすめETFはこちら。

私は実際にアメリカのETFに投資をしており今のところ資産が順調に増えています。

配当も年間60万円ほど受け取っています。配当は何気にモチベーションになります。

使うとパフォーマンスが落ちるので使わず再投資しています。(実績はこちら)

証券会社はSBI証券

かDMM 株がよいと思います。

SBI証券は投資できる銘柄が豊富です、DMM証券はアメリカ株の取引手数料が無料です。

投資に時間をかけてたくない、自分で投資銘柄が選べないと言う人はロボアドバイザーを活用するのものありです。

ロバアドはいくつか会社がありますが、個人的にはFOLIO ROBO PROが一番パフォーマンスがでているのでおすすめです。

まとめ

FIRE、早期リタイヤは魅力的な響きで憧れますがかなりハードルが高いことがわかりました。

個人的は15年くらいを目処にバリスタFIREのを目指すのがよいかなと感じましたが、家族で楽しく目指せないのであれば無理に目指す必要はないと思います。

特に子供が小さいときは合っという間に過ぎてしまいます。

家族でワイワイ楽しめる期間って以外と長いようで短いです。

そのときに多少のお金が必要ならお金をつかって楽しんだ方がよいと思います。

子供の教育費が当初予定よりずっと掛かることも考えられます。

ただFIREや資産収入をえるために、稼ぐ努力をすることは激しくおすすめします。

最近は個人が稼ごうとすれば稼げる環境が整ってきました。

稼ぎをどんどん大きくしてFIREする方が生活を切り詰めるよりこちらの方が健康的です。

私も少しずつですが投資、ブログ、書籍などで本業の給与以外に年間120万円ほど稼げるようになってきました。

資産形成における投資の情報については本ブログでも様々な情報をアップしていますので、是非参考にしてみてください。

おすすめ関連記事は下記です。

それでは、また👋

コメント