金ETFに興味があるんだけど

どんな銘柄があるの?

金は株、債権とともに常に投資対象の選択肢として上がる投資の代表格です。

特にインフレ局面や政情不安、経済不安、天変地異の際にお金が流れ込みやすい資産です。

中でもETFでの金投資はメリットが多いため人気です。

ここでは金のETFの特徴とおすすめ金ETFを3つご紹介します。

今後の投資の参考にいただければ嬉しいです。

金投資の特徴

・金は株と相関が弱い為リスクヘッジとして機能する

・経済ショックや紛争、天変地異の際の守り資産となりうる

・インフレ対策としても使われる

・現物商品なので価値がゼロにはならないこと

・希少性があり価値保存としての価値がある

・配当なし(金自体は利益をうまない)

・価格推移はマクロの理解が必要になる点

金は採掘量が限られており、希少価値が高い金属です。金貨や宝飾品としての実需要もあり、他の金融商品のように価値がなくなるリスクはありません。

現金はインフレに弱く、株も景気の動向や経済ショックに弱い側面がありますが、こういった局面で金は底堅い動きをみせます。金は守りの資産として強みを発揮します。

しかし金自体はただの石ですので、価値を産みません。

そのため配当もでません。あくまで市場の需給によって価格が動くだけです。

積極的に金への投資もできないことはないですが、どちらかというとポートフォリオの一部として持っておくという方法が主流です。金に積極投資をする場合はマクロ経済の深い理解が必要になります。

金ETFのメリット・デメリット

・少額から金投資が始められる

・現物取引よりコストが安い

・流動性が高く、取引しやすい

・現物を保有できない

・自動積立ができない

金は現物を買おうとすると、数十万円などまとまったお金が必要になりますがETFであれば、1万円以下からの少額でも可能です。

コスト面からも現物取引ですと手数料や保管料が高めですが、ETFであれば0.4%以下に抑えることができます。コストが安く抑えられます。

また株のように簡単に瞬時に売り買いができるのも大きなメリットです。

デメリットは金の現物にお目にかかれないこと。

折角金に投資しているのだから現物(金の延べ棒)を持ちたいと考える人にとっては面白くないと思います。

そして自動積立機能はないので、積立投資をするなら手動で行う必要があります。

金のおすすめETF3選

SPDR Gold Shares (GLD)

時価総額:USD 57 Billion (約6兆円)

手数料:0.4%

SPDR ゴールド・シェアは金地金価格への連動を目指すアメリカで最大の取引量を誇る金のETFです。

アメリカのETFの中でトップ20に入る大型ETFで人気の高いETFです。

NY取引所のティッカーはGLD, 東証では1326です。

2004年にできたETFで、金地金の裏付けはあります。

1口あたり金1オンスの1/10の価格で設定されています。

2020年5月現在USD170ほどで取引されていますので、2万円弱くらいから購入することが可能です。

信託手数料が0.4%と他の株のETF(例えばVOOは0.03%)に比べると高めですが、金の現物を取引するよりは安いです。

iShares Gold Trust (IAU)

時価総額:USD 28 Billion (約3兆円)

手数料:0.25%

i シェアーズ・ゴールド・トラストはGLDとほぼ同じ内容ですが、時価総額が小さく手数料が安いです。

時価総額はGLDの半分ほど。ただ、それでも3兆円規模ですので流動性を心配するレベルではありません。

2005年にできたETFで、金地金の裏付けもあります。

GLDが1口あたり金1オンスの1/10の価格で設定されているのに対して、IAUは1/100の価格で設定されています。

ですので1口あたりの単価がGLDの1/10になっています。

2020年5月現在でGLDがUSD170ほど、IAUがUSD 17となります。

少額で金に投資したい方には嬉しいですね。

そして信託手数料が0.25%と低いです。

金は価値を産まない資産ですので、コストは安ければ安いほどよいです。この一点だけとってもIAUはGLDよりも魅力的です。

SPDR Gold MiniShares Trust (GLDM)

時価総額:USD 4 Billion (約4400億円)

手数料:0.18%

SPDR ゴールド・ミニシェア・トラストはIAUと類似した金のETFです。

SPDR社GLDがiSharesのIAUに対して手数料が高いのでIAUにシェアをとられていたため対抗して

つくられたETFです。

2018年に設立されたまだ比較的新しいETF。

時価総額は4000億円ほどですのでGLD, IAUに劣りますが、手数料が0.18%と最安値です。

ちなみにSPDRがなぜGLDの手数料を安くせずにGLDMという新たなETFを作ったかというと、

GLDの手数料を下げなくともGLDは機関投資家によって買われるからです。

機関投資家は取り扱い資金が巨大なので時価総額の大きな銘柄を取引します。そのため金投資の場合IAUよりもGLDへ投資します。

SPDRとしては機関投資家から得られる利益を減らすよりも、もう一つ小口のETFを個人投資家用に作ったほうが儲けがでるというわけです。GLDで機関投資家、GLDMで個人投資家を取り込もうということです。

1口あたりの単価はIAUと同じく、金1オンスの1/10になっています。

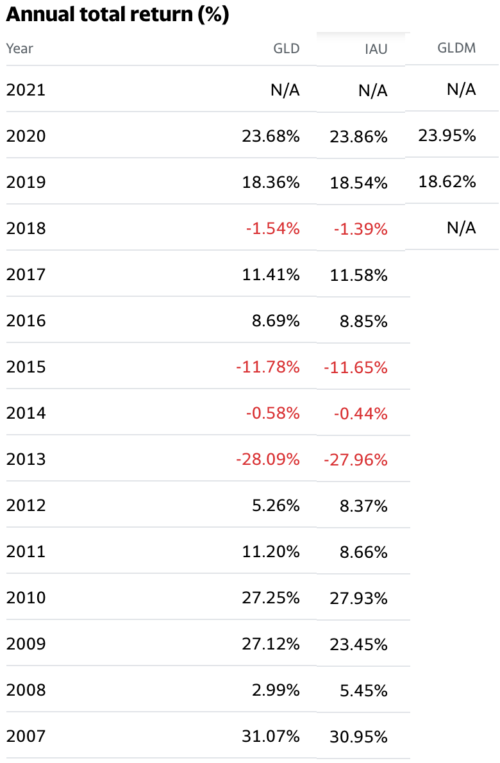

GLD, IAU, GLDM チャートとリターン比較

青:GLD 水色:IAU 紫:GLDM

重なり合っているので見にくいかもしれませんが、どのETFも同じ値動きをしています。

一応毎年のリターンの数値も確認しましたが、同じですね。

金ETFのおすすめは?

金ETFは金地金相場に連動をめざすETFでパフォーマンスはすべて同じです。

ですので決めてはファンドと時価総額と手数料になりますが、個人的には手数料が一番安いGLDMが良いかと思います。

GLDMの時価総額が気になる方はIAUもありですね。

GLDは金ETFの象徴となる有名メガETFをですが、手数料が高いのでわざわざ個人投資家が投資しなくてもよいかと思います。

それでは、また👋

投資情報は何も新聞や金融情報誌だけではありません。

著名人の最先端の考えや情報にふれるのことは、素直に勉強になりますし、投資のアイディアを得ることもできるのでおすすめです。

知識欲のある方には間違いなく有益なメルマガをご紹介!

橘玲のメルマガ「世の中の仕組みと人生のデザイン」

お金のプロ、「黄金の羽根」で有名なベストセラー作家が送るメルマガ

資産運用から人生設計、たまの海外旅行記など世の中の仕組みを様々な角度から切り取る著者のメルマガは学びが非常に多いです。お金から自由になりたい人は読んでおいて損はないです。

2週間無料ですので、とりあえず無料で試してみるのもお得です。

一押しのメルマガです。

説明不要、ホリエモンのメルマガです。

好き嫌いが分かれる人かもしれませが、知識の量と幅は舌を巻くものがあります。常に新しいことへアンテナをはって、行動をしながら発信をされていてとても勉強になります。

こちらも2週間無料です。

ホリエモンからメールが届きます。一回試してみてください。

自分まで賢くなった錯覚に陥るほど、有益です。

コメント