11月に大統領選があったけど、トランプになって株にどんな影響があるの?

これからどのセクターが注目か知りたいな。

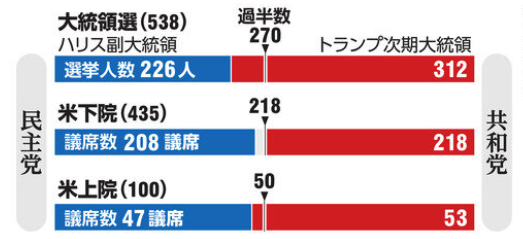

2024年11月のアメリカ大統領選挙でトランプ氏が圧勝、上下両院も共和党が過半数で、トランプ政権は政策を推進しやすい体制となっています。

本記事では、トランプ氏の政策が市場に与える影響と注目セクターを徹底解説します。

大統領選と株価の絡みを理解できると投資も一段と面白くなります。是非最後まで読んでみてください。

シンガポールと東京二拠点サラリーマン投資家。運用額4,500万円、年間受取配当70万円。

2018年配当の存在すら知らない状況から投資スタート。その後、投資の重要性を知り備忘録としてブログにて発信開始、最高月間4万PV。

2021年Youtube開始、2022年に「シンガポールでのお金の増やし方」を出版(レビュー★4.5)。

シンガポールの日系最大級メディアSingalifeにて継続的に投資セミナーに登壇中。

フィリップ証券はシンガポールで唯一日本語対応のある大手証券会社。金融都市シンガポールのアナリストが作成したアナリストレポートが読める。サービスレベルも高く、手数料も安めなので、これから証券口座の開設を検討されている方はチェックしてみてください。シンガポールの証券会社ですが日本やアジア各国からの口座開設も可能!

大統領選はトランプ氏の圧勝

2024年大統領選挙では、共和党のトランプ氏が民主党のハリス氏に大差をつけて勝利しました。

同時に行われた議会選挙では共和党が上下両院で過半数を獲得し、レッド・スウィープ(トリプルレッド)となりました。

これによって、トランプ政権は政策を迅速に実行できる体制が整っています。

トランプ政権の政策公約

トランプ氏が選挙期間中に掲げていた公約を見てみましょう。

- 個人所得税の最高税率引き下げ(時限措置)を延長または恒久化

- 遺産税の基礎控除額引き上げを延長または恒久化(遺産税の減税)

- 州・地方税(SALT)の控除上限を小幅引き上げ

- 法人税率の引き下げ(21%→15~20%)

- 石油・ガス生産を推進する規制緩和

- 自動車排ガス規制の緩和

- M&A取引に対する審査は緩和され、活動が活発化

- インフレ抑制法(IRA)に含まれるインセンティブは一部撤回の可能性あり

- 中国からの輸入品に一律60%の関税

- 中国以外の輸入品に一律10~20%の関税

全体的に多方面の規制緩和による経済推進、関税引き上げによる自国製造への回帰と言った内容になっています。

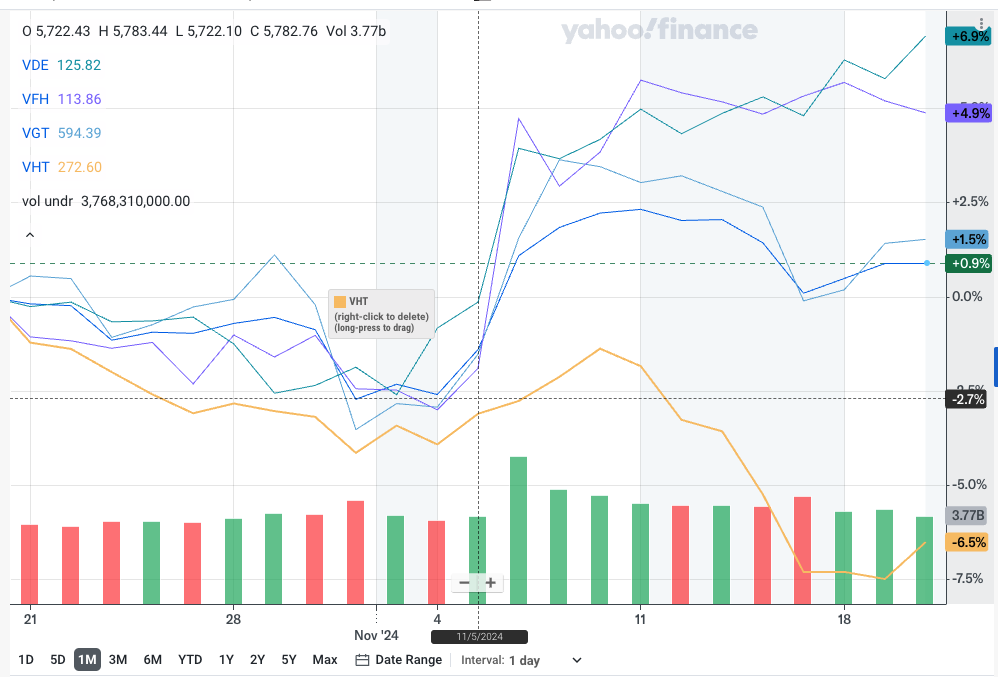

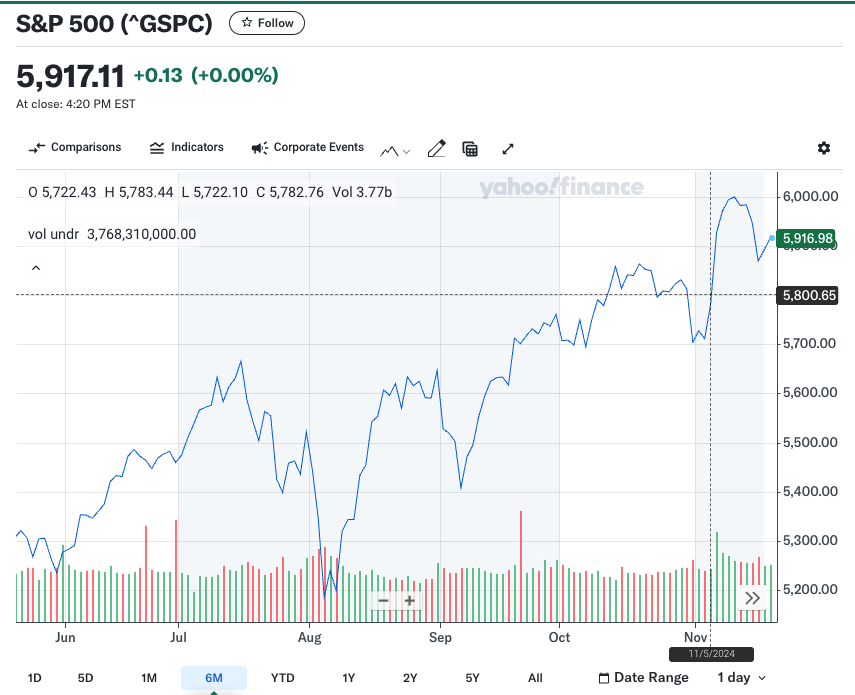

大統領選以降の株価推移

市場は選挙結果を受け、選挙の不確実性が解消され、市場の楽観的なムード。リスクオンムードが広がり、米国株(S&P500指数)は大幅上昇、史上最高値を更新しました。

一方で規制緩和による財政赤字により金利上昇リスクも挙げられています。予定通りFOMCは11/7に0.25%金利を下げましたが、これまでのシナリオどおり金利を下げていけるかは注視が必要です。

大統領選の影響が大きいセクター

ここから今回の大統領選で大きな影響を受けるセクターについて解説します。

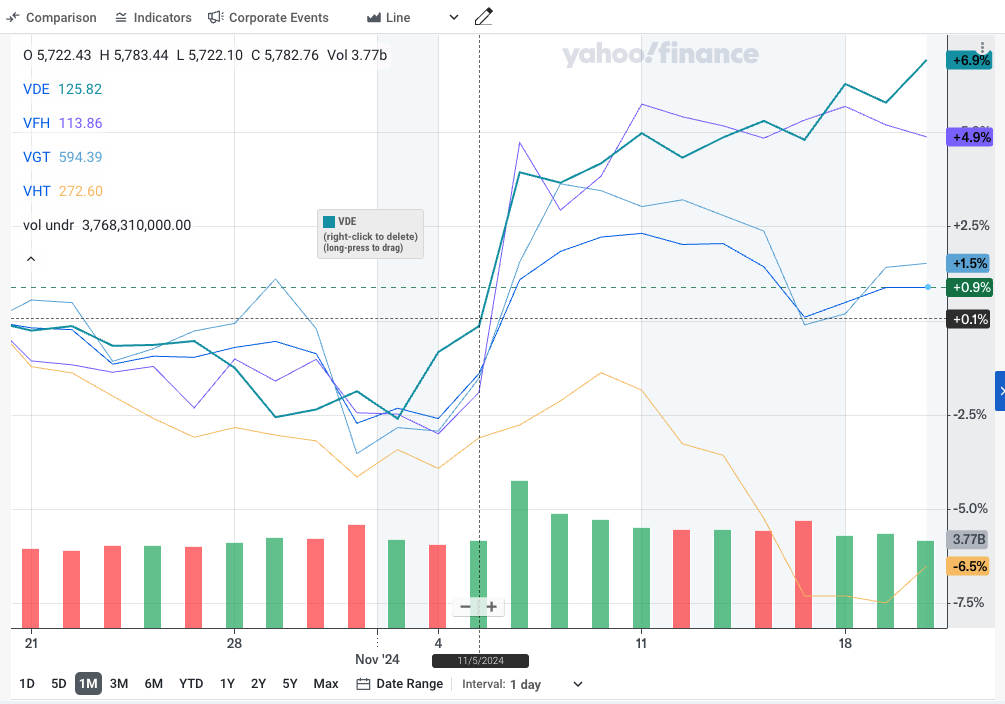

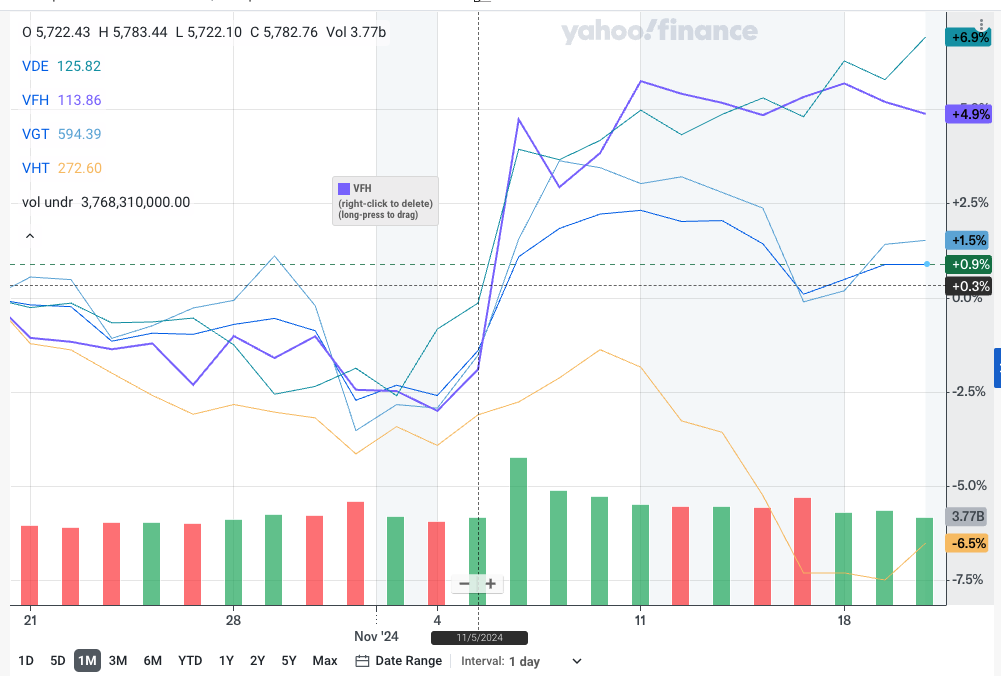

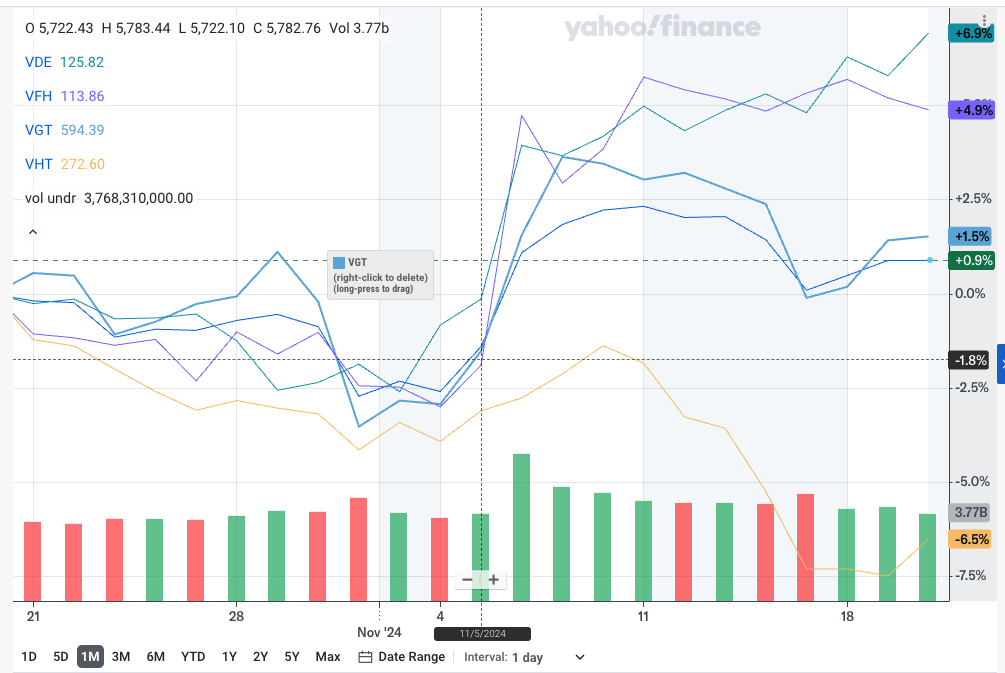

チャートは各セクターのVanguardのETFの直近1ヶ月の推移です。11月5日以降の推移をみることで期待度が測れます。

エネルギー

今回の選挙により一番恩恵をうけそうなのがエネルギーセクターです。

環境規制の緩和などにより総じてプラス要因が多いですが、長期的にはクリーンエネルギーへの移行が遅れるリスクも孕んでいます。

プラスの側面

- 規制緩和: トランプ政権は、環境規制の緩和を進める方針を取ると予想されており、これにより化石燃料の生産や利用が促進される可能性があります。特に、原油や天然ガスの生産が最大化されることが期待されています。

- エネルギー政策の転換: トランプ氏は「米国のエネルギーを解き放つ」との公約を掲げており、バイデン政権下での制限を撤廃することで、石油・ガス企業が恩恵を受ける見込みです。具体的には、公有地での掘削制限が緩和されることが考えられます。

- 液化天然ガス(LNG)の輸出再開: トランプ政権は、新規LNG輸出許可の凍結を解除する意向を示しており、これにより米国のLNG産業が活性化する可能性があります。

マイナスの側面

- クリーンエネルギーへの影響: 再生可能エネルギーセクターへの投資や政策支援は減少するリスクがあります。これは長期的には再生可能エネルギー市場に対してマイナスの影響を及ぼす可能性があります。

金融

金融サービスも今回の大統領選の恩恵を受けやすいセクターです。

規制緩和により短期的には経済、金融がを後押ししそうですが、一方で長期的には金利上昇、金融システム不安のリスクも孕んでいます。

プラスの側面

- 規制緩和の期待: トランプ政権下では大手銀行への資本規制緩和やM&Aの認可制度が緩和されることがなどが予測されています。こういった金融規制の緩和が、金融機関の活動の自由度が高まる可能性があります。

- 金利上昇の恩恵: 財政赤字の拡大やインフレ懸念から長期金利の上昇が予想され、金融機関の利ざやが改善する可能性があります。

マイナスの側面

- 長期金利上昇のリスク: 急激な金利上昇は、銀行の保有する債券の価値を下げ、大きな含み損を生む可能性があります。2024年6月末時点で米銀の投資有価証券の含み損は約5,129億ドルに達しています。

- 金融システム不安のリスク: 長期金利のさらなる上昇は、銀行の含み損を膨張させ、金融システム不安につながる可能性があります。

テクノロジー

市場を牽引しているテクノロジーセクターへの影響はプラス、マイナスどちらもあります。

全体的な経済の規制緩和による後押しをうけながらも特定企業への規制や輸入の関税がどのように作用するかは注視が必要です。

プラスの側面

- 規制緩和の可能性: トランプ政権は一般的に企業に対して友好的な政策を取る傾向があり、特に金融やテクノロジーセクターにおいて規制緩和が期待されます。これによって企業の成長が促進される可能性があります。

- 暗号資産への支持: トランプ氏は暗号資産を支持する姿勢を示しており、これがテクノロジー企業にとってプラス要因となる可能性があります。現にBTCは選挙後急騰、高値を更新しています。

マイナスの側面

- 規制強化のリスク: 巨大テクノロジー企業(GAFAなど)への風当たりが強くなる可能性があり、特にメタやアマゾンに対する規制が強化されることが懸念されています。

- 関税政策による影響: 半導体の国内回帰支援策を継続していますが、関税引き上げは、特に中国製品への依存度が高いテクノロジー企業にとってコスト上昇をもたらすリスクがあります。

ヘルスケア

ヘルスケアセクターへの影響はどちらかというとネガティブにでそうです。

一概にはいい悪いの判断が難しいですが、医薬品価格の引き下げや特許に関する規制緩和などは企業によってはマイナスに大きく働きます。

プラスの側面

- リショアリング推進: トランプ氏は必須医薬品の製造拠点を米国に戻すことを提唱しており、これは国内の医薬品企業にとって有利に働く可能性があります。

- 医薬品価格引き下げ: 他国の巨大企業と戦い、医薬品価格を下げることで自国の医薬品企業を優位にする施策を打ち出しています。これは国内の製薬会社にとってプラスとなる可能性があります。

マイナスの側面

- 規制緩和の可能性: トランプ前政権下では、医薬品の特許に関する規制緩和が提案されていました。これは一部の製薬企業にとってはマイナスとなる可能性があります。

- バイオテクノロジー推進の遅れ: バイデン政権下で進められていた「がん・ムーンショット」計画などのバイオテクノロジー推進策が後退する可能性があります。

- イノベーションへの影響: トランプ政権の政策によっては、デジタルヘルスなど新たな技術革新への取り組みが影響を受ける可能性があります。

まとめ

2024年11月の大統領選でトランプ氏が圧勝し、共和党のレッド・スウィープが実現したことで、エネルギーや金融など特定のセクターには大きな追い風が吹いています。

一方で、長期的な財政赤字や金利上昇のリスクも潜在的に存在します。

投資家としては、短期的な追い風と長期的なリスクのバランスを考慮しながら、セクターごとの影響を注視する必要があります。今回の変化を機に、柔軟な戦略を立てていきましょう。

コメント