ここでは金の投資、特に金鉱株の投資に興味がある方に金鉱株投資の特徴を解説します。

・金への投資に興味があるけど、儲かるの?

・アメリカの金鉱株ってどんな銘柄があるの?

・金鉱株はどうやって選べばいいの?

結論

先に、結論です。

・金鉱株への投資は金そのものへの投資より大きく儲けられる可能性がある

・金鉱株の中でも採掘コストが高い銘柄はボラティリティが高い

・金鉱株はタイミング投資、バイアンドホールドには向かない

・金の今後の価格推移を予測して、リスク許容範囲内の投資をしよう

金へ直接投資するなら金ETF

金への投資法はいくつかありますが、株式投資をすでにやられている方は金ETFへの投資が一番良いかと思います。

金は株や債権といったペーパー資産ではなく、ちゃんと実物がある現物資産ですので、揺るぎない価値がありある意味株価よりずっと安定しています。

金への投資がアセットアロケーションのメインでない限り、株のように取引ができ流動性の高い金ETFへの投資をおすすめします。

具体的にはSPDRゴールドシェア(ティッカーシンボル:GLD)

他の投資法は「金への投資はおすすめ? 〜 金の特徴、メリットとデメリット 〜」も参照ください。

金鉱株でレバレッジをかける

もし金へ積極的に投資をするならば、金鉱株への投資を検討するのも良いと思います。

金鉱株とは金山から金を採掘している企業です。

金鉱株の株価は金価格の上昇以上に値上がりします。

こちらは金価格とアメリカの金鉱大手ニューモントの株価推移です。

紫のニューモンとの株価の方がボラティリティが高い(値幅が大きい)のがわかると思います。

このチャートは過去5年の推移ですが、金の価格が46%の上昇であるのに対しニューモンとは88%の上昇。

実に2倍以上の差があります。

ただこれは下落局面でも同じことが言えます。

下落する際は金鉱株の株価は金の価格以上に下落、壊滅的被害を受ける可能性もはらんでいます。

この点は十分に注意が必要です。

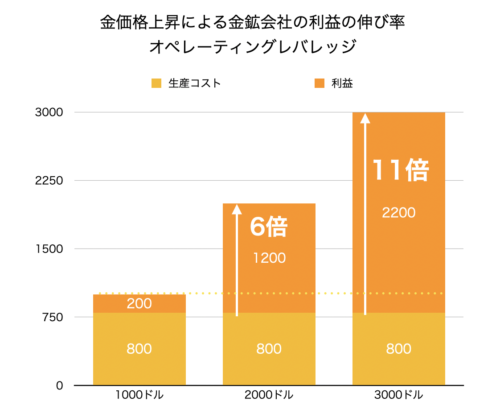

金鉱株が実際の金よりボラティリティが高くなるのはオペレーティングレバレッジが働くからです。

金の採掘コストは一定で金の価格が上がると利益率の伸びが金の価格上昇を追い抜くことになります。

例えば1オンスの金を採掘するのに800ドルかかるとして金の価格が1000ドルの時の利益は200ドルです。

これが金の価格が2000ドルになると、金価格は2倍ですが、金鉱会社の利益は6倍になります。

金価格が3倍になると金鉱会社の利益は11倍に跳ね上がります。

採掘コストと値動き

金鉱会社は各社金山から金を採掘しますが、採掘にかかるコストは各社開きがあります。

大きな金鉱会社はアメリカ、カナダ、南アフリカにありますが、アメリカ、カナダ企業の方が南アフリカ企業よりも採掘コストが安いです。

これは南アフリカの採掘がアメリカ、カナダとは異なり地中奥深くを掘る手間のかかる採掘法だからです。

そして値上がり幅が大きいのは採掘コストが高い企業の株です。

例えば採掘コストが1オンスあたり800ドルのA社と1200ドルのB社があるとします。

仮に金の価格が1500ドルから3000ドルにあがった時A社の利益の伸び率は3倍ですが、B社は6倍と大きく伸長します。

これは下落時も同じで、下落した際にどこよりも打撃を負うのはB社ということになります。

ですので、金に積極投資、絶対これから上がる、大きく設けてやると思う方は採掘コストの高い銘柄を選び、

もう少し懐疑的、金には投資したいけどそこまでリスクは取れないという方は金のETFを買うか、金鉱株でも採掘コストの低い銘柄を選ぶのが良いと思います。

主要金鉱株と採掘コスト

世界の主要金鉱株と採掘コストは下記です。

| 金鉱会社(ティッカー) | 採掘コスト USD |

| バリック(GOLD) | 894 |

| アグニコイーグル(AEM) | 938 |

| ヤマナ・ゴールド(AUY) | 960 |

| ニューモント(NEM) | 966 |

| キンロス・ゴールド(KGC) | 983 |

| アングロゴールド・アシャンティ(AU) | 992 |

| ゴールドフィールズ(GFI) | 1098 |

| ハーモニー(HMY) | 1207 |

採掘コストが一番高いのがハーモニー(HMY)南アフリカの金鉱会社です。

もし金鉱株にかけるなハーモニーのような高コスト体質の会社にかけるのもありです。

ただ価格変動が荒く、ハイリスクなのでご注意を。

一番有名なのがバリックゴールド(GOLD)とニューモント(NEM)です。

金の生産量1位は「バリック・ゴールド」でしたが、合併によって「ニューモント」が現在、世界最大の金鉱企業となりました。金鉱株の中で一番取引されているのがこの2社です。

ハーモニーなどと比べローコストで金が取れるので、金価格が多少落ち込んでも利益を確保できます。

バリックゴールド は投資の神様ウォーレン・バフェット率いるバークシャーハサウェイが購入をした銘柄でもあります。

因みにこれらの金鉱株をまとめてETFで買うことも可能です。

2つご紹介します。

GDX:ヴァンエック・ベクトル金鉱株ETF

大手の金鉱会社を投資対象にしたETFです。

GDXJ:ヴァンエック・ベクトル中小型金鉱株ETF

小規模な金鉱会社に主に投資しているETFです。

こちらの方がボラティリティが高く価格が暴れます。

もし、金鉱株全体に投資をしたいのであればこれらのETFへの投資も良いと思います。

各社のバリュエーション

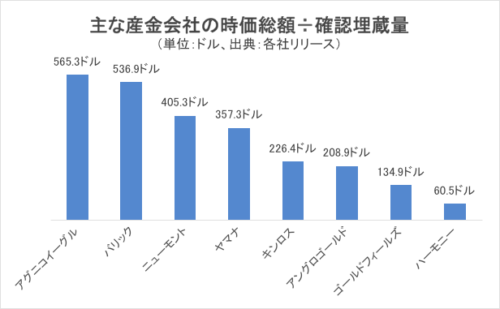

もう一つ金鉱株を比較するのに参考にできるのが、各社の確認埋蔵量に対して投資家がいくらを払っているかという数値です。

時価総額 ÷ 確認埋蔵量 で確認できます。

1位のアグニコイーグルと最下位のハーモニーでは10倍近く違います。

同じ金なのに差がつくのは採掘コストや経営体制の違いから投資家がお金を払う額がこんなにも異なります。

それだけアグニコイーグルは企業として信頼されているいうことになります。

ただ売っているのは同じ「金」ですから、ハーモニーを買うということは金鉱株の中で一番安く埋蔵されている金を買える、アグニコイーグルの金は相対的に割高とも捉えることができます。

金鉱株はタイミング投資

金はETFなどで守りの資産として保有するのであれば長期投資のバイアンドホールドで良いですが、

金鉱株は基本的にタイミング投資です。

金が上がる局面で買い、金の下落局面の前に売り切る必要があります。

そうでないと、オペレーティングレバレッジもかかっているので、どんどんとさがります。

金鉱株保有後はマーケットをウォッチして、金の上昇がこれ以上望めないと考えたら売り切る必要が出てきます。

注意すべきは、金鉱株は実際の金よりも早く高値をつけて、早く下落を始めます。

こちらは金価格と金鉱株のETF(GDX)の比較チャートです。

2011年の上昇局面をみると、どちらも2011年8月に天井をつけていますが、金鉱株ETFの方がその以前2010年の12月から価格の伸びが鈍っているのが分かります。

ですので、金価格が伸びていても金鉱株の伸びが鈍化してきたと感じたら少しづつ売りに走るのが賢明と言えそうです。

もちろん大前提としてマクロ視点でいつまで金が伸びるかというシナリオを持っておくことも大切です。

詳しくは「金への投資方法:【金投資のベストなタイミングはいつ?】金の価格が動く要因を知ろう」を参照ください。

まとめ

金鉱株は金上昇局面ではとても魅力的な投資先です。

うまくいけば株以上に儲けることも可能です。

・金鉱株への投資はオペレーティングレバレッジ がかかるだけ金への直接投資よりも大きな儲け(損失)が望める

・金鉱株の中でもボラティリティ(株価の値幅)が大きいのは採掘コストの高い銘柄

・金への積極投資はマクロを捉えタイミングの見極めが重要。金よりも先に下落が始まる

(タイミングについては「金への投資方法、金投資のベストなタイミングはいつか」を参照ください)

無料メルマガ「年100回配当」投資術

米国で30年以上の歴史のある金融リサーチ機関、The Oxford Clubが無料メルマガのキャンペーンをしています。

インデックス投資とは全く異なる配当投資法、時間は多少かかるけど誰もが低リスクで再現性高く利回り100%を目指せる方法が学べます。

配当投資で長期保有、着実にコツコツ、安定配当などを得たい人には特にオススメです。

メルマガは完全無料!配信はいつでも止められます。とりあえず情報はとっておきましょう!

コメント