ここでは

シンガポールに住む方に

シンガポールでシンガポールリート投資がおすすめな理由

を解説していきます。

シンガポール在住者にはリートがおすすめ

私は2019年11月現在シンガポールに住んでいます。現在シンガポール5年目です。

いくつか金融商品には手を出してきましたが、シンガポールリートはシンガポール在住だからこそ購入できるとても魅力のある商品だと感じています。

私は2017年半ばから少しづつシンガポールのリートを買い増してきており、

これまで約 SGD 21,000を投入し現在評価額 SGD 26,600 ( +SGD 5,600 ) 配当年率約5% ほど受け取っています。

大した金額ではありませんが、評価額が3年満たない期間で+26%に加え、配当ももらえているので満足しています。

それでは シンガポールのリートがおすすめな3つの理由をご紹介します。

① 税金

一つ目は税金が掛からないということです。

シンガポールでは

株の売却益(キャピタルゲイン)にも、配当(インカムゲイン)にも税金がかかりません。

日本で日本株やREITに投資していれば約20%税金で持っていかれます。

例えば100万円を配当5%の株に投資しても、配当額は5万円ですが、そこから税金を約20%引かれ受け取りは4万円になります。

実際の受け取り額の配当利回りは4%となります。

これがシンガポールでシンガポールREITもしくはシンガポール株に投資していれば5万円まるまる受け取れます。このメリットはとても大きいです。

人気のあるアメリカ株はシンガポールから投資すると、シンガポール側は無税ですが、アメリカ側で30%とられます。

(アメリカ株を日本で購入するとアメリカ側で10%, 日本側で約20%取られます。)

株を無税で売買できるチャンスはなかなかありません。是非シンガポールにお住いのうちに。

*日本に帰った際は引き続きシンガポールの証券口座を維持することは可能ですが、売買を行う場合は日本の法律に従い約20%の税金支払いが発生します。無税なのはあくまでシンガポール在住期間中のみです。

② 高配当

2つ目は配当が高いということです。

リートは元来配当が高めな商品ですが

シンガポールのリートは世界のリートと比べても優秀です。

以前つぶやいた、幻冬舎さんの記事にわかりやすいデータが載っていましたので参考にします。

上記は世界の債券やリート、株式の配当利回りを表にしたものです。

シンガポールのリートの配当利回りは先進国の中でトップです。

例えば日本のリートの平均配当率は3-4%ですが、シンガポールのリートは5-6%あります。

配当が好きな方にはもってこいの投資商品です。

③ シンガポールの不動産の特性

3つ目はシンガポールの不動産が比較的安定しておりリスクが限定的というところです。

リートは不動産投資です。

そして不動産投資は中程度のリスク商品となります。

短期的に爆発的に資金を増やしたい人には向いていませんが、長期的に比較的安定した資産形成を求める方には向いた商品となります。

シンガポールのリートはその多くがシンガポールの不動産を投資対象としています。

シンガポールは地震や津波、豪雨などの自然災害がほぼ0に近いとても地理的に恵まれた国です。

そして商業、物流、エンタメ等アジアのハブとなる国です。国自体もこれをよくよく理解しており国策としてアジアの中心として国を作ってきました。

以前ほどの爆発力はありませんが、国の経営がしっかりしていますのでリスクは限定的とみています。

またシンガポールリートは種類も多く、中には海外物件に投資しているものもありあすので、国をまたいだ分散投資も可能なのも魅力の一つです。

ただいくらリスクが限定的とは言え、投資ですのでリスクはあります。

低リスク商品をご希望であれば債券や保険等をお勧めします。

シンガポールリートのデメリット

さて上記理由からとてもお勧めなリートですが、いくつかデメリットもあります。

為替リスク

まずは為替リスクです。

シンガポールで投資すると言う事はシンガポールドルで資産運用をすると言うことになります。

将来的に日本に帰ることを考えるとシンガポールドルのリスクは否めません。

しかしシンガポールドルは

他国のアジア諸国通貨に比べると比較的安定しており

国の経済の安定成長を続けているのでリスクは限定的

だと個人的には考えます。

近年リートが値上がり傾向

もう一つは近年リートが値上がりしているということです。

金利が低いことも追い風で、2018年末からリートの価格がうなぎ上りに高くなってきています。

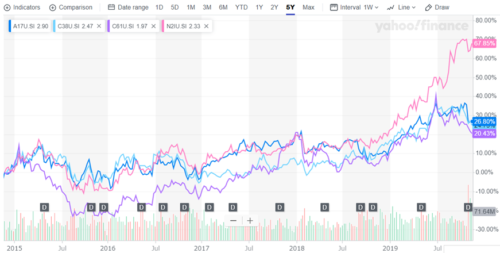

下記は主要リート4銘柄の過去5年の株価推移です。

2015年~2018年までの値動きの方が個人的には安心します。。

配当狙いの長期投資であればあまりチャートは気にするのはよくないのですが、それでも少しでお安い時期に買いたいものですよね。

先日から少し下がってきましたが現在、私も買い増しを少し渋っています。

まとめ

シンガポールリートは

課税されない、配当の高い、比較的安定した

おすすめ商品です。

シンガポール在住者のみ手をだせる商品ですので、シンガポール在住中に是非検討を!

おすすめ銘柄はこちら

リート選びのポイントはこちら

長期投資にはシンガポールリートはおすすめ!

配当再投資でどんどん資産をふやそう!

コメント

こんにちは。大変勉強になる情報をこのような形で発信いただき、誠にありがとうございます!投資を始めたばかりの初心者なので、このくらいの知識レベルに到達するまで、後どれくらい勉強すればいいものか、頭が痛いです(笑)。

さて、シンガポールREITについて質問させてください。ブローカー のWatchlistなどで確認すると、この一年、軒並み値を下げ続けている印象です(おすすめの数点だけをさっと見ただけですが)。ぽちゃさん的にはこれは買いのチャンスととらえられているのか、いつか上がるから我慢時なのか、リバランスでSG REITの比率を下げていくことも検討されているのか、どのように分析されていますでしょうか。

ちなみに私はInteractive brokersを使用していて、現在投資額のほとんどをIWDA.Lに入れているのですが、折角シンガポールにいるのでREITも考え始めたところです。) どうぞよろしくお願い致します。

コメントありがとうございます。

私もまだまだ勉強が足りませんが、少しでもお役に立てていれば嬉しいです !

ご質問の件、おっしゃるとおり最近シンガポールリートの値動きは総じて良くないですね。

私も今後のシンガポールリートのポートフォリオへの組み込み比率には頭を悩ませています。

コロナによる影響が大きいと考えますが、まだしばらくグズグズするかもしれません。

ただ全体としてはシンガポールの地価は上がっていますので長期的にはあがっていくのでは、と感じています。

あとは、配当をどう考えるかかと思います。

シンガポールリートはやはり不動産投資ですので、キャピタルゲインよりインカムゲインにリートの強みがあります。

シンガポール在住中であれば非課税取引ですので、配当を得たいということでしたらシンガポールリートはいいと思います。

単純に値上がりだけで考えるとアメリカ株ETFもしくは現在投資されている全世界ETFなどを買っておいた方がよいかもしれません。

実際私も今はそちらに魅力を感じアメリカ株への投資比率をあげています。もしかするとこちらの方が資産形成が早いかもしれません。

悩ましいですね 笑

まとまりなく、お答えになっていないかもしれませんが、以上です。

ブログ読んでいいただき、ありがとうございます。励みになります!

ぽちゃさん、

さっそくご丁寧な回答をいただき、ありがとうございます。なるほど… 現在はフルタイムで働いて収入がある状態なので(つまりインカムゲインの優先度は低い)、まずはETFになるべく投資して、REITは少し待ってみようかなぁと思います。ただ、おっしゃるようにCOVID-19下、今がよすぎるだけでポートフォリオが株一択でいいものかとは考えています。

今、私的にすごく難しいのは、最終的に日本に帰ることを考えないといけないところでして(税金とか、SGに後5年いるのか20年いるのかで投資の仕方も変わってくるでしょうし)、ぽちゃさんは全部自分で勉強されて判断されていますか?SG、US、日本発のそれぞれの投資情報はたくさんあるのですが、国をまたいで生活する場合の、それぞれの国の特性やライフプランも併せて投資戦略を考えるには、どう考えても知識が足りず困り果てています。

先日VOOに少し入れてみて、初めてUSのETFは、絶対に配当金を出さなければいけない(つまり30%源泉徴収)=自動再投資しないということを知りました(苦笑)。IWDA.Lと違うんですね。。。そうなるとIWDA.Lに絞った方がいい気がしますが、売って使うのは日本に帰国後だと考えると、US ETFの方がいいのかしら(税率が5%ほど低くなる)? でもSGを離れる直前にIWDA.Lを売ってそのお金でUS ETFや債券に入れればいいのかしら?云々。もう知恵熱でます!!(独り言です、済みません)

今後とも、ぽちゃさんのブログで勉強させていただきます。YouTubeもフォローしてます!