高配当の銘柄って魅力的だけど、配当って高ければいいってわけでもないみたい。

配当利回りってどのくらいが目安なのか知りたい。。

こんな疑問に答えていきます。

投資において配当の意味を理解しておくことは非常に有意義です。

配当を正しく理解できると企業を分析する力もあがりますし、投資パフォーマンスもでやすくなります。

ここでは株式投資初心者の方向けに配当の目安、配当の考え方について解説します。

是非参考にしてみてください。

- 配当の目安

- 配当とは

- 高配当と無配当株それぞれのメリットデメリット

- 配当利回りと銘柄の選び方

シンガポールと東京二拠点サラリーマン投資家。運用額4,500万円、年間受取配当70万円。

2018年配当の存在すら知らない状況から投資スタート。その後、投資の重要性を知り備忘録としてブログにて発信開始、最高月間4万PV。

2021年Youtube開始、2022年に「シンガポールでのお金の増やし方」を出版(レビュー★4.5)。

シンガポールの日系最大級メディアSingalifeにて継続的に投資セミナーに登壇中。

配当利回りの目安

配当利回りの目安は概ね1.5 ~ 2%が適正です。

一般的には配当利回り3%以上の銘柄を高配当といい、1%を切る銘柄を低配当という呼び方はしませんが、銘柄の中には配当を出さない無配株もあります。

配当利回りの目安は国や対象商品や業界でも異なります。

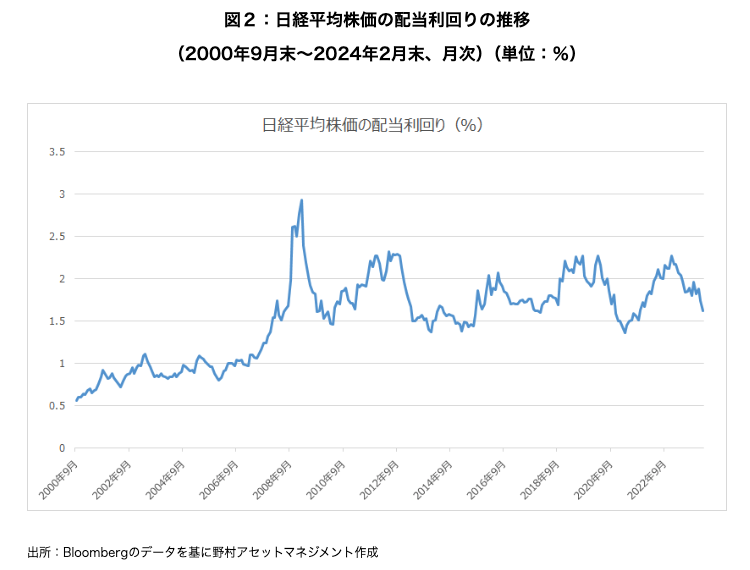

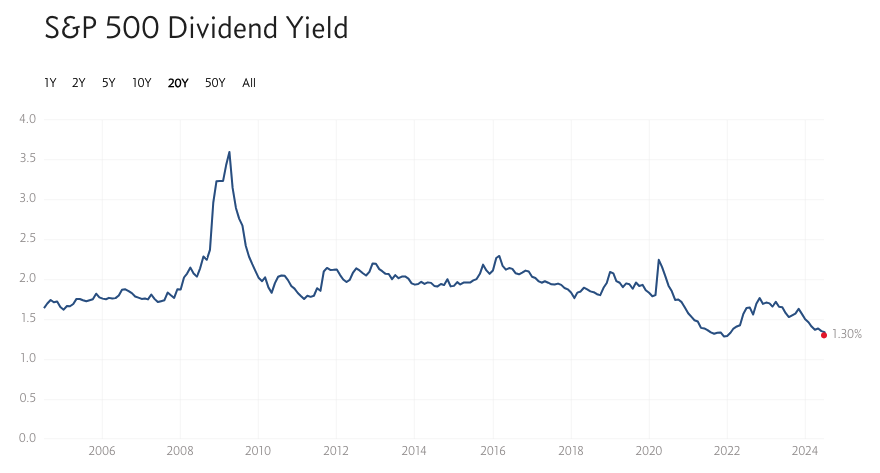

日本株式とアメリカ株式市場の全体の配当利回りの過去推移が下記です。

どちらも1.5~2%前後の配当利回りです。

配当利回りはビジネスモデルによっても変わってきます。業界別の配当利回りをみると性格の違いが見えてきます。

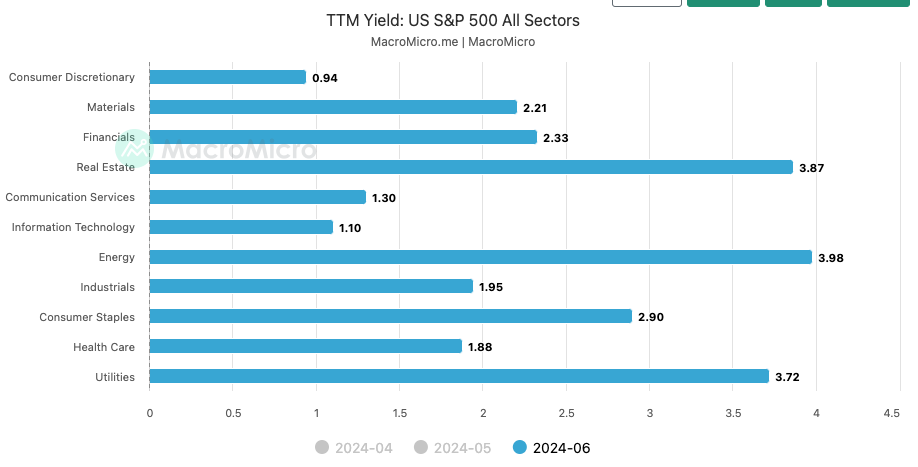

以下はアメリカの業界別配当利回り(2024年6月)です。

エネルギーやREIT、ユーティリティが配当利回り3%以上と高め、IT、一般消費財、コミュニケーションサービスが1%前後で低めです。

もちろん銘柄によって配当利回りはまちまちですが、市場全体では1.5~2%ということと業界別の配当利回り水準を大体把握しておくと投資をする際に役に立ちます。

ここからそもそも配当とは何なのか、なぜ高かったり低かったりするのか、それぞれのメリットデメリットについて解説します。

配当とは? 利回り、増減配について

配当とは「会社が事業で得た利益の一部を、株主へ支払うもの」です。

配当は1株に対して〇〇円といった格好で支払われます。

例えば1株 10 円配当する株を1,000 株持っていれば 10,000円の配当金を受け取ることができます。(実際にはここから税金が引かれた額が受け取り金額になります。)

配当金額は一株当たりで決まりますので保有株数が多ければ多いほどたくさん受け取れます。

配当利回りとは配当の年間利回りのことで

「 1株あたりの配当金 / 株価x100 」で計算できます。

例えば

1株あたり配当が 10円、株価が 1,000円の株の配当利回りは

10 / 1,000 x 100 = 1% となります。

配当額は株価とは直接的には関連しませんので、

例えば先ほどの株の株価が1000円→1200円に値上がりした場合、利回りは

10 / 1200 x 100 = 0.8% となり、配当利回りは薄まります。

そのため配当が高いと思っても株価が下落傾向にあることもありますので注意が必要です。

配当は通常年に1~4回実施されるます。実施日は各証券口座画面で確認ができます。

配当は常に一定というわけではなく、企業は配当を増やしたり、減らしたりします。

増えることを増配、減ることを減配と言います。

安定的に配当をだす企業もいますが業績に応じて配当を増減したりする企業もあります。

その為、ある株を配当目的で買う場合はこれまでの配当がどれだけでているのか、安定的にでているか、増配傾向か減配傾向かも確認が必要になってきます。

配当あり、なし。どちらがお得?

さて、株主にとってありがたい配当ですがすべての企業が配当を出すわけではありません。

業績が悪くて利益が出ていない企業はそもそも配当金を出せません。

業績がよくてもベンチャー企業などは事業拡大の為に事業投資にお金を回し配当をださないケースもあります。例えばアマゾンやメルカリといった成長企業は配当0の無配企業です。

逆に配当利回り3%、5%といった高配当をだす企業も存在します。

銀行や大手商社は配当が高い傾向にあります。

アメリカ株にはP&G,コカコーラなど50年以上にも渡り増配を続けている株も存在します。

ただ、配当は高ければよいというシンプルな話ではありません。

配当をたくさんだす高配当株にもデメリットもありますし、まったく配当をださない無配当株のメリットもあります。それぞれのメリットとデメリットを見ていきましょう。

高配当株のメリット

配当を現金で受け取れる

利益を確定し現金として受け取れるのは配当の何よりの魅力です。

無配株は経営効率からすると配当をだす企業より効率的ですが、経営が必ず効率的に行われるとは限りません。企業は利益を内部保留したのちそのまま溶かす可能性もあります。

しかし現金はうそをつきません。

受け取った現金を同じ銘柄もしくは別の銘柄に再投資することもできます。

株価に比べて配当は比較的安定している(計画できる)

株価はどう動くか誰にもわかりません。

しかし安定的に配当をだしている株の配当はある程度一年でいくらもらえるか予測がつきます。計画的に資産を増やすことができます。

高配当株のデメリット

配当を受け取る際に税金がかかるので複利の効果がききにくい

配当を受け取る際には税金がかかります。

日本株であれば約20%、アメリカ株だと約30%かかります。

無配当株の場合は配当株が配当に当てる利益を税金を支払うことなく内部留保できます。そしてこの利益分の金額をフル活用して事業に投資し業績の最大化を目指すことが可能です。

業績があがれば株価が上がり、株主はキャピタルゲインを得ることができます。

配当をちょこちょこ出すとこの事業投資原資が目減りしているということになり、企業成長にはマイナスに働きます。

投資の神様ウォーレン・バフェットもこれを理由に配当を嫌っています。その証拠にバフェットの会社バンクシャーハザウェイは無配株です。

配当を再投資しないと株の利回りが悪化

配当を受け取り、それを再投資するのであれば税金分複利の損をするだけですが、受け取った配当を使ってしまうとそれだけ保有株の利回りが悪化します。

配当を受け取るということは、その企業の利益を一部受け取るということなので、ある意味その株を一部売るのと同じ意味です。

例えば

アメリカのETF銘柄の無配のVOOと高配当のVYMは過去1年(2018/12-2019/12)の利回りを比較するとVOOは+12.5% VYMは5.8%です。

単純に考えると配当を再投資しないと6.7%も利回りが悪化するということになります。(もちろん単純比較はできませんが。。)

これを避ける為には配当株を選んだ場合でも資産を増やすなら再投資を行うべきです。

ちなみに、書籍「株式投資の未来~永続する会社が本当の利益をもたらす」で有名なシーゲルは配当再投資こそが最大のリターンをもたらすと主張しています。

高配当株は大きなキャピタルゲインを望めない

高配当株は比較的大きくて古めの企業が多く、大きな成長が望めない傾向にあります。

例えば、売上1兆円の企業が10%成長するには1000億円の売り上げが必要ですが、売上100億円の企業なら10億円の売り上げ増で達成できますね。

大きく成熟した企業は配当を出す体力はあるのですが、爆発的な成長は望めないので事業成長によるキャピタルゲインを狙いにくい株となります。

資産を増やすのに原資と時間がかかる

高配当株で資産を増やそうとするとキャピタルゲインよりインカムゲインを狙う恰好になります。

そしてインカムゲインで資産を増やすには長い時間とそれなりの原資が必要になります。

例えば投資原資となるお金を1億円持っていれば、3%配当で年間300万円が入ってきます。

ところが原資が100万ですと年間3万円で、この3万円を再投資しても資産形成には時間がかなりかかります。

無配株のメリット

事業投資に回せるお金が増えるので業績アップにつながる

配当をしない分、その分の利益をすべて内部に留保し事業拡大に必要なマーケティングや設備投資に使えます。

これによって成長を加速させ株価を押しあげることが可能です。

株主にとってはキャピタルゲインへの期待が高くなります。スターアップなどまだまだ成長の伸びしろがあるイケイケどんどんな会社は無配が多いです。

先の税金の面からも利益が薄まることなくパフォーマンスが出やすい。

企業にキャッシュが残るので経営の安全性が増す

利益を内部留保するということは純粋にキャッシュが増えます。

不足の事態、例えば短期的に赤字になったり、リーマンショックや東日本大震災など外部要因などでも経営の安全性を保つことができます。

自己資本比率が高い企業は株を持っていても安心感があります。

無配株のデメリット

内部留保が必ずしも成長に繋がらない

配当をださずに利益を内部留保して事業投資したにもかかわらず、そのお金が有効に使われず企業が溶かす可能性があります。

資金が潤沢にあるから必ずしも良い経営ができるわけではありません、限られた資金だからこそ効率経営が実現したりイノベーションが起きたりします。

そして成長期待がある分、期待よりも成長が鈍いと株価に影響が出やすいのも無配株です。

配当の考え方

これまで見てきたように配当のありなしはそれぞれメリットとデメリットがあります。

大事なのはその株の配当がなぜその配当利回りになっているのかを考え、それを理解した上で投資することです。

高配当なのは、ただ単に株価がさがっているからかもしれません。

無配なのはキャッシュが足りないだけかもしれません。

そしてキャピタルゲインとインカムゲインを合算して総合的にその株を評価することです。

例えば配当利回りが2%と4%の企業があるとします。

配当だけ(インカムゲイン)を考えると配当4%の株の方が良い気がしますが、

もし配当利回り2%株の株価値上がり率が利回り4%株の値上がり率より2%以上高ければ配当利回り2%の企業の方が投資対象としては優秀と考えることもできます。

自分はこの株を買って配当でインカムゲインを狙うのか

もしくは株価の値上げを見越してキャピタルゲインを狙うのか

その株を保有する意味と理由を自分なりにクリアにしておくと良いと思います。

高配当株も無配株も一長一短。

それぞれのメリットとデメリットを理解して自分にとってベストな株に投資をしよう!

無料メルマガ「年100回配当」投資術

米国で30年以上の歴史のある金融リサーチ機関、The Oxford Clubが無料メルマガのキャンペーンをしています。

インデックス投資とは全く異なる配当投資法、時間は多少かかるけど誰もが低リスクで再現性高く利回り100%を目指せる方法が学べます。

配当投資で長期保有、着実にコツコツ、安定配当などを得たい人には特にオススメです。

メルマガは完全無料!配信はいつでも止められます。とりあえず情報はとっておきましょう!