ここではシンガポール在住者向けに

シンガポールリートの中で買ってはいけない(と思う)銘柄を5つご紹介します。

シンガポールリートは高配当でキャピタルゲインも狙える優秀な投資対象ですが、どれを買っても良いというわけではありません。

「折角シンガポールリートで投資を始めたに損をした。。」とならないように今回ご紹介する避けたい銘柄を参考にしていただければと思います。

私は実際これらの銘柄は避けています。現在シンガポールリートで SGD 40,000.-運用、選んだ銘柄はコロナショック前までは全てプラスでした。

それでは早速いきましょう

シンガポールリート:買ってはいけない銘柄5選

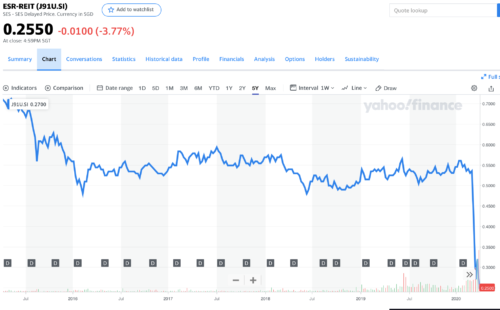

1. ESR-RIET

ティッカー: J91U

時価総額 : SGD 876 Million

PBR : 0.53

ROA : 3.36%

ROE : 0.6%

配当 : 12%

ESRーREITはシンガポールに36不動産を持つリートです。

複合型リートで、倉庫、オフィス、工業系と分散されていて一見悪くなさそうなのですが、数字がよくありません。

昨年は利益が出ていません。ROEは0.6%というとても低い水準。

配当が高いですが、リート価格はじりじり停滞しており今後も期待できそうにありません。

2. Sabana Reit

ティッカー : M1GU

時価総額 : SGD 284 Million

PBR : 0.47

ROA : 2.91%

ROE : 3.44%

配当 : 11.85%

Sabana Reitはシンガポールに18不動産を持つリートです。倉庫と工業系不動産です。

こちらも配当は高いのですがROEは3%と低いです。

価格推移がかなり悪いです。利益率はESRよりは若干ましな気がしますが、株価推移はESRよりも悪く下がり基調でです。

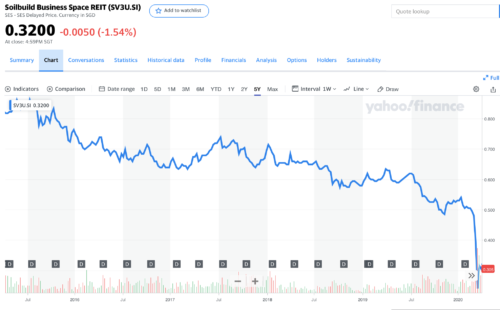

3. Soilbuild Business Space REIT

ティッカー : SV3U

時価総額 : SGD 410 Million

PBR : 0.5

ROA : 3.06%

ROE : 4.38%

配当 : 11.75%

Soilbuild はシンガポールとオーストラリアに約15不動産を持つリートです。

ビジネスパークを含むオフィス系と工業系不動産を運用しています。

こちらもROEが低く、利益が出ていません。

価格もどんどん下がっていますね。できれば避けたい銘柄です。

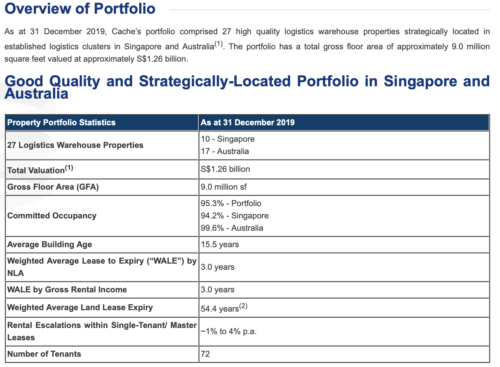

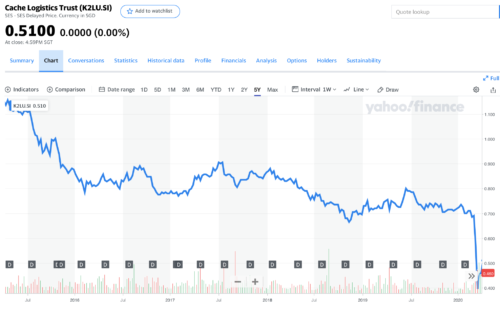

4. Cache Logistics Trust

ティッカー : K2LU

時価総額 : SGD 540 Million

PBR : 0.73

ROA : 3.53%

ROE : -0.99%

配当 : 11.71%

Cache はシンガポールとオーストラリアに約27不動産を持つリートです。

全てロジスティックス倉庫系です。同じロジスティックスでMapletree がありますが、天と地の差です。ROEはまさかのマイナス。利益が出ていません。

5. 海外のリート

5つ目は特定銘柄というわけではないのですが、SGXで取引されている海外リート全般です。

具体的にはこういった銘柄です。

- Eagle US Hospitality Trust アメリカ

- Lippo Mall Indo Retail Trust インドネシア

- Keppel Pacific Oak US REIT アメリカ

- First Reit インドネシア

- Cromwell European ヨーロッパ

- Sasseur REIT 中国

- EC World REIT 中国

それぞれ細かくファンダメンタルズ確認してないのであまり適当なことは言えませんが、総じて配当は高いのですが、値動きがどれも良くありません。

個人的にはシンガポール在住の方はシンガポールに不動産を持つリートへの投資をおすすめします。

自分と全く関連がなく、いったこともない国や地域への不動産への投資はリスクが高いと考えます。

高配当に気をつけよう

今回あげた銘柄の共通点はこちら

- 配当が高い:10%以上

- 時価総額が小さめ

- PBRが低い

- ROEが低い

初めてシンガポールリートへの投資を検討する際、一番気になるのが利回りだと思います。

こんなに高い利回りの商品があるのかと胸を躍らせるかもしれません。

ただ高い配当だけに目がくらむと利益が出ていない、いけてない銘柄を掴むことになりかねません。注意ください。

例え配当10%としても一年で株価が4%下がったら実質利回り6%です。

一方、優良リートは配当4%を出し、株価も10%上がる可能性があります。この場合実質利回り14%です。

シンガポールリートの旨味は高い配当+ある程度のキャピタルゲインが狙えることです。

配当だけでなくキャピタルゲインも考慮して投資判断をしたいですね。

シンガポールリートは素敵な商品。でも何でも良いわけではありません。

ダメ銘柄にはお気をつけください。

逆におすすめ銘柄はこちら↓

銘柄選びはこちらも参考にお使いください↓

コメント

シンガポールREITは魅力的ですね。現在は保有していませんが、一時期アイザワ証券の口座で数年間保有していました。当時はシンガポールへ業務出張が度々あり、仕事の合間にREIT保有物件を見に行ったもの。

個人的にはSUNTEC REITが好みで、Keppel,Asccot,Ascendas,Mapletreeあたりがメインでした。SabanaやLippoも平気で保有していました。webで当然吟味しました。

Malaysia Reitも少しかじり、Capitaland MLやAmanahRaya REITあたりをお試しで。

当時参考にしたのは当時はS-Reit Dataと言われていた現Fifth Personのサイトや個人でS-REITのブログを開けていたシンガポール人のwebでしたね。

当時のSGDレートは60円程度だったので、結果としては結構儲かりました。四半期ごとに万単位で配当が飛び込むのは快感でしたね。現在の平均利回りは私が保有していた頃に近づいてます。手放した背景ですが、SGDレートが90円に近づき、利回り平均が6%を割り込んで、そろそろ潮時かなぁと思った事と、海外赴任を命ぜられて証券投資どころでなくなったこと、アイザワの取扱縮小(買い増し不可)が理由。投資生活で初の塊っぽい利益でした。

日本に帰任したので証券投資を再開し、そういえばS-REITは今いかにと思って探していたらここにたどり着きました。海外口座を開いて直接投資も悪くないけど、使い勝手は日系がいいので、S-REIT投資はETF経由になりそうですが、hpはチェックしておくつもりです。

REITは豪州や米国、欧州にも手を出しましたが、金利上昇傾向なのでしばらくは様子見かな。WestFieldとUnibail-Rodamcoがいつの間にか合併していて面白いのだけど今は辛抱。

現在の資金配分は米ドルMMFが半分、残りは米国ETF絡みと個別株で日本株はほぼゼロ。

コメントありがとうございます。

シンガポールREIT投資されていたんですね。当時レート60円とのこと、為替でもかなり利がのっていて羨ましい限りです。

私も帰国後にS-REITどうしようかなと考えたりします。配当は嬉しいですが帰国すると課税されてしまうので。

今はどれも値動きが悪くなかなかアクションをとりずらいですが、投資はなかなか難しいですね。日々勉強です。