ロボアドに興味があるんだけど、

ROBOPROとウェルスナビどっちがいいの?

同じロボアドでも両者は内容がかなり違います。

違いを解説しますね!

ここではロボアドバイザーサービスを展開するROBOPROとウェルスナビの比較をした上で、どちらのサービスがあなたに合っているかをわかりやすくお伝えします。

私は実際に株式等で3500万円ほどを運用。株の他にも投資信託、リート、仮想通貨など幅広い投資経験があり、投資セミナーのパネリストとしても活動をしています。個人投資家の目で2つのサービスを比較をしていきます。

本記事は読むことで、下記のことがわかります。

・ROBOPROとWealthNaviの違い

・それぞれのメリット、デメリット

・両者の過去のパフォーマンス

・自分に合ったサービスはどちらか

是非参考にしてみてください。

シンガポールと東京二拠点サラリーマン投資家。運用額4,500万円、年間受取配当70万円。

2018年配当の存在すら知らない状況から投資スタート。その後、投資の重要性を知り備忘録としてブログにて発信開始、最高月間4万PV。

2021年Youtube開始、2022年に「シンガポールでのお金の増やし方」を出版(レビュー★4.5)。

シンガポールの日系最大級メディアSingalifeにて継続的に投資セミナーに登壇中。

>>【2023年】おすすめロボアドバイザー5社、完全比較!!

結論:NISA活用ならウェルスナビ、パフォーマンスならROBOPRO

先に結論を簡単にお伝えすると、

ウェルスナビはNISAを活用した安定した長期運用をしたい方におすすめ。

ROBOPROはAiを駆使した売買で短期でも長期でもパフォーマンスを重視したい人におすすめです。

両者は同じロボアドとして括られますが、中身は全くの別物です。

ウェルスナビは一度ポートフォリオ(株に50%、債権に50%など何に投資をするかの比率)を決めるとその比率を守るよう自動売買されて長期的に運用されます。インデックスファンドへの長期投資に近い内容です。NISAにも対応しているのもポイントです。

ROBOPROはAiが最適な売買を繰り返して資産を増やしていきます。人間ではできないダイナミックな投資もできこれが高いパフォーマンスにつながっています。Nisaには対応していません。

両者のサービスを比較した上で、あくまで個人投資家としての個人的意見ですが、

ウェルスナビのやっていることは自分でやろうと思えば手動でもできるのでわざわざ手数料を払ってまでやろうとは思いませんが、ROBOPROのAi投資は人間にはできませんし、ここまでパフォーマンスもよいので手数料を払う価値はあると思います。

ただどちらが良いかはどんな投資スタイルを考えているか、ロボアドのサービスをどう活用しようとしているかで変わってきますので本記事で両者の違いとメリット、デメリットを理解した上でどちらを選ぶかを決めていただければと思います。

それでは、まずROBOPROとウェルスナビの特徴を押さえておきましょう。

ウェルスナビの特徴

WealthNavi(ウェルスナビ)はウェルスナビ株式会社が2016年にサービスを開始した一任型ロボアドバイザーです。

「長期・積立・分散」の資産運用を全自動で行えるので誰でも簡単に資産運用ができます。

ロボアドバイザーの預かり資金としては業界No.1(*1)。

投資手法は王道。ノーベル賞受賞者が提唱する「現代ポートフォリオ理論」を元に着実に資産を増やすことを目的としており、2023年6月時点で2年以上利用している人の9割は資産を増やしていると発表しています。

*1:一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点)

ROBOPROの特徴

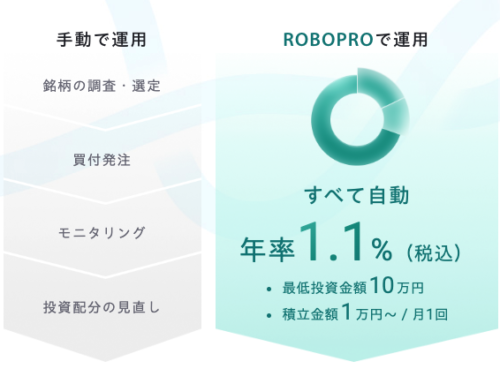

ROBOPROは株式会社FOLIOが2020年にサービスを開始した一任型ロボアドバイザーです。

ウェルスナビと同じように利用者は入金をするだけで後はロボアドが運用を一括ですべて行ってくれます。

特徴はAiを活用したドラスティックな投資です。パフォーマンスの最大化はもちろん、人間では感知が難しいリスクへの対応力が高いと評判です。

サービス開始以来、パフォーマンスで他のロボアドを凌駕。2022年に金融庁が発表したロボアド過去3年のパフォーマンスNo.1(*1)

サービス開始からまだ日が浅いですが、2022年のラップ業務にかかる投資一任契約増加件数No.1(*2)。利用者をどんどん増やしている今注目のロボアドです。

※1 金融庁公表「資産運用業高度化プログレスレポート2023」別添資料より主な投資一任型ロボアドバイザー5社比較(2022年末時点)。

※2 一般社団法人日本投資顧問業協会統計資料「契約資産状況『ラップ業務』」(2022年3月末および2023年3月末)「投資運用」契約件数(個人および法人の合計数)をもとにFOLIOにて算出。FOLIOの契約件数は、FOLIOが提供する投資一任サービスと株式会社SBIと共同開発したSBIラップの契約件数の合計値。

ROBOPRO とウェルスナビの比較表

こちらがウェルスナビとROBOPROの比較表になります。

| WealthNavi | ROBOPRO | |

| 最低投資単位 | 10万円 | 10万円 |

| 最低積立額 | 1万円〜 | 1万円〜 |

| NISA | おまかせNISAサービスあり | 非対応 |

| 運用手数料 | 3000万円まで1.1% 3000万円を超える部分0.55% (税込) | 3000万円まで1.1% 3000万円を超える部分0.55% (税込) |

| 投資対象 | 世界分散 | 世界分散 |

| 種類 | 投資一任型 | 投資一任型 |

| リバランス | 半年に1回 | 毎月+緊急時 |

| 税金最適化 | あり | なし |

| 運用 | 現代ポートフォリオ理論 | 独自のAi技術 Alpaca社ディープラーニング |

| パフォーマンス | 55.11% リスク許容度5 (2020/1 – 2023/7) | 58.16% (2020/1 – 2023/7) |

ROBOPRO とウェルスナビの共通点

ROBOPROとウェルスナビの共通点は下記です。

・一任型のロボアドサービス

・最低投資金額10万円

・最低積立金額1万円

ROBOPROとウェルスナビは、どちらも一任型のロボアドです。

ロボアドの中にはアドバイスをするだけで実際の運用はしないサービスもありまうすが ROBOPROとウェルスナビは運用まで一括で行いますので利用者は入金をするだけで投資ができます。

どちらも手間がかからないほったらかし運用が可能です。

最低投資金額10万円、最低積立金額1万円も同じです。

(ROBOPROは以前は積立投資に対応していませんでしたが2021年からサービス提供を開始しました。)

次に相違点をみていきましょう。

ROBOPRO とウェルスナビの違い、比較6選

比較1:選べるプラン

ROBOPROとウェルスナビは選べる投資プランが異なります。

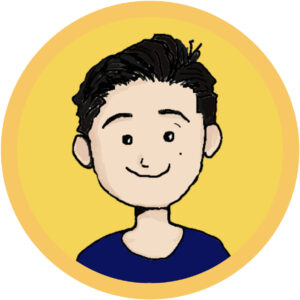

ウェルスナビではプランが「リスク1〜5」まで用意されています。

リスク5が一番ハイリスクハイリターン、リスク1が一番ローリスクでローリターンです。ユーザーはウェルスナビを始める際に5つの質問(年齢、年収、金融資産、投資目的、急落時の対応)を答えることでどれかのプランを選ぶことになります。

例えば年齢が若くて、金融資産も多くて余剰資金での長期投資を考えている人はリスク許容度が高いのでリスク4や5となります。

最初にプランを決めたら、プランを変えない限りそのプランのリスク許容度の中でずっと運用がおこわれます。

上の図は各プラン、リスク1〜5の投資配分の例です。リスク許容度によって投資する対象の比率が異なります。

対するROBOPROでは選べるプランは1つだけです。

ウェルスナビがユーザーのリスク許容度に合わせてプランを5つ用意しているのに対して、ROBOPROは世界への分散投資をベースに一番パフォーマンスがでて一番リスクを軽減できる投資のベストアンサーを1つ提供しています。

ROBOPROが1つの正解を提示できるのは、独自のAiによるリスク回避や市場予測を加味した運用ができるからです。

ROBOPRO:プランは1つだけ。Aiによる最適解を提供。

ウェルスナビ:プランは5つ。リスク許容度別に提供。

比較2:運用方法とリバランス

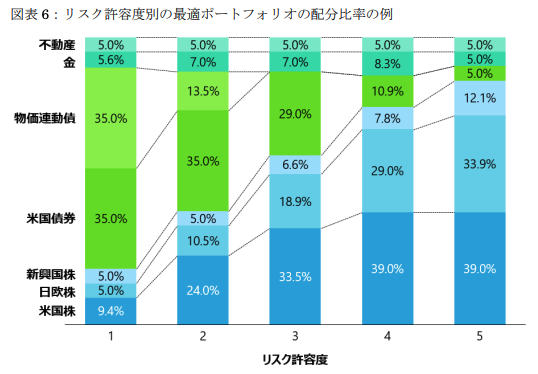

ROBOPROとウェルスナビでは運用方法、製品の設計思想が大きく異なります。

ウェルスナビは現代ポートフォリオというノーベル賞受賞者の考案した理論をベースとした資産運用アルゴリズムを活用しています。

「現代ポートフォリオ理論」とはポートフォリオを考える時に同じリスクのなかで一番リターンが高くなる組み合わせを選ぶことで最適なポートフォリオを構築しようとする考えです。この考え方は世界の機関投資家や富裕層の資産運用でもよく用いられる方法です。

ウェルスナビは半年に1回リバランスが行われます。あなたのプラン(リスク許容度1〜5)のポートフォリオにそって投資配分を整えます。市場がどう動いても「最適なポートフォリオを組んでいるので、じたばたする必要はない」というのがウェルスナビの態度です。

ポートフォリオとは資産配分のこと。

例えば株で60%、債券で40%といった感じで投資する割合のことをいいます。

リバランスとは元の投資配分に戻すこと。

例えば株価が上がって債権価格が下がった場合ポートフォリオが株60%→70%、債権40%→30%と変化してしまった時に株を売って債権を買い元の60:40の比率に戻すことをリバランスといいます。

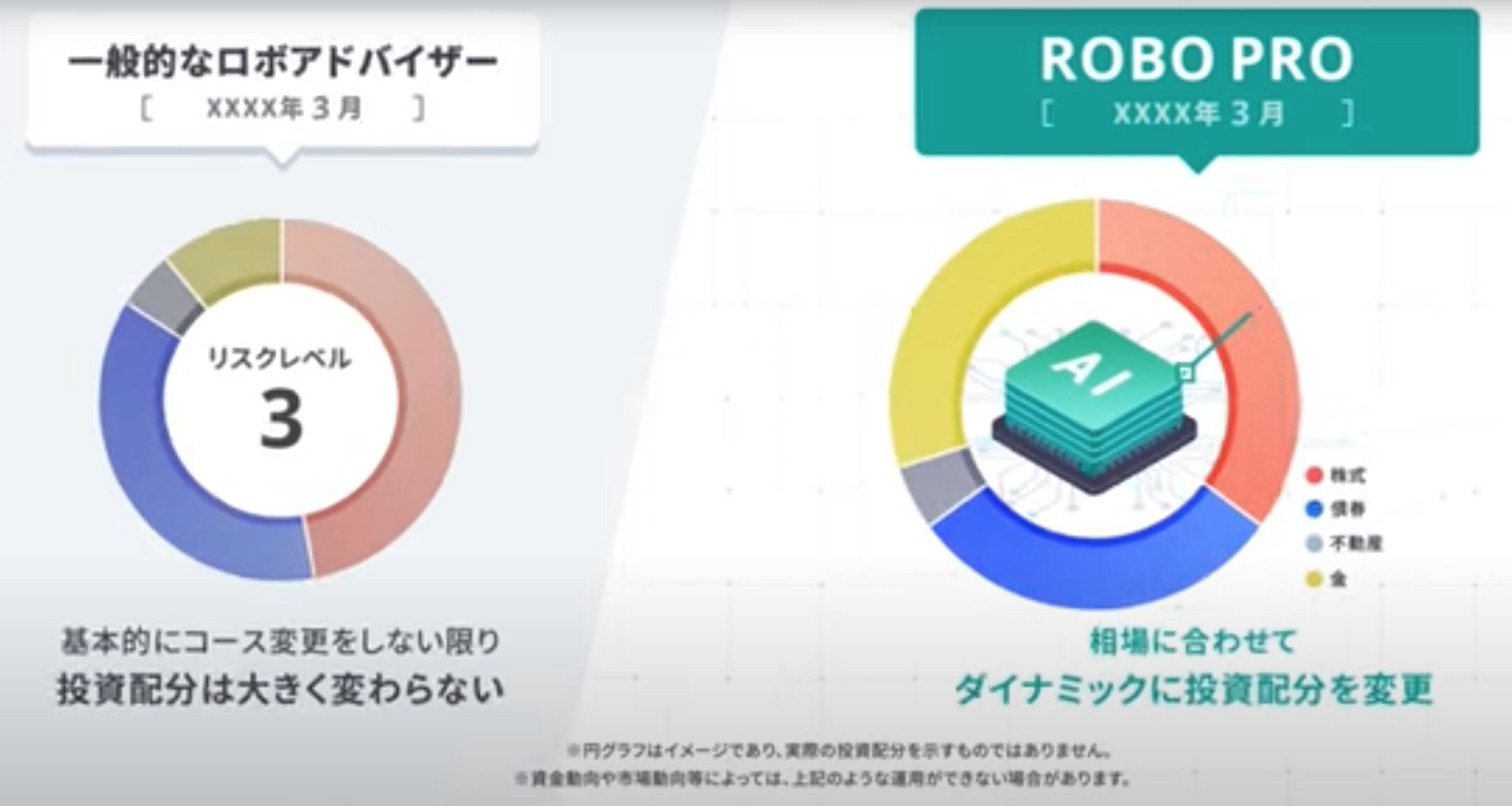

ROBOPROはAiによる将来予測と合理的な投資判断で運用を行います。

ウェルスナビが一定のポートフォリオをキープしようとするのに対してROBOPROは相場に応じて売り買いを繰り返します。

例えば今後アメリカ株が上昇するとAiが察知すればアメリカ株を多く買いに行く。逆に株が急落すると予測すれば株を売り債券を買いに行くなどの行動にでます。

ROBOPROはアルパカというAiのディープラーニングやビッグデータ解析などに強みがあるスタートアップと提携しています。Aiが膨大な量のデータを多角的に分析して投資を行っています。

実際にコロナショック時の株価の暴落を察知したり、2020年秋頃の景気回復を予測してリターンを獲得するなどの成果がでています。

このテクノロジーはSBI証券のラップサービスにも活用されており、信頼度の高さがうかがえます。

売り買いの頻度=リバランスは原則月1回。これに加えて相場が大きく動くと予測された場合は緊急対応を行います。ウェルスナビよりも高い頻度でアクティブに投資をするのがROBOPROです。

ROBOPRO:Aiを駆使したアクティブ運用、リバランスは月に1回

ウェルスナビ:現代ポートフォリオ理論をベースにしたパッシブ運用、リバランスは月に1回

比較3:パフォーマンス

資産運用で最も重要なパフォーマンスを比較していきましょう。

ここでは3つの期間を切り取って比較をしていきます。

ROBOPROがサービススタートしたのが2020年1月ですので、実績が公開されていて比較可能な一番長い期間が過去3年半となります。

比較のため、日本株(TOPIX),アメリカ株(S&P500)、全世界株(VT)も加えています。

| ROBOPRO | Wealthnavi リスク許容度5 | Wealthnavi リスク許容度1 | TOPIX | S&P500 | 全世界(VT) | ||

| 2022/7/31-2023/7/31 | 1年 | 11.83% | 14.97% | 3.10% | 18.59% | 10.94% | 9.93% |

| 2021/7/31-2023/7/31 | 2年 | 24.41% | 22.28% | 15.26% | 20.80% | 4.25% | -3.72% |

| 2020/1-2023/7/31* | 3年半 | 58.16% | 55.11% | 32.48% | 34.16% | 37.62% | 20.81% |

まず驚きなのは、ROBOPRO、ウェルスナビ共に過去2年、3年半のパフォーマンスが日本株、アメリカ株、全世界株の平均を上回っているということです。

投資家の中ではアメリカのS&P500に長期投資するのが1つの最適解とされますが、過去3年のパフォーマンスを見る限りROBOPROかウェルスナビに投資していた方が良かったという結果です。

手数料を払ってでも充分ペイできます。

もはやアメリカ株や全世界株への分散投資が最適解という世界は終わりつつあるのかもしれません。

ただウェルスナビのリスク許容度1に関してはリターンが寂しい印象がありますので、ウェルスナビを使ってパフォーマンス上げたい場合はリスク許容度を4か5にあげる必要があります。もちろんリスクがあがることになりますので、あくまでパフォーマンスを上げる場合ですが。

ROBOPROは過去2年、3年半のパフォーマンスが驚異的です。Ai投資の威力を感じます。

ここまでの実績を見る限り、パフォーマンスはROBOPROの方が良いです。

ROBOPRO:2020年ー2023年のパフォーマンスは58%以上、平均株価を凌ぐ

ウェルスナビ:2020年ー2023年のパフォーマンスは55%以上、平均株価を凌ぐ

比較4:手数料

ROBOPROとウェルスナビの手数料は基本的に同じです。

どちらも手数料は1.1%(税込)、3000万円を超える部分については0.55%(税込)です。

違いはウェウルスナビは長期割という割引があります。

長期割はウェルスナビで投資を続けることで最大0.99%(税込)まで手数料が割引されるシステムです6ヶ月間出金をしなければ翌月から手数料割引が始まります。

微々たる割引で解約を防ぐため施策かとも感じますが、手数料は安いにしたことはありません。

手数料比較ではウェルスナビがベターです。

ROBOPRO:1.1%(税込)、3000万円を超える分は0.55%(税込)

ウェルスナビ:1.1%(税込)、3000万円以上分は0.55%(税込)長期割引あり

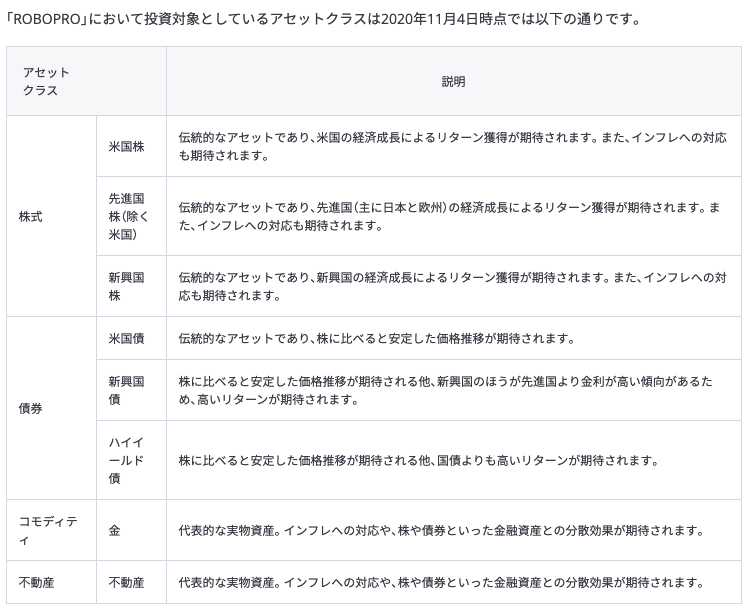

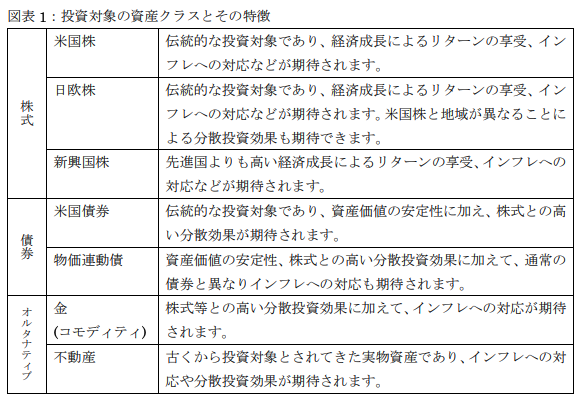

比較5: 投資対象

ROBOPROもウェルスナビも全世界への分散投資に変わりはありませんが、細かく見ていくと少し違いもます。

↓ROBOPROの投資対象 –

↓ウェルスナビの投資対象

まずはどちらも広く国、商品の分散ができているのが見て取れます。具体的には各商品のETF(たくさんの株式や債権等がパッケージになった製品)に投資がされています。

例えば米国株ETFでS&P500連動型だと500銘柄ほどで構成されます。米国株だけでこの数ですので全体としては数千銘柄へ分散投資をするということです。

両者の投資対象の違いは債権の部分。ROBOPROは新興国債とハイイールド債(リスクが高い分リターンが高い債権)が組み込まれており、ウェルスナビは物価連動債(インフレ時にもリターンが期待できる債権)が組み込まれています。

債権は安定感はあるもののリターンがでにくいアセットであるため、リスクを抑えながらも多少のリターンを見込むために組み込んでいると推測します。アプローチの違いでやろうとしていることは同じです。

以上、細かい違いはありますが特段優劣のつくポイントではありません。

どちらも全世界の株、債権、金、不動産に分散投資。

債権の取り扱いアセットに違いあり。

比較6:NISAの対応

ウェルスナビはNISAに対応していますが、ROBOPROはNISAに対応していません。

NISAとは投資で得た利益に税金が掛からない税制優遇制度です。通常株で得た売却益や配当には20%ほどの税金がかかります。これがNISA(年間120万円までの上限あり)口座で投資をすると非課税で取引可能です。利益を100%受け取れます。

>>【初心者向け】NISA・つみたてNISA・iDeco どれがいいの? 各口座の解説と比較

ウェルスナビはおまかせNISAというサービスを展開しており、これによってNISAを活用した全自動投資が可能です。

NISAには「つみたて投資枠」と「成長投資枠」の2つがありますが、この両方の枠を活用することによりウェルスナビの設計している5つのポートフォリオに合わせた売買をウェルスナビが行います。

ウェルスナビでNISAを活用する上で理解しておきたい点は2つ。

①NISAの枠を使い切るにはリスク許容度4か5の設定で運用する必要がある

②ウェルスナビでNISAを活用するのであれば、NISA枠での自由な投資はしないと考えた方がよい。

まず理解しておきたいのが、NISAの枠をウェルスナビでフル活用して使い切りたい場合はリスク許容度1〜3ではなく、4か5(5が1番リスクが高い設定)する必要があるということです。

理由を説明すると長くなるのでここでは割愛しましが、これはNISAの商品ラインアップとウェルスナビの投資先がリスク許容度1〜3の設定ではうまく噛み合わないためです。詳しくはウェルスナビの記事「おまかせNISA」で非課税枠をフル活用するには」を参照ください。

そのためリスクをできだけとらずに投資したいという方にとっては、ウェルスナビでのNISA活用は一部分にとどまります。

また、仮にリスク許容度4か5でNISAを活用するのであれば、NISA枠の投資はウェルスナビにすべてまかせて自分では自由な投資をしないという意思決定をしていることになります。これをしっかりと認識した上でスタートした方がよいです。

仮にウェルスナビの運用にまだいまいち自信が持てない、大丈夫かな?と思う気持ちがあるのであれば、まずは最小金額の10万円を投資してから様子をみることをおすすめします。数ヶ月〜1年ほど運用してみて、設定したリスク許容度が適切か、自分でやるよりパフォーマンスがでるか、自分のライフスタイルに合っているかなどを確認した上でおまかせNISAを始める方が安心です。

例えば、Nisa枠は自分で選んだ銘柄で運用。ウェルスナビなどのロボアドは+アルファの運用とする手法もあります。ロボアドはどうしてもて手数料はかかってきますので、色々な可能性を模索して自分にとっての最適解を考えてみてください。

ROBOPRO:非対応

ウェルスナビ:おかませNISAにて積立投資枠、成長投資枠を使った運用が可能!

結局どっちがおすすめ?

ROBOPROとウェルスナビはどちらも非常に優秀なサービスであることに違いはありません。

どちらが良いかは投資スタイルやNISAの取り扱いによりますので、いくつか検討のポイントを紹介します。

ROBOPROが向いている人

- 高いリターンを求めたい人

- 全自動のAi運用興味がある人

- NISAをすでにしている人

ROBOPROがおすすめな人は、Ai運用に興味がありリターンを求めたい人です。

ここまで高いリターンがでていますし、Ai運用はデータが貯まるほど精度があがるので更なるリターンも期待できる可能性を秘めています。

リターンの最大化だけでなく、リスク軽減にも有効に働いているのは安心材料です。

手数料やNISA非対応のデメリットを差し引いても、あまりあるパフォーマンスです。

もしNISAを活用したいのであれば、NISA併用もおすすめです。すでにNISAをやっている人にちってはROBOPROはプラスアルファのパフォーマンスをもたらしてくれそうです。

ウェルスナビが向いている人

- NISAの全自動運用をしたい人

- 長期で自分のリスク許容度にあった運用がしたい人

- 利用者が多い方が安心な人

NISAをロボアドで運用したい人はウェルスナビがよいでしょう。

ROBOPROのようなAIのアクティブ運用は信用できないと考える人もウェルスナビがよいと思います。リスクをできるだけ減らしたい場合はリターンも限定的にはなりますがリスク許容度1、2あたりを選択するのもよいかもしれません。

投資のことはよくわからないし、多少手数料を払っても全自動で王道運用をしたい人には願ったり叶ったりのサービスです。

実は併用が最強

- ROBOPROでパフォーマンスをねらう

- ウェルスナビでNISA活用

- ウェルスナビは自力でも可能

ここまでROBOPROとウェルスナビを比較してきましたが、それぞれメリット、デメリットがあり選ぶのも難しい部分がありますが、実は併用するのが最強だったりします。

おすすめの順番としては、まずパフォーマンスのよいROBOPROで運用します。

例えば投資できるお金が20万円なら10〜12万円はROBOPROで運用します。

残りの10万円ほどをウェルスナビのお任せNISAで運用します。こうすることでROBOPROのパフォーマンスとNISAの免税処置のメリットをどちらも享受することができます。

さらにおすすめなのはROBOPRO+自力NISAです。

ROBOPROの運用は人間には無理ですが、ウェルスナビの運用は自力でもできます。

手数料を最小化してパフォーマンスを最大化するのであれば、資金の半分くらいをROBOPROで運用。残りをロボアドはつかわずNISAを自力運用します。

自力のNISA運用はウェルスナビのポートフォリオを参考にしてETFを購入し一年に1回リバランスをすればよいので、簡単。誰にでもできます。

ウェルスナビの手数料1%は数字としては小さく感じるかもしれませんが投資においては非常に大きい金額です。しっかりパフォーマンスを上げたい人は是非自力でのNISA運用も検討してみてください。

まとめ

如何だったでしょうか?

今回はROBOPROとウェルスナビの比較をしてきました。

数あるロボアドの中でも両社は特に優秀なサービスです。

どちらも投資をしたいけど忙しくて時間がとれないという方には心強いパートナーとなります。

今後はロボアドが投資の主流になるかもしれません。

本記事が少しでもあなたの資産運用に役立てば非常にうれしいです。

それでは、また👋

コメント