配当株のETFでVIGがいいって聞いたんだけど、どんな銘柄なの?

VOOやSPYDよりもいいのかなぁ?

VIGはVOOやSPYD以上に人気のアメリカの増配株に分散投資した優秀ETFです。

情報をまとめましたので参考にどうぞ!

ここではアメリカ増配株ETFの VIG について解説します。

- VIG の概要

- 特徴

- 構成銘柄

- 株価推移

- 配当実績

- 類似ETFとの比較

- どんな人に向いているか

アメリカ増配株ETF:VIGとは?

- アメリカ優良増配銘柄に一度に投資できるETF

- 配当利回りは1.5~2%ほど

- 200以上の銘柄に分散投資が可能

- トータルパフォーマンス優秀。高配当ETF(VYM,HDV,SPYD)を凌ぐ

- 長期保有に向いている

VIGはバンガード社のアメリカ増配株に投資するETFです。

10年以上増配を続けている業績優秀な大型企業への分散投資が可能です。

たまに高配当と勘違いされますが、配当利回りは1.5%ほど(2021年12月現在)ですので高配当ではありません。S&P500連動のVOOより少し高いくらいの配当利回りです。

このまま投資を続けていけば高配当を期待できる企業群と言い換えることもできます。

増配を続けている大型株ということで、安定感と成長性を両どりできるのも特徴です。

これまでの株価パフォーマンスも良く、トータルリターンで考えると昨年までVOOを凌ぐようなリターンを出していました。

経費率も低く、ある程度安心して持っていられるので、長期保有で資産を築いていきたい人には向いています。

VIG の基本情報

- 時価総額 : USD 69.473B (約8兆円)

- 配当利回り: 1.48%

- 経費:0.06%

- 銘柄数: 268

VIG は時価総額は約8兆円と 世界的に人気の高いETFです。

配当利回りは市場平均より少し高いくらい。

経費は0.06%と安く抑えられています。

構成銘柄は200以上と分散十分ですが、VOO, SPY, SPYDなどと比較すると限定的という見方もできます。

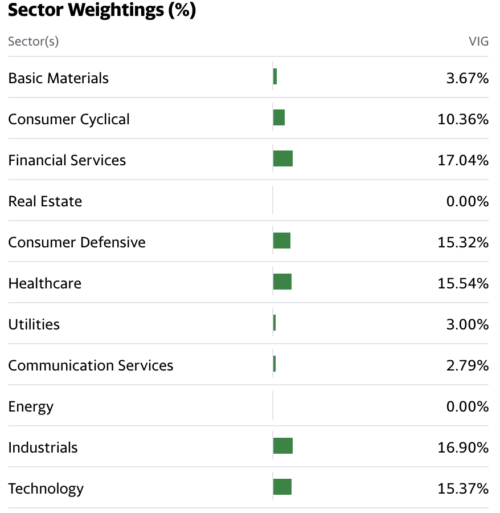

VIGのセクター分布

ポートフォリオのセクター分布です。

シクリカル消費財、金融、生活必需、ヘルスケア、資本財、テクノロジーの6セクターに比較的均等に分散投資がされています。

公益、通信、エネルギーの比率が非常に低く、これらのセクターには高配当銘柄も多く含まれますので、このことからも高配当銘柄を集めたETFとは一線を画していることがわかります。

不動産の組み込みはありません。

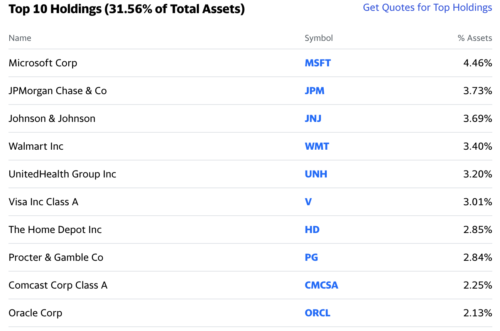

VIGの構成銘柄

VIGの構成銘柄は200以上ですが、上記がトップ10銘柄です。トップ10銘柄でおよそ30%を構成しています。

Microsoft、JP Morgan, Johnson&Johnsonといった大型の優良企業が並びます。どの銘柄も個別株としても人気の高い実力は揃いです。

増配株を集めたETFですので、VOOやSPYとは異なり無配銘柄の組み込みはありません。

思想としては配当が伸びていく企業はそれに準じて価値(株価)も高くなるだろうという考えです。

VIGのチャート、株価推移

上記はライブチャートです。

上記は2021年12月現在の過去5年間のチャートです。

青がVIG 比較として緑がS&P500のインデックスファンドVOO、紫が高配当ETFのVYM

きれいな右肩あがり。長期で持ちたいチャートです。

過去5年はVOOと似通ったチャート形状です。株価のパフォーマンスはVYMを完全に凌駕しています。

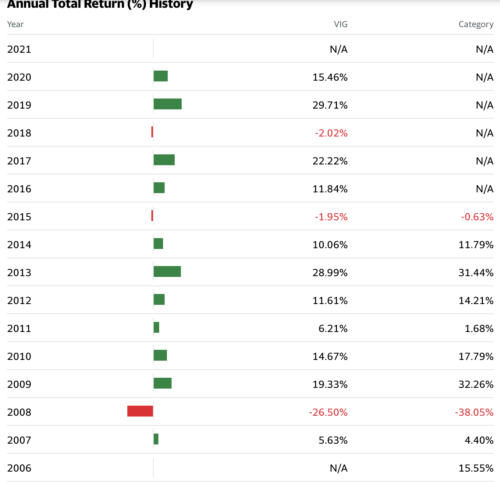

VIGの過去パフォーマンス

過去のトータルリターンの推移です。

2008年のリーマンショック以外は目立ったマイナスがなく守りの固さを感じます。非常に安心感のあるパフォーマンスです。

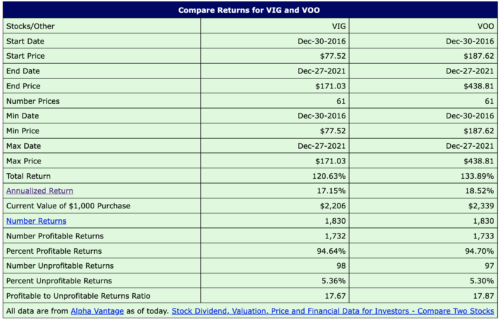

VIG vs VOO トータルリターン比較

S&P500連動のETF、VOOとの比較です。

2016年〜2021年の5年間のトータルリターン比較で VIG = 120%、VOO= 133%

この期間でみるとVOOの方がパフォーマンスがよいです。

*トータルリターンとは配当含む、配当再投資をした際の比較です。単純な株価比較とは異なりますので、ご注意ください。

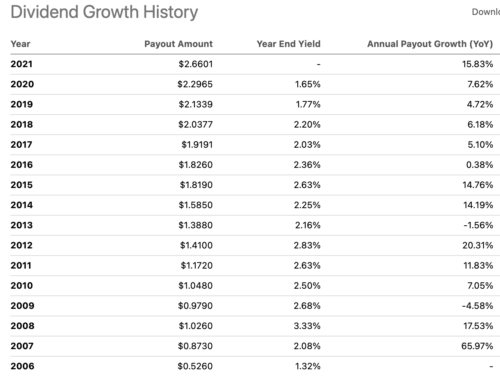

VIGの配当実績

過去の配当実績です。

基本的に増配していますが、わりと増配率はばらつきがあります。10%以上も増配している年もあれば2009年、2013年には減配もしていますね。

2018年以前は2~3%ほど配当があったので、最近は株高で配当利回りが落ちているということかと思います。

配当が1.5%と2.5%ではかなり印象が異なりますので、VIGに関しては配当利回りをどう考えるかで投資スタンスも変わりそうですね。

類似ETFは?

VIGのように増配株銘柄に投資するETFは他にも NOBL、DGRO などが類似ETFとしてありますが、現状日本では取り扱いがないようです。

VIGはこんな人におすすめ

- 増配している大企業に分散投資したい人

- 長期で確実に資産を増やしていきたい人

- 市場平均より多く配当を受け取りたい人

- 無配当銘柄に興味がない人

VIGは株価のパフォーマンスもよく、配当も平均より高いかなり優秀なETFです。

VYMやHDVといった高配当銘柄が日本では人気ですが、本国アメリカではそれらの高配当銘柄より人気が高いのがVIGです。

表現が適切かわかりませんが、無配銘柄も組み込んだVOOと高配当株のみのVYMの間という印象も持ちます。

配当が伸びている会社は業績もよく、株価も伸びるという思想のファンドです。

増配銘柄が投資対象なので、今伸びている無配のイケイケテクノロジーへの投資はしないということも意味します。無配株の急伸が起きた時には果実を逃しますが、グロース株にありがちなボラティリティの高さに付き合わなくてよいというメリットにもなります。

MicrosoftもAppleも長らく無配でしたが今は配当を出しています。ただの新興企業でなく一度成功を実現させた成長企業へのみに投資ができるのもVIGのメリットと捉えることもできます。

過去パフォーマンスをみても長い間着実に増配を続け、株価の推移も右肩上がりです。

分散が効いていますので、手間なくある程度安心してほったらかしにできるETFだと思います。

まとめ

・VIGは増配236銘柄に分散投資できる優秀なETF

・コスト、パフォーマンス共に優秀

・Amazon、Tesla、Netflixなど無配当成長株に投資したい人には向かないETF

・リスクを抑えながら長期投資をしたい方にはおすすめ

無料メルマガ「年100回配当」投資術

米国で30年以上の歴史のある金融リサーチ機関、The Oxford Clubが無料メルマガのキャンペーンをしています。

インデックス投資とは全く異なる配当投資法、時間は多少かかるけど誰もが低リスクで再現性高く利回り100%を目指せる方法が学べます。

配当投資で長期保有、着実にコツコツ、安定配当などを得たい人には特にオススメです。

メルマガは完全無料!配信はいつでも止められます。とりあえず情報はとっておきましょう!

コメント